Với việc người dân ồ ạt gửi tiền ngân hàng bất chấp lãi suất huy động rơi về vùng thấp kỷ lục, thị trường kỳ vọng nguồn vốn tín dụng lãi suất thấp sẽ sớm chảy ra. Tuy nhiên, kỳ vọng này vẫn phải phụ thuộc vào quyết định của phía ngân hàng có muốn giữ biên lợi nhuận cao hay không?

LÃI SUẤT HUY ĐỘNG LIÊN TỤC CÓ ĐÁY MỚI

Trung tuần tháng 12/2023, thị trường lại đón nhận thêm một đợt giảm lãi suất huy động. Đợt sóng này có thể sớm lan toả toàn ngành bởi nhóm phát động là Big4 – nhóm 4 ngân hàng thương mại chiếm khoảng 50% tổng tiền gửi khách hàng.

Cụ thể, chỉ trong 3 ngày (11-13/12), Ngân hàng Thương mại Cổ phần Đầu tư và Phát triển Việt Nam (BIDV) giảm lãi suất huy động tới hai lần với mức giảm lên tới 0,5 điểm phần trăm. Theo đó, lãi suất trực tuyến kỳ hạn 1-2 tháng còn 2,7%/năm; kỳ hạn 3-5 tháng còn 3,1%/năm; 6-11 tháng còn 4,1%/năm; kỳ hạn 12-18 tháng là 5%/năm; 24-36 tháng giữ nguyên 5,3%/năm.

Tương tự, Ngân hàng Thương mại Cổ phần Ngoại Thương Việt Nam (Vietcombank) cũng giảm 0,2 điểm phần trăm các kỳ hạn từ 1-11 tháng. Lãi suất huy động trực tuyến của Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) cũng giảm 0,5 điểm phần trăm tại nhiều kỳ hạn.

Mức giảm mạnh nhất là Ngân hàng Thương mại Cổ phần Công Thương Việt Nam (VietinBank). Ngân hàng này giảm lãi suất huy động tới 0,6 điểm phần trăm với các kỳ hạn dưới 6 tháng. Theo đó, lãi suất chỉ còn 2,6%/năm đối với kỳ hạn 1-2 tháng và 3%/năm đối với kỳ hạn 3-5 tháng. Đối với kỳ hạn 6-11 tháng, mức giảm là 0,5 điểm phần trăm xuống chỉ còn 4%/năm; 12-18 tháng giảm 0,3 điểm phần trăm xuống còn 5%/năm.

Ngay sau động thái trên của nhóm Big4, hai ngân hàng thương mại cổ phần tư nhân là Ngân hàng Thương mại Cổ phần Việt Nam Thịnh Vượng (VPBank) và Ngân hàng Thương mại Cổ phần Quốc tế Việt Nam (VIB) cũng đồng loạt đưa mức lãi suất tiết kiệm xuống thấp.

Trong đó, tại VPBank, lãi suất huy động kỳ hạn 1-2 tháng giảm 0,2 điểm phần trăm xuống còn 3,5%/năm; kỳ hạn 3-5 tháng giảm 0,1 điểm phần trăm xuống còn 3,7%/năm. Đối với tiền gửi kỳ hạn 6-11 tháng, VPBank giảm 0,2 điểm phần trăm lãi suất xuống chỉ còn 4,8%/năm.

Tại VIB, theo biểu lãi suất tiền gửi trực tuyến vừa được ngân hàng công bố, lãi suất huy động các kỳ hạn 3 và 4 tháng lần lượt giảm 0,3 và 0,1 điểm phần trăm xuống còn 4% và 4,2%/năm. Lãi suất tiết kiệm các kỳ hạn từ 6 đến 8 tháng cũng được VIB giảm 0,1 điểm phần trăm xuống còn 5%/năm.

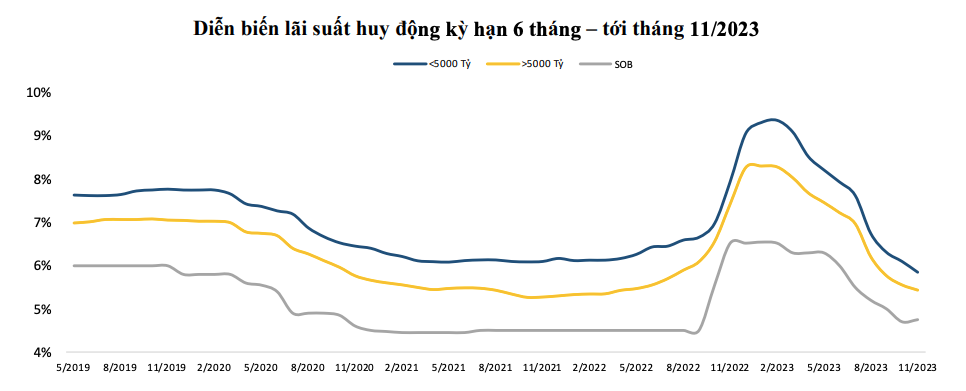

Nhìn chung, lãi suất huy động của các ngân hàng đang rơi về mức thấp kỷ lục và liên tục xuất hiện đáy mới. Việc lãi suất giảm quá nhanh và mạnh khiến nhiều người gửi tiền bị sốc.

Song thực tế vẫn cho thấy, do các kênh đầu tư khác chưa có tín hiệu phục hồi rõ ràng nên tiền vẫn ồ ạt chảy vào ngân hàng. Thậm chí, với mức lãi suất không kỳ hạn chỉ khoảng 0,3%/năm thì người dân vẫn chấp nhận gửi trong thời gian này. Điều này giúp tỷ lệ CASA của cả ngành ngân hàng đã tăng mạnh trong 2 quý gần đây.

ĐẨY MẠNH TÍN DỤNG HAY CỐ GIỮ LÃI SUẤT CHO VAY?

Theo Công ty Chứng khoán VCBS, từ đầu năm tới nay, do lãi suất huy động giảm nhanh, lãi suất cho vay thực tế đã ghi nhận giảm khoảng 2-2,5 điểm phần trăm tại các khoản vay mới. Tuy nhiên, lãi suất dành cho các khoản vay hiện hữu vẫn ở ngưỡng cao khoảng trên 10%/năm do có độ trễ 3 – 6 tháng so với lãi suất huy động và có sự phân hóa về mức độ giảm giữa các ngành nghề.

Lãi suất cho vay có độ trễ, cộng với nhu cầu tín dụng ở mức yếu nên tính đến cuối tháng 11/2023, tín dụng toàn hệ thống mới ghi nhận mức tăng trưởng 9,15%, thấp hơn rất nhiều so với cùng kỳ năm trước và cách khá xa vùng mục tiêu 14% của năm 2023 mà Ngân hàng Nhà nước đề ra.

Với bối cảnh room tín dụng dư dả, vốn đầu vào dồi dào và rẻ, các ngân hàng đang đứng giữa hai lựa chọn gồm đẩy mạnh tín dụng hay cố gắng giữ lãi suất cho vay không giảm quá sâu. Cả hai lựa chọn này đều hướng tới ổn định lợi nhuận năm 2023, nhưng ưu nhược điểm thì hoàn toàn khác nhau.

Trong đó, nếu giảm lãi suất cho vay để khơi thông dòng tín dụng tương đương với việc lấy lượng bù chất. Tức cho vay nhiều lên nhưng biên lợi nhuận ít hơn. Khi đó, ngân hàng vừa được tiếng hỗ trợ doanh nghiệp, đồng hành cùng chỉ đạo Ngân hàng Nhà nước, vừa tạo mức nền cho tăng trưởng tín dụng để sang năm dễ xin chỉ tiêu mới. Tuy nhiên, việc kích thích nhu cầu tín dụng cũng rất rủi ro trong thời điểm hiện tại khi kinh tế cả nước còn khó khăn và tỷ lệ nợ xấu đang tăng chóng mặt, nguy cơ dòng tiền gửi đảo chiều sang kênh đầu tư tài sản vẫn hiện hữu.

Trái lại, nếu cố neo lãi suất cho vay, tức vẫn lấy lượng bù chất như đã thực hiện từ đầu năm đến nay thì ngân hàng sẽ giữ ổn định chất lượng tài sản, không để nợ xấu vượt tầm kiểm soát. Song, điều này sẽ trái với kỳ vọng của nhiều bên.

Hai lựa chọn trên cũng là điều khó nói của ngành ngân hàng trước các ý kiến liên quan đến việc công khai mặt bằng lãi suất cho vay nhằm gia tăng sự minh bạch, giúp khách hàng có cơ sở so sánh, lựa chọn.

Theo nhiều chuyên gia kinh tế, mỗi ngân hàng sẽ có lựa riêng để phù hợp với câu chuyện mục tiêu của mình. Tuy nhiên, xu hướng chung vẫn sẽ cố gắng cân bằng giữa hai phương án để vừa hỗ trợ kinh tế tăng trưởng vừa không bị ảnh hưởng quá nhiều đến kết quả kinh doanh. Hay nói cách khác, xu hướng chính sách tiền tệ năm tới sẽ là tiếp tục nới lỏng để hỗ trợ tăng trưởng, song lãi suất sẽ khó giảm sâu thêm.