Theo kết quả khảo sát mới nhất, Ngân hàng Thương mại Cổ phần Bưu điện Liên Việt (LPBank) đã điều chỉnh giảm lãi suất tiết kiệm đối với hình thức gửi tiền truyền thống.

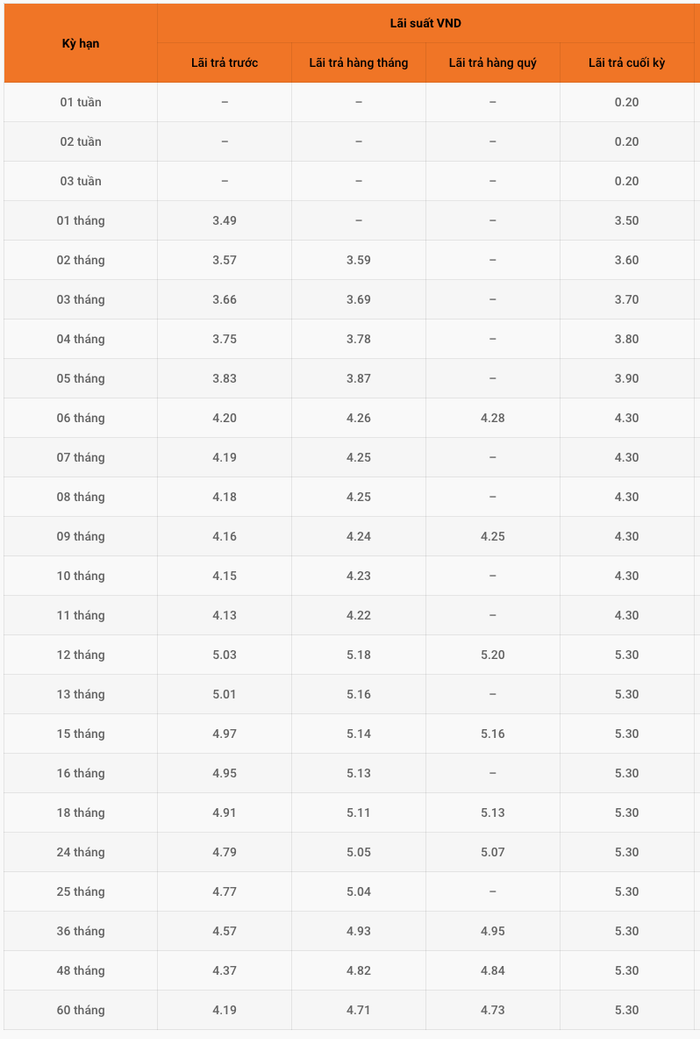

Theo đó, khung lãi suất huy động cho các khoản tiền gửi kỳ hạn từ 1 tháng đến 60 tháng, hình thức lĩnh lãi cuối kỳ dao động trong khoảng 3,5 - 5,3%/năm.

Về chi tiết, các khoản tiền gửi kỳ hạn từ 1 tuần đến 3 tuần vẫn được duy trì mức lãi suất 0,2%/năm. Kỳ hạn 1 tháng đang được huy động mức lãi suất là 3,5%/năm. Tiếp đó, 3,6% là mức lãi suất tiết kiệm áp dụng cho kỳ hạn 2 tháng.

Các khoản tiền gửi kỳ hạn 3 tháng sẽ được hưởng mức lãi suất là 3,7%/năm. Đối với kỳ hạn 4 tháng, LPBank đang niêm yết mức lãi suất tiết kiệm là 3,8%/năm. Khách hàng khi gửi tiền tại kỳ hạn 5 tháng sẽ được hưởng mức lãi suất huy động là 3,9%/năm.

Trong khi đó, tiền gửi các kỳ hạn từ 6 tháng đến 11 tháng đang được ngân hàng LPBank ấn định cùng mức lãi suất tiết kiệm là 4,3%/năm, giảm từ 0,5 – 0,8 điểm phần trăm so với tháng 11.

Bên cạnh đó, các kỳ hạn từ 12 tháng đến 60 tháng đang được LPBank huy động cùng mức lãi suất là 5,3%/năm.

Đặc biệt, đối với các khoản tiền gửi mới/tái tục kỳ hạn 13 tháng có số dư tiền gửi từ 300 tỷ đồng trở lên sẽ được áp dụng mức lãi suất huy động lĩnh lãi cuối kỳ là 6,5%/năm, lĩnh lãi hàng tháng là 6,3%/năm và lĩnh lãi đầu kỳ là 6,07%/năm.

Trường hợp khách hàng rút trước hạn sẽ được hưởng mức lãi suất không kỳ hạn thấp nhất công bố tại thời điểm rút tiền.

Ngoài ra, ngân hàng LPBank còn triển khai các hình thức lĩnh lãi khác với mức lãi suất tương ứng như sau: Lĩnh lãi trước: Lãi suất trong khoảng 3,49 - 5,03%/năm; Lĩnh lãi hàng tháng: Lãi suất trong khoảng 3,59 - 5,18%/năm; Lĩnh lãi hàng quý: Lãi suất trong khoảng 4,25 - 5,2%/năm.

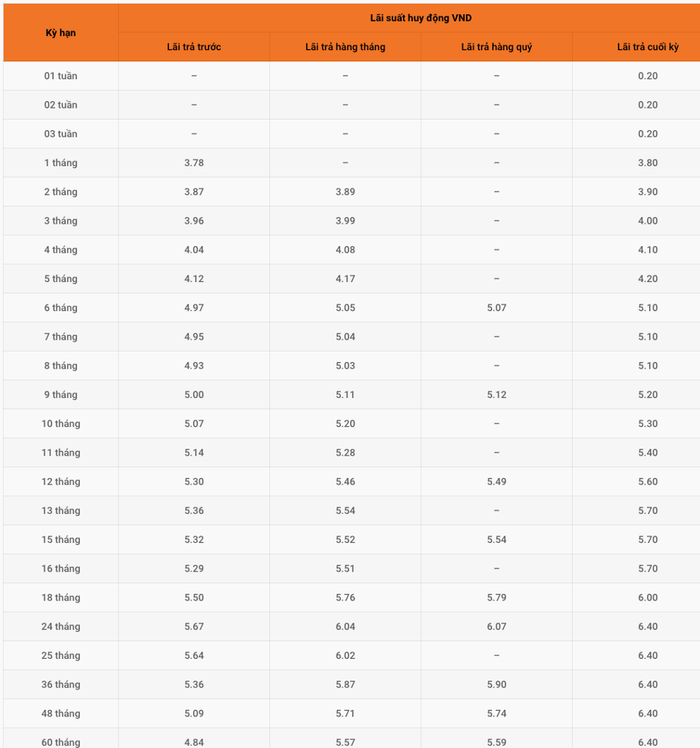

Qua so sánh, biểu lãi suất huy động đối với hình thức gửi tiền online không có sự điều chỉnh trong tháng này. Theo đó, khung lãi suất vẫn đang dao động quanh mức 3,8 - 6,4%/năm, kỳ hạn từ 1 tháng đến 60 tháng, lĩnh lãi cuối kỳ. Có thể thấy, mức lãi suất này cao hơn mức lãi suất tại quầy khoảng 0,27 - 1,1 điểm phần trăm.

Kết quả khảo sát cho thấy, mức lãi suất cao nhất 6,4%/năm đang được áp dụng cho các khoản tiền gửi online kỳ hạn từ 24 tháng đến 60 tháng, lĩnh lãi cuối kỳ.

Ngoài ra, ngân hàng LPBank còn triển khai thêm các hình thức lĩnh lãi khác với mức lãi suất như sau: Lĩnh lãi trước: Lãi suất khoảng 3,78 - 5,67%/năm; Lĩnh lãi hàng tháng: Lãi suất khoảng 3,89 - 6,04%/năm; Lĩnh lãi hàng quý: Lãi suất khoảng 5,07 - 6,07%/năm.