Ngân hàng Thương mại Cổ phần Phương Đông (OCB – mã chứng khoán: OCB) vừa công bố báo cáo tài chính hợp nhất kiểm toán năm 2023 với lợi nhuận trước thuế đạt 4.139 tỷ đồng. So với báo cáo ngân hàng tự lập, lợi nhuận ngân hàng này đã giảm tới 1.088 tỷ đồng, tương đương với mức giảm 5,7% so với năm 2022.

Lý giải cho sự chênh lệch trước và sau kiểm toán, ngân hàng OCB cho biết, nguyên nhân đến từ việc điều chỉnh giảm một số khoản mục thu nhập đã thực thu từ khách hàng trong năm 2023 chuyển sang hạch toán trong năm 2024 và tăng chi phí dự phòng.

Về chi tiết, mảng thu nhập từ lãi thuần của OCB được điều chỉnh giảm thêm 525 tỷ đồng, từ 7.290 tỷ đồng xuống còn 6.765 tỷ đồng. Đồng thời, chi phí dự phòng được điều chỉnh tăng 501 tỷ đồng từ 1.126 tỷ đồng lên 1.627 tỷ đồng. Các chỉ tiêu khác trong báo cáo vẫn giữ nguyên như trước.

Theo số liệu trên báo cáo kiểm toán, tổng tài sản có của OCB tại thời điểm cuối năm 2023 là 240.114 tỷ đồng, trong đó dư nợ thị trường 1 đạt 148.005 tỷ đồng. Tỷ lệ nợ xấu ở mức 2,02%.

Theo giải trình của ngân hàng này, một trong những nguyên nhân dẫn tới sự thay đổi này là sự thiếu thống nhất và đồng bộ giữa địa phương và các cơ quan hữu quan do vướng mắc tại khâu đăng ký cập nhật biến động trên giấy chứng nhận quyền sử dụng đất và tài sản gắn liền với đất khi thực hiện phương thức nhận tài sản đảm bảo để thay thế nghĩa vụ trả nợ (được pháp luật cho phép).

Do đó, việc hạch toán các khoản vay liên quan cũng còn nhiều quan điểm trái chiều từ nhiều phía cho dù nghĩa vụ nợ của khách hàng được xác định là đã chấm dứt khi hoàn tất bàn giao tài sản đảm bảo.

OCB cũng cho biết thêm, ngân hàng đã chủ động trích lập tăng thêm chi phí dự phòng để tăng cường bộ đệm quỹ dự phòng rủi ro tín dụng. Đại diện phía ngân hàng OCB cũng thông báo, phần điều chỉnh một số khoản mục thu nhập đã thực thu từ khách hàng trong năm 2023 sẽ được hoàn tất ghi nhận trong quý 1/2024.

Đồng thời các khoản nợ khách hàng đã bàn giao tài sản đảm bảo để thay thế nghĩa vụ trả nợ, tính đến nay, ngân hàng đã xử lý giảm hơn 50%, nên chi phí dự phòng đã trích bổ sung cho những tài sản này vào cuối 2023 cũng sẽ được hoàn lại tương ứng. Qua đó, ngân hàng dự kiến kết quả kinh doanh quý 1/2024 chắc chắn sẽ cải thiện đáng kể.

Mới đây, ngân hàng OCB cũng đã công bố tài liệu Đại hội đồng cổ đông thường niên năm 2024. Phiên họp đại hội sẽ được tổ chức vào sáng 15/4 tại TP. HCM. Trong năm nay, OCB đặt mục tiêu tăng vốn điều lệ thêm 4.168 tỷ đồng, trong đó dự kiến phát hành cổ phiếu để trả cổ tức cho cổ đông hiện hữu với tỷ lệ 20%.

Nếu thành công, vốn điều lệ của OCB trong năm 2024 sẽ tăng lên 24.717 tỷ đồng. Bên cạnh đó, ngân hàng cũng trình đại hội kế hoạch kinh doanh năm nay, với mục tiêu tổng tài sản tăng 19%, lợi nhuận trước thuế đạt 6.885 tỷ đồng, tăng 66% so với năm 2023

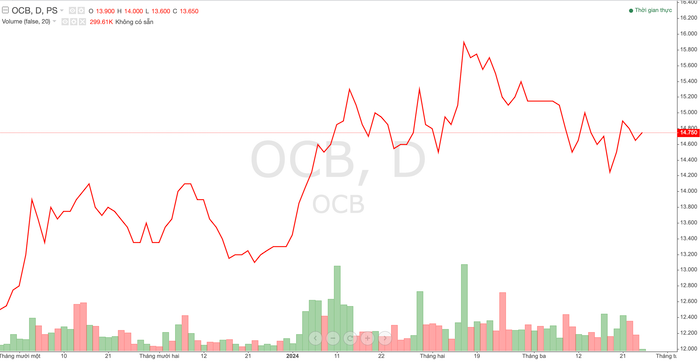

Trên thị trường chứng khoán, thị giá cổ phiếu OCB đang neo ở mức 14.750 đồng/cổ phiếu trong phiên giao dịch ngày 26/3. Theo đó, vốn hóa của ngân hàng này trên thị trường cũng đạt mức 30.300 tỷ đồng.