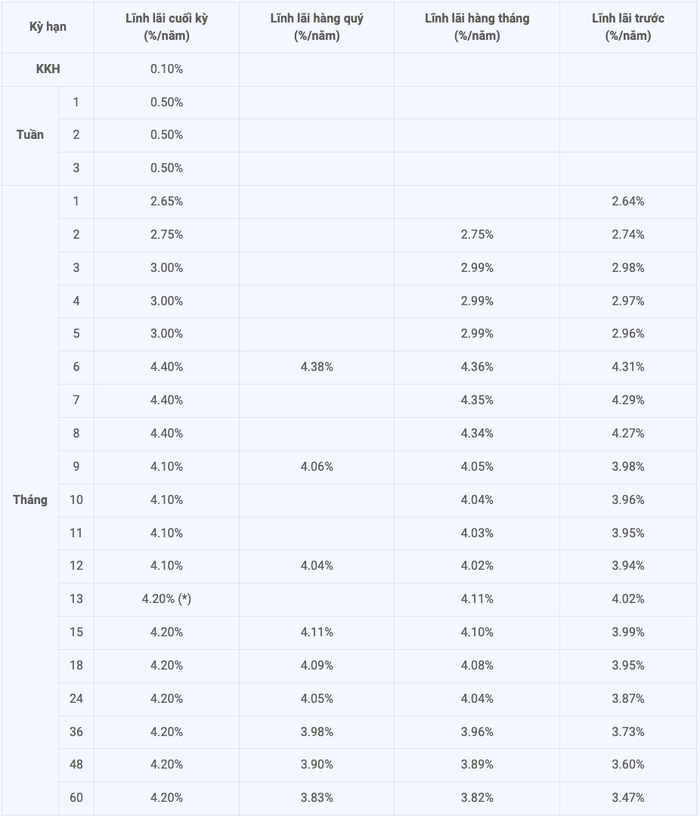

Dựa theo biểu lãi suất mới công bố tại Ngân hàng Thương mại Cổ phần An Bình (ABBank) cho thấy, khung lãi suất huy động của ngân hàng này có sự biến động trong tháng 3/2024. Khách hàng cá nhân gửi tiết kiệm tại kỳ hạn từ 1 tháng đến 60 tháng sẽ được nhận lãi suất trong khoảng từ 2,65%/năm đến 4,2%/năm, trả lãi cuối kỳ.

Trong đó, lãi suất tiền gửi ở kỳ hạn 1 tháng và 2 tháng lần lượt được niêm yết ở mức 2,65%/năm và 2,75%/năm, sau khi cùng giảm 0,15 điểm phần trăm so với hồi đầu tháng trước.

Cùng với đó, ngân hàng ABBank cũng điều chỉnh giảm 0,15 điểm phần trăm tại các kỳ hạn từ 3 tháng đến 5 tháng. Khách hàng khi tham gia gửi tiết kiệm ở các kỳ hạn này sẽ được nhận lãi suất là 3%/năm.

Kế đến là tiền gửi tại kỳ hạn từ 6 tháng đến 8 tháng, lãi suất huy động đều ghi nhận mức giảm 0,2 – 0,3 điểm phần trăm xuống còn 4,4%/năm trong tháng này. Trong khi đó, các khoản tiền gửi kỳ hạn 9 tháng đến 11 tháng được huy động lãi suất cùng mức 4,1%/năm, thấp hơn tháng trước 0,1 điểm phần trăm.

Khi gửi tiết kiệm tại các kỳ hạn 13 tháng đến 60 tháng, khách hàng của ABBank sẽ được hưởng mức lãi suất 4,2%/năm.

Lưu ý, lãi suất 13 tháng nêu trên áp dụng đối với các trường hợp mở mới/ tái tục các khoản tiền gửi tiết kiệm kỳ hạn 13 tháng có mức tiền gửi nhỏ hơn 1.500 tỷ đồng.

Song song đó, khách hàng gửi tiền không kỳ hạn sẽ được hưởng mức lãi suất là 0,1%/năm. Đối với tiền gửi ngắn hạn 1 tuần đến 3 tuần, ngân hàng ấn định mức lãi suất 0,5%/năm, phương thức lĩnh lãi cuối kỳ.

Ngoài ra, ngân hàng ABBank còn triển khai lãi suất dành cho các phương thức lĩnh lãi khác như sau: Lĩnh lãi hàng quý: Lãi suất khoảng 4,04 - 4,38%/năm; Lĩnh lãi hàng tháng: Lãi suất khoảng 3,05 - 4,75%/năm; Lĩnh lãi trước là 2,75 - 4,36%/năm.

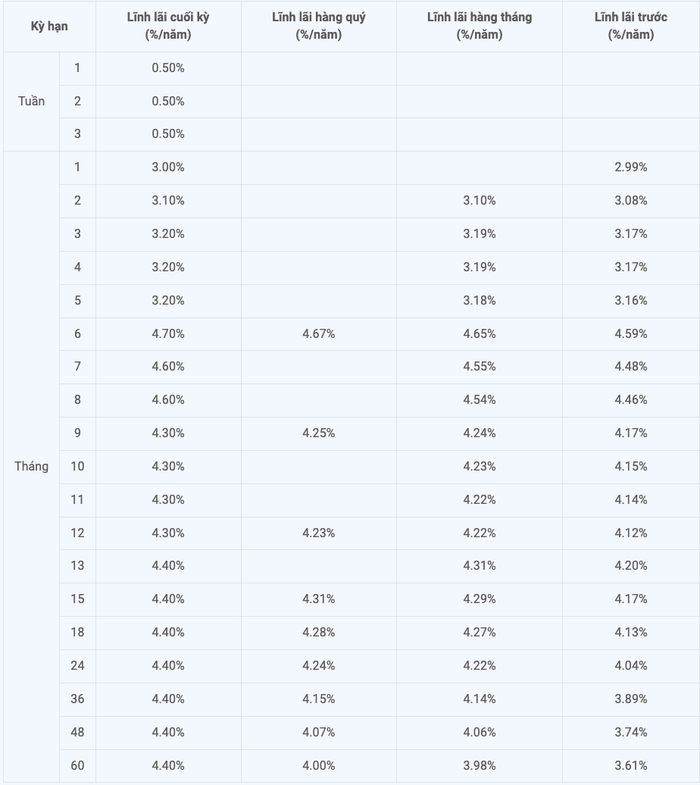

Trong tháng này, ngân hàng ABBank cũng điều chỉnh giảm biểu lãi suất tiết kiệm đối với sản phẩm Online – Esaving và ứng dụng AB Ditizen – Msaving.

Cụ thể, phạm vi lãi suất được ghi nhận trong khoảng từ 3%/năm đến 4,4%/năm, áp dụng đối với kỳ hạn từ 1 tháng đến 60 tháng, phương thức lĩnh lãi cuối kỳ.

Thêm vào đó, tiền gửi dành cho các phương thức lĩnh lãi khác ghi nhận khung lãi suất như sau: Lĩnh lãi hàng quý: Lãi suất khoảng 4 - 4,67%/năm; Lĩnh lãi hàng tháng: Lãi suất khoảng 3,1 - 4,65%/năm; Lĩnh lãi trước: Lãi suất khoảng 2,99 - 4,59%/năm. Đồng thời, các khoản tiền gửi 1 tuần đến 3 tuần được nhận mức lãi suất là 0,5%/năm.