Không chỉ người dân và doanh nghiệp, bản thân các ngân hàng cũng mong muốn mặt bằng lãi suất cho vay và huy động giảm. Điều này có thể hiểu được trong bối cảnh tăng trưởng tín dụng mới chỉ đạt 3,13% sau nửa đầu năm.

Kỳ vọng lãi suất giảm

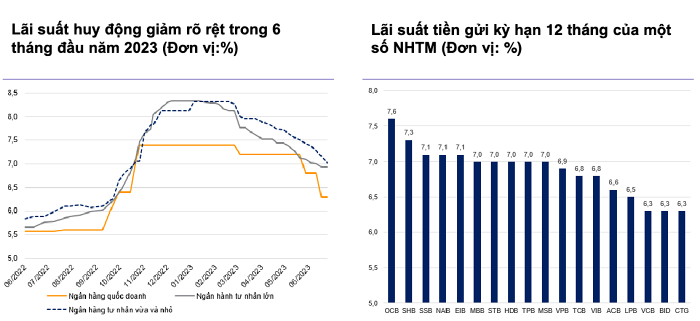

Thời gian qua, Ngân hàng Nhà nước đã 4 lần điều chỉnh giảm các mức lãi suất điều hành, đưa lãi suất điều hành về mức trước dịch Covid-19 xảy ra. Các tổ chức tín dụng cũng đang tích cực giảm lãi suất, mặt bằng lãi suất bình quân giảm khoảng 1% so với cuối năm 2022.

Tuy nhiên, đà giảm của lãi suất vẫn chưa thoả mong ước của các doanh nghiệp. Theo ông Đinh Công Khương, Chủ nhiệm Câu lạc bộ Doanh nghiệp thép tại TP.HCM chia sẻ, ngành thép có nhu cầu vay vốn rất lớn nên chỉ cần giảm lãi suất 0,5% cũng giảm áp lực tài chính cho doanh nghiệp.

"Thế nhưng thời gian qua ngân hàng thương mại chỉ giảm lãi suất 2 lần, trong khi Ngân hàng nhà nước đã giảm lãi suất điều hành đến 4 lần. Thiết nghĩ, Ngân hàng Nhà nước phải yêu cầu các ngân hàng thương mại xem xét giảm lãi suất tạo điều kiện thuận lợi cho doanh nghiệp vay vốn', ông Khương nói.

Tương tự, ông Nguyễn Phước Hưng, Phó Chủ tịch Hiệp hội Doanh nghiệp TP.HCM (HUBA) phản ánh, lãi suất vay ngân hàng hiện nay hầu hết trên 10%/năm là không phù hợp với khả năng lợi nhuận của rất nhiều doanh nghiệp. HUBA kiến nghị Ngân hàng Nhà nước tiếp tục tìm giải pháp giảm lãi suất vay về mức dưới 8% bằng cách giảm lãi suất huy động, giảm chi phí vay và khống chế tỷ suất lợi nhuận ròng (NIM) của ngân hàng thương mại.

Một điểm đáng chú ý khác đó là doanh nghiệp khó khăn về tài sản thế chấp lại bị định giá đất nông nghiệp rất thấp, đất thuê hàng năm không thế chấp được, các loại tài sản khác bị định giá xuống thấp hơn trước nên không có khả năng vay được ngân hàng.

Do đó, người đại diện HUBA kiến nghị các ngân hàng đánh giá nâng tỷ lệ lài sản thế chấp sát thực tế, tăng tỷ lệ cho vay tín chấp, cho vay theo hợp đồng hoặc thế chấp bằng tài sản, quyền tài sản hình thành trong tương lai… Đồng thời với chính sách ân hạn, gia hạn nợ được phép hoàn trả khoản vốn vay gia hạn tại năm cuối cùng của kỳ hạn vay, thay cho việc phải trả ngay khi hết hạn.

Thực tế, việc giảm lãi suất cần phải từ từ và có lộ trình. Không thể nói giảm là giảm được ngay. Bởi lẽ, tại thời điểm cuối năm 2022, ngành ngân hàng đã có cuộc chạy đua tăng lãi suất huy động với mức phổ biến trên 10%/năm. Theo đó, nếu giảm ngay lãi suất cho vay xuống 8%/năm như doanh nghiệp mong muốn thì ngân hàng sẽ kinh doanh dưới vốn. Điều này chắc chắn không thể xảy ra.

Chính sách có độ trễ chứ không phải không xảy ra. Trong thời gian tới chắc chắn lãi suất sẽ giảm thêm. Tại cuộc điều tra xu hướng kinh doanh của các tổ chức tín dụng quý 3/2023 của Ngân hàng Nhà nước đã chỉ rõ điều này. Kết quả điều tra cho biết, các tổ chức tín dụng nhận định mặt bằng lãi suất huy động và lãi suất cho vay bình quân toàn hệ thống giảm 0,31- 0,42 điểm phần trăm trong quý 3/2023 và giảm tương ứng 0,91 - 0,79 điểm phần trăm trong cả năm 2023.

Thêm nhiều điểm tựa

Hiện có khá nhiều yếu tố để các ngân hàng mạnh dạn điều chỉnh mặt bằng lãi suất theo hướng đi xuống.

Thứ nhất, dòng tiền từ dân cư tiếp tục đổ về các tổ chức tín dụng. Cụ thể, tính đến cuối tháng 4/2023, lượng tiền gửi của dân cư tại các tổ chức tín dụng đạt 6,332 triệu tỷ đồng, tương đương mức tăng 7,96% so với cuối năm 2022 (tăng hơn 467.000 tỷ đồng).

Tháng 4 cũng đánh dấu tháng thứ tư liên tiếp ghi nhận mức tăng lượng tiền gửi của dân cư tại ngân hàng. So với tháng 3, trong tháng 4, lượng tiền gửi của dân cư đã tăng đến 52.000 tỷ đồng. Nhờ vậy, thanh khoản của hệ thống ngân hàng trong quý 2/2023 tiếp tục duy trì ở trạng thái “tốt” và dồi dào hơn so với quý 1/2023.

Thứ hai, tăng trướng tín dụng toàn nền kinh tế trong nửa đầu năm mới đạt mức 3,13%, thấp hơn khá nhiều so với cùng kỳ năm trước. Một trong những nguyên nhân khiến tín dụng tăng thấp đó là lãi suất vẫn cao, doanh nghiệp không có khả năng chi trả nếu tiếp cận. Do đó, bản thân các ngân hàng cũng đang rất mong lãi suất sớm giảm.

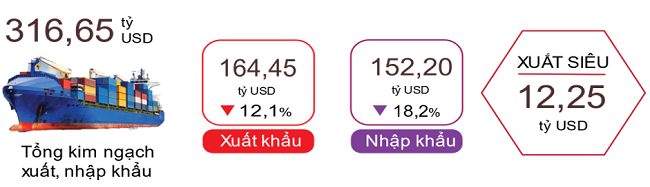

Thứ ba, thặng dư thương mại sau nửa đầu năm lên tới hơn 12 tỷ USD. Đây là động lực giúp VND không bị mất giá quá nhiều so với USD khi các ngân hàng hạ lãi suất. Thậm chí, nếu VND không mất giá trên 3% so với đầu năm, SGI Capital tin rằng Ngân hàng Nhà nước sẽ tiếp tục ưu tiên hạ lãi suất.

Tại cuộc làm việc với Ban Chấp hành Hiệp hội Doanh nghiệp nhỏ và vừa (SME), Thủ tướng nhấn mạnh, ngân hàng phải đặt mình vào vị trí các doanh nghiệp nhỏ và vừa, các doanh nghiệp vừa và nhỏ phải đặt mình vào vị trí của các ngân hàng.

Thủ tướng đề nghị ngành ngân hàng tiếp tục quyết liệt triển khai các nghị quyết của Chính phủ về tháo gỡ khó khăn cho sản xuất kinh doanh, tạo công ăn việc làm, sinh kế cho người dân, đặc biệt là triển khai chính sách tiền tệ linh hoạt, nới lỏng hơn thông qua tăng cung tiền, bảo đảm nhu cầu tín dụng, tăng trưởng tín dụng phù hợp, giảm mặt bằng lãi suất, nhất là lãi suất cho vay, tăng khả năng tiếp cận tín dụng cho sản xuất kinh doanh.

"Thủ tướng yêu cầu Ngân hàng Nhà nước và các ngân hàng cần tiếp tục nghiên cứu, điều chỉnh điều kiện cho vay thuận lợi hơn, tiết giảm chi phí để hạ lãi suất cho vay; đồng thời, theo dõi việc triển khai Thông tư 02 về cơ cấu lại nợ và Thông tư 03 về mua lại trái phiếu doanh nghiệp để điều chỉnh kịp thời nếu cần thiết", Thủ tướng nêu rõ.