Phát biểu tại phiên họp Quốc hội ngày 1/6, Thống đốc Nguyễn Thị Hồng đã báo cáo và giải trình một số nội dung liên quan đến chính sách tiền tệ, trong đó bao gồm diễn biến tăng trưởng tín dụng từ đầu năm 2023 tới nay.

Chính sách cho vay không đổi

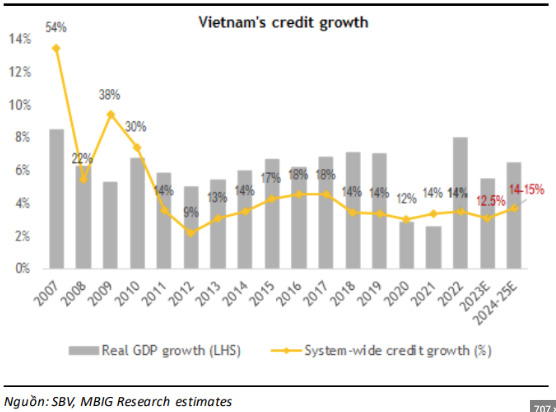

Theo Thống đốc, năm 2022, tăng trưởng tín dụng 14,16%. Tuy nhiên, trong 5 tháng đầu năm 2023 chỉ tăng khoảng 3%. Song việc tín dụng tăng chậm không thể nói là do chính sách, bởi vì chính sách cho vay không có gì thay đổi. Đồng thời, về phía các tổ chức tín dụng, dư địa tín dụng thoải mái, thanh khoản hệ thống được Ngân hàng Nhà nước duy trì dư thừa.

"Do đó, không có lý do gì để tổ chức tín dụng huy động tiền gửi, trả lãi cho người gửi tiền mà khi doanh nghiệp đủ điều kiện vay vốn lại không cho vay", Thống đốc nhấn mạnh.

Vậy nguyên nhân do đâu khiến tín dụng tăng chậm?

Trả lời cho câu hỏi trên, Thống đốc cho rằng, một số doanh nghiệp không có đầu ra, không có đơn hàng. Vừa rồi Thủ tướng Chính phủ cũng chỉ đạo quyết liệt để xúc tiến thương mại, tuy nhiên cũng cần phải có thời gian. Doanh nghiệp cũng như các cơ quan cần hướng đến khai thác thị trường nội địa với 100 triệu dân để thay thế cho sự suy giảm của cầu nước ngoài.

Còn đối với doanh nghiệp nhỏ và vừa có thể nói rất khó khăn sau đại dịch Covid-19, không đủ điều kiện vay vốn, không tiếp cận được vốn ngân hàng. Nhóm doanh nghiệp này cần phải có giải pháp cải thiện điều kiện vay vốn có thể thông qua các chính sách như bảo lãnh vay vốn.

Thêm vào đó, nhiều năm qua, tăng trưởng tín dụng vào lĩnh vực bất động sản thường cao hơn so với mức tăng trưởng chung của nền kinh tế. Thế nhưng với những khó khăn của thị trường bất động sản hiện nay thì 70% là các khó khăn về pháp lý, nên giải pháp hiện nay là phải tập trung vào tháo gỡ những vướng mắc về pháp lý, cộng với các doanh nghiệp cần phải rà soát để điều chỉnh giá bất động sản. Như vậy sẽ kích thích tín dụng cho cả doanh nghiệp xây dựng bất động sản cũng như là người mua nhà.

Riêng về phía Ngân hàng Nhà nước, Thống đốc chia sẻ, trong những tháng đầu năm, khi điều kiện thuận lợi và cầu tín dụng thấp, cơ quan cũng đã điều hành để duy trì thanh khoản dồi dào; điều chỉnh giảm lãi suất điều hành; ban hành Thông tư cho phép cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ; chỉ đạo các tổ chức tín dụng phải rà soát giảm thủ tục hành chính cũng như là cho vay căn cứ trên cơ sở phương án khả thi và có khả năng trả nợ, cũng không nhất thiết là phải có tài sản đảm bảo.

Đẩy nhanh gói hỗ trợ lãi suất 2%

Về các chính sách khác, Thống đốc thông tin, gói hỗ trợ lãi suất 2% là chính sách mà Chính phủ, các Bộ ngành dành nhiều thời gian triển khai gói này. Tuy nhiên, kết quả triển khai đạt thấp do tâm lý e ngại của doanh nghiệp và tổ chức tín dụng khó có thể đánh giá thế nào là “có khả năng phục hồi”.

Trước tình hình đó, Chính phủ đã trình Quốc hội chuyển nguồn này, khoảng 24.000 tỷ đồng cho giảm thuế VAT. Hiện nay, Ngân hàng Nhà nước đang trình Chính phủ để kiến nghị Quốc hội sửa đổi Nghị quyết 43, bỏ cụm từ “có khả năng phục hồi” để tiếp tục triển khai gói hỗ trợ này.

Về gói 120.000 tỷ đồng, đây là gói tín dụng do 4 ngân hàng thương mại Nhà nước tự nguyện tham gia, để thực hiện mục tiêu 1 triệu căn hộ cho công nhân, người có thu nhập thấp, đây là chương trình đến năm 2030 chứ không phải chỉ giải quyết trong năm 2022 và 2023. Nguồn vốn do chính các ngân hàng huy động, lãi suất giảm từ 1,5%-2% từ chính nguồn lực tài chính của các ngân hàng thương mại. Điều này thể hiện sự tự nguyện, tinh thần trách nhiệm của 4 ngân hàng thương mại này. Ngân hàng Nhà nước chỉ hướng dẫn về lãi suất cũng như là lãi suất áp dụng trong thời gian ưu đãi để triển khai thống nhất.

"Hiện nay, Bộ Xây dựng đã có hướng dẫn và uỷ quyền cho các địa phương để công bố các danh mục dự án. Nhu cầu về nhà ở xã hội và nhà ở công nhân thì cao, nhưng nhu cầu vay lại là vấn đề, bởi vì quyết định vay để mua một căn nhà phải do người dân. Đặc biệt trong Luật nhà ở hiện nay đang trình Quốc hội trong kỳ này đã có điểm cho phép doanh nghiệp mua nhà để bố trí nhà ở cho công nhân, đây là điểm tích cực để gói này tăng dư nợ giải ngân", Thống đốc thông tin.

Về việc tái cơ cấu các ngân hàng yếu kém, Thống đốc đánh giá đây là việc rất khó xử lý. Bởi lẽ, tái cơ cấu một ngân hàng yếu kém trong điều kiện bình thường đã rất khó, trong điều kiện khó khăn thế này lại càng khó hơn. Chính phủ, Thủ tướng Chính phủ đã quyết liệt thực hiện. Ngay từ khi nhận nhiệm vụ, Thủ tướng Chính phủ đã họp với ngành ngân hàng và yêu cầu tiến hành quyết liệt các giải pháp để tái cơ cấu.

Đến nay, các ngân hàng yếu kém đã trình xin chủ trương các cấp có thẩm quyền. Hiện nay, Ngân hàng Nhà nước cùng các bộ, ngành dưới sự chỉ đạo của Thủ tướng Chính phủ đang thực hiện quyết liệt các bước trước khi phê duyệt Đề án chi tiết theo đúng chủ trương của cấp có thẩm quyền và đúng quy định của pháp luật.