Ngay từ những ngày đầu năm 2026, mặt bằng lãi suất huy động trong hệ thống ngân hàng đã được đẩy lên mức cao khi hàng loạt ngân hàng đồng loạt điều chỉnh tăng biểu lãi suất, đồng thời tung ra nhiều chương trình cộng thêm ưu đãi cho người gửi tiền.

Diễn biến này phản ánh rõ nhu cầu gia tăng nguồn vốn trung và dài hạn của các tổ chức tín dụng trong bối cảnh tăng trưởng tín dụng được kỳ vọng sẽ bứt tốc trong năm mới.

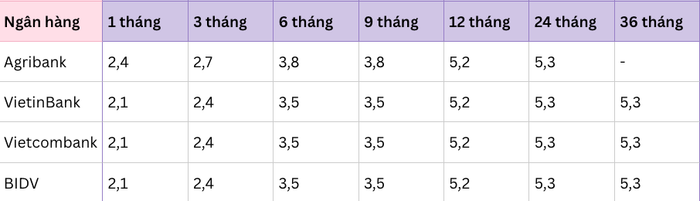

Theo khảo sát của Thương Gia, nhóm 4 ngân hàng có vốn Nhà nước chi phối gồm Agribank, Vietcombank, VietinBank và BIDV đều đã thiết lập một mặt bằng lãi suất huy động mới.

Cụ thể, với hình thức trả lãi cuối kỳ, lãi suất tiết kiệm dành cho khách hàng cá nhân gửi tại quầy, kỳ hạn từ 1 đến 36 tháng, hiện dao động trong khoảng 2,1–5,3%/năm.

So với tháng trước, cả bốn ngân hàng quốc doanh đều đồng loạt nâng lãi suất từ 0,5 đến 0,6 điểm phần trăm ở nhiều kỳ hạn. Dù vậy, so với toàn thị trường, mặt bằng lãi suất của nhóm Big4 vẫn được đánh giá là thấp.

Trong nhóm ngân hàng quốc doanh, Agribank tiếp tục nổi bật khi vừa điều chỉnh tăng lãi suất và giữ vị trí cao nhất ở một số kỳ hạn. Ở kỳ hạn ngắn 1–2 tháng, Agribank áp dụng mức 2,4%/năm, cao hơn mức 2,1%/năm mà Vietcombank, VietinBank và BIDV đang cùng triển khai.

Với các khoản tiền gửi kỳ hạn 3–5 tháng, Agribank cũng dẫn đầu khi niêm yết lãi suất 2,7%/năm, trong khi ba ngân hàng còn lại chỉ áp dụng 2,4%/năm. Đến nhóm kỳ hạn 6–11 tháng, Agribank tiếp tục giữ lợi thế với mức 3,8%/năm, cao hơn đáng kể so với mức 3,5%/năm của các ngân hàng quốc doanh còn lại.

Riêng kỳ hạn 12 tháng, cả bốn ngân hàng Big4 cùng niêm yết lãi suất 5,2%/năm và từ kỳ hạn 24 tháng trở lên, lãi suất được đồng loạt ấn định ở mức 5,3%/năm.

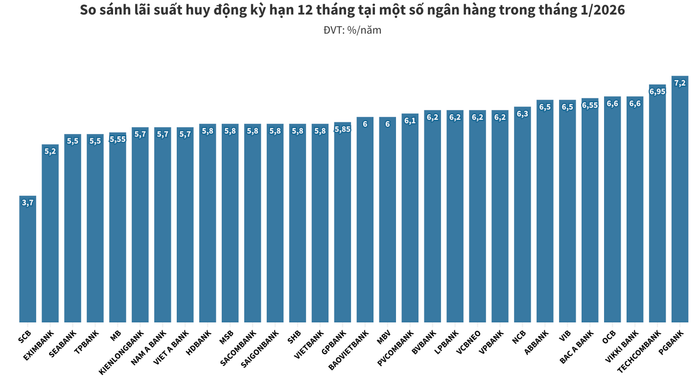

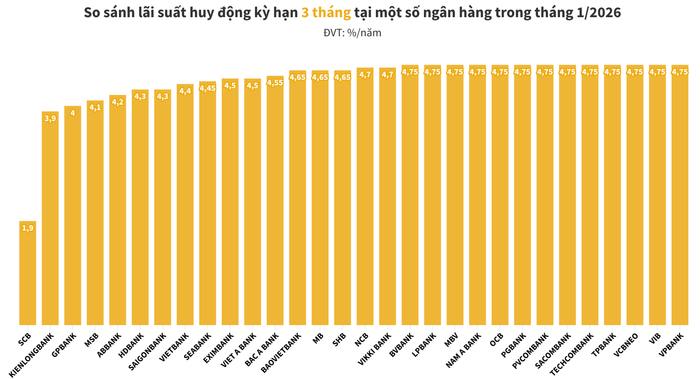

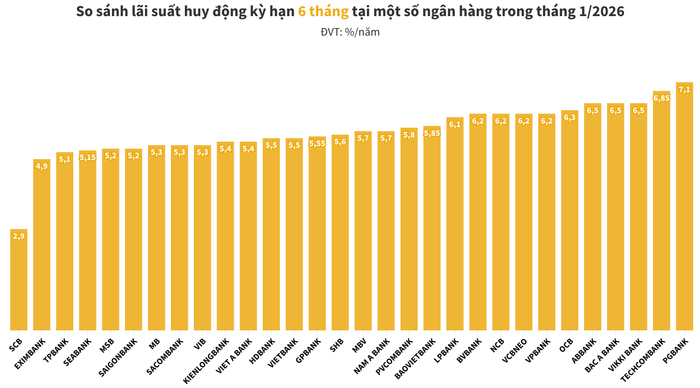

Trái ngược với sự ổn định của nhóm ngân hàng quốc doanh, cuộc đua lãi suất tại khối ngân hàng thương mại cổ phần diễn ra sôi động hơn nhiều. Không ít ngân hàng đã công bố mức lãi suất từ 6,5–7,3%/năm cho các kỳ hạn dài, thậm chí triển khai các chương trình cộng thêm lãi suất, đưa mức lãi thực nhận của người gửi tiền vượt mốc 8%/năm.

Trong đó, NCB hiện là ngân hàng dẫn đầu thị trường về lãi suất thực nhận. Nhà băng này đang áp dụng chương trình cộng thêm tối đa 2%/năm cho khách hàng cá nhân gửi tiết kiệm trực tuyến với kỳ hạn từ 6 tháng trở lên, thời gian ưu đãi kéo dài đến hết tháng 1/2026. Nhờ chính sách này, lãi suất thực nhận tại NCB có thể đạt khoảng 8,2–8,3%/năm, tùy theo kỳ hạn, mà không yêu cầu số dư tiền gửi lớn.

Bên cạnh NCB, Cake by VPBank cũng là lựa chọn đáng chú ý khi cho phép người gửi tiền hưởng lãi suất lên tới 8%/năm. Ngân hàng số này đang niêm yết lãi suất cơ bản 7,1%/năm cho các kỳ hạn từ 6 đến 36 tháng, đồng thời áp dụng chính sách cộng thêm lãi suất theo bậc thang dựa trên quy mô tiền gửi.

Theo đó, khách hàng gửi từ khoảng 20 triệu đồng sẽ được cộng thêm 0,2%/năm, mức ưu đãi tăng dần theo số dư và có thể đạt tối đa 1%/năm. Nhờ vậy, lãi suất thực nhận tại Cake by VPBank dao động trong khoảng 7,3–8,1%/năm, với điều kiện không rút tiền trước hạn.

Ngoài ra, BVBank cũng tham gia cuộc đua khi phát hành chứng chỉ tiền gửi trực tuyến với lãi suất cao nhất lên tới 7,8%/năm, áp dụng cho các kỳ hạn 6, 9, 12 và 15 tháng, với số tiền gửi tối thiểu từ 10 triệu đồng.

Ở nhóm lãi suất quanh ngưỡng 6–7%/năm, nhiều ngân hàng vẫn duy trì mức hấp dẫn. Chẳng hạn, tại kỳ hạn 6 tháng, PGBank đang niêm yết mức cao nhất thị trường là 7,1%/năm.

Theo sau là Vikki Bank và Bac A Bank cùng áp dụng 6,5%/năm, riêng Bac A Bank nâng lên 6,7%/năm đối với các khoản tiền gửi từ 1 tỷ đồng trở lên. Ngoài nhóm dẫn đầu, hàng loạt ngân hàng khác như OCB, BVBank, VPBank, VCBNeo, NCB và LPBank cũng đang duy trì lãi suất trên 6%/năm cho cùng kỳ hạn.

Đối với kỳ hạn 12 tháng, mức lãi suất từ 6%/năm trở lên được khá nhiều ngân hàng áp dụng. Trong đó, PGBank tiếp tục giữ vị trí cao nhất với 7,2%/năm. Vikki Bank và OCB cùng niêm yết 6,6%/năm, Bac A Bank ở mức 6,55%/năm, VIB đạt 6,5%/năm, NCB 6,3%/năm, trong khi BVBank, VCBNeo và LPBank cùng áp dụng 6,2%/năm. Các ngân hàng còn lại như PVCombank, VPBank, BaoViet Bank và MBV duy trì lãi suất quanh mốc 6–6,1%/năm.

Song song với đó, thị trường cũng ghi nhận nhiều mức lãi suất “đặc biệt” rất cao, nhưng chỉ dành cho các khoản tiền gửi có quy mô lớn, chủ yếu hướng tới khách hàng tổ chức hoặc cá nhân sở hữu nguồn vốn từ hàng trăm đến hàng nghìn tỷ đồng, kèm theo các điều kiện chặt chẽ về kỳ hạn và duy trì số dư.

Chẳng hạn, ABBank đang áp dụng lãi suất lên tới 9,65%/năm cho khách hàng mở mới hoặc tái tục tiền gửi từ 1.500 tỷ đồng trở lên, kỳ hạn 13 tháng. PVcomBank triển khai mức 9%/năm cho kỳ hạn 12–13 tháng khi gửi tiền tại quầy, với điều kiện duy trì số dư tối thiểu 2.000 tỷ đồng.

MSB duy trì lãi suất 8%/năm cho khoản tiền gửi từ 500 tỷ đồng trở lên, kỳ hạn 12 tháng. HDBank áp dụng mức 8,1%/năm cho kỳ hạn 13 tháng và 7,7%/năm cho kỳ hạn 12 tháng, với số dư tối thiểu 500 tỷ đồng. Vikki Bank niêm yết lãi suất 8,4%/năm cho tiền gửi kỳ hạn từ 13 tháng trở lên, với số tiền tối thiểu 999 tỷ đồng.

Bên cạnh đó, một số ngân hàng cũng đưa ra mức lãi suất cao cho các khoản tiền gửi quy mô vừa. Với tài khoản từ 500 triệu đồng tại OCB, lãi suất được áp dụng từ 6,7%/năm cho kỳ hạn 12–15 tháng, tăng dần lên 6,9%/năm ở kỳ hạn 18 tháng, 7%/năm kỳ hạn 21 tháng, 7,1%/năm kỳ hạn 24 tháng và 7,3%/năm cho kỳ hạn 36 tháng.

Viet A Bank triển khai sản phẩm Tiết kiệm Đắc Tài với lãi suất từ 6–6,8%/năm cho kỳ hạn 6–18 tháng, điều kiện số tiền gửi tối thiểu 100 triệu đồng, giao dịch tại quầy và lĩnh lãi cuối kỳ.

Bac A Bank cũng nâng lãi suất cho khoản tiền gửi trên 1 tỷ đồng, dao động từ 6,4–6,7%/năm tùy kỳ hạn, trong khi Nam A Bank áp dụng mức 6,5%/năm cho kỳ hạn 24 tháng và 6,3%/năm cho kỳ hạn 36 tháng, với điều kiện số dư từ 500 tỷ đồng trở lên.

Giữa bối cảnh lãi suất huy động toàn thị trường có xu hướng đi lên, Ngân hàng ACB lại gây chú ý khi bất ngờ điều chỉnh giảm lãi suất đối với tiền gửi tiết kiệm trực tuyến kỳ hạn 3 tháng.

Theo đó, lãi suất áp dụng cho các khoản tiền gửi dưới 200 triệu đồng giảm nhẹ 0,05%/năm, xuống còn 4,65%/năm; trong khi với các khoản từ 200 triệu đồng trở lên, mức giảm là 0,1%/năm, cũng về 4,65%/năm. ACB cho biết việc điều chỉnh chỉ áp dụng riêng với kỳ hạn 3 tháng, còn lãi suất ở các kỳ hạn khác vẫn được giữ nguyên.

Trong báo cáo triển vọng mới công bố ngày 26/12/2025, MBS dự báo lãi suất huy động 12 tháng có thể sẽ tiếp tục tăng thêm 50 điểm cơ bản trong năm 2026 do 3 nguyên nhân chính.

Thứ nhất, nới rộng chênh lệch cho vay và tiền gửi tại các ngân hàng thương mại. Nhu cầu vốn của nền kinh tế được dự báo sẽ tiếp tục tăng mạnh trong 5 năm tới, với mục tiêu nâng tỷ lệ tổng vốn đầu tư toàn xã hội/GDP từ 32% lên 40%.

MBS dự báo tăng trưởng tín dụng sẽ duy trì 20% trong năm 2026. Trong khi tiền gửi dịch chuyển sang các kênh đầu tư ít thanh khoản khác như vàng, USD, bất động sản làm tốc độ vòng quay vốn nền kinh tế chậm lại.

Thứ hai, chênh lệch cấu trúc kỳ hạn giữa huy động và cho vay. Hiện nay tỷ lệ tiền gửi kỳ hạn ngắn (dưới 6 tháng) vẫn đang chiếm tỷ lệ chủ đạo 80% tổng tiền gửi hệ thống, trong khi nhu cầu vốn trung và dài hạn cho kế hoạch đầu tư hạ tầng là rất lớn, dẫn đến áp lực thiếu hụt vốn dài trong hệ thống.

Thứ ba, chất lượng tài sản chưa cải thiện. Tỷ lệ nợ xấu và tỷ lệ nợ nhóm 2 toàn ngành tại cuối quý 3/2025 đạt lần lượt 2% tăng nhẹ so với cuối năm 2024. Tỷ lệ bao nợ xấu toàn ngành đạt 84,3% tại cuối quý 3/2025, thấp hơn so với mức 91,4% cuối năm 2024.

Nợ xấu vẫn đang duy trì ở mức cao, trong khi tỷ lệ bao phủ đang giảm cho thấy áp lực trích lập dự phòng của ngân hàng thương mại tiếp tục tăng lên trong tương lai. Đây cũng là một yếu tố khiến lãi suất khó giảm trong thời gian tới.

Bên cạnh đó, MBS cũng lưu ý về tác động có thể xảy ra khi ngân hàng trung ương Nhật tiếp tục tăng lãi suất trong năm 2026, sẽ kích hoạt dòng vốn rẻ tại khu vực Châu Á, trong đó có Việt Nam quay trở lại Nhật Bản, gián tiếp tạo áp lực lên nguồn vốn trong nước.

Báo cáo chiến lược đầu tư công bố ngày 31/12/2025, Chứng khoán Rồng Việt (VDSC) dự báo trong kịch bản cơ sở, Ngân hàng Nhà nước chưa tăng lãi suất điều hành ít nhất đến nửa đầu 2026, ưu tiên điều tiết qua thị trường mở.

Thay vào đó, Ngân hàng Nhà nước sẽ linh hoạt điều tiết qua thị trường mở nhằm ứng phó với áp lực tỷ giá và nhu cầu thanh khoản ngắn hạn. Nhu cầu vốn đầu tư của nền kinh tế vẫn đang được đáp ứng bởi nguồn vốn ngắn và trung hạn từ hệ thống ngân hàng.

Hệ lụy là có thể gây ra các đợt căng thẳng thanh khoản cục bộ tại một số thời điểm trong năm, có thể dẫn đến các đợt cao trào biến động lãi suất thực tế trong nền kinh tế. Lãi suất huy động dự kiến tăng thêm 50-100 điểm cơ bản trong năm 2026. Lãi suất cho vay sẽ nhích lên mặt bằng mới theo sau mức tăng lãi suất huy động.

VDSC kỳ vọng thị trường trái phiếu doanh nghiệp sẽ duy trì đà phục hồi với cơ cấu ngành nghề đa dạng hơn để chia sẻ gánh nặng vốn đầu tư dài hạn với hệ thống ngân hàng.

Dù vậy, quá trình chuyển hóa này sẽ diễn ra chậm rãi theo sự thận trọng của nhà phát hành và nhà đầu tư. Tăng trưởng tín dụng năm 2026 dự kiến duy trì tương đương tốc độ của năm 2025, ước tăng khoảng 18% nhằm hỗ trợ mục tiêu tăng trưởng kinh tế cao.