Theo khảo sát của Thương Gia, giai đoạn lãi suất thấp kỷ lục đã khép lại từ đầu quý 4/2025 khi hàng loạt ngân hàng điều chỉnh tăng lãi suất huy động. Hiện tại, lãi suất tiết kiệm tại một số ngân hàng đã vượt mốc 8%/năm ở các kỳ hạn dài.

Lãi suất tiết kiệm tăng khiến mặt bằng lãi suất cho vay khó có thể duy trì ở mức thấp. Mức tăng không mang tính đột ngột, song đủ để tác động tới tâm lý người vay.

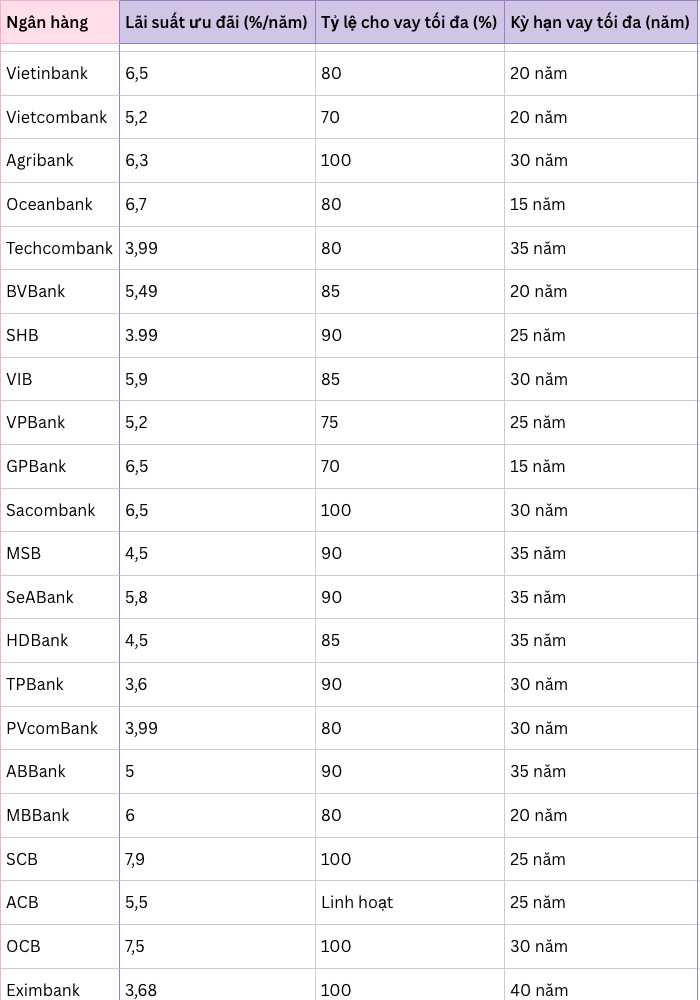

Khảo sát cho thấy, khối ngân hàng Big 4 bên cạnh việc đã dừng gói vay ưu đãi cho người trẻ dưới 35 tuổi từ tháng trước thì lãi vay mua nhà cũng thiết lập mức mới.

Cụ thể, Agribank vừa điều chỉnh chính sách cho vay mua nhà dành cho khách hàng trẻ (dưới 35 tuổi). Theo đó, ngân hàng sẽ dừng áp dụng các gói vay có lãi suất cố định từ 24 tháng trở lên đối với hợp đồng mới.

Thay vào đó, mức lãi suất ưu đãi cố định được ấn định ở 6,3%/năm trong 18 tháng đầu, với điều kiện khoản vay có thời hạn tối thiểu 36 tháng. Trước đây, khách hàng được hưởng mức lãi suất chỉ 5,5%/năm cố định trong 36 tháng đầu – ưu đãi hơn đáng kể so với quy định hiện tại.

Dù vậy, các điều khoản khác không thay đổi: người vay có thể được cấp tối đa 75% nhu cầu vốn nếu thế chấp bằng chính căn nhà mua, và lên tới 100% khi có thêm tài sản bảo đảm khác. Thời hạn vay tối đa vẫn là 40 năm, kèm chính sách ân hạn gốc trong 5 năm đầu.

Ngân hàng BIDV cũng dừng chương trình cho vay mua nhà ở đối với khách hàng dưới 35 tuổi. Thay vào gói này, BIDV hiện đang triển khai chương trình vay mua nhà ưu đãi dành cho mọi khách hàng từ 18 tuổi trở lên, đáp ứng đầy đủ các điều kiện tín dụng theo quy định. Người vay có thể lựa chọn giữa hai gói lãi suất linh hoạt: 6,5%/năm trong 12 tháng (áp dụng cho khoản vay có thời hạn tối thiểu 36 tháng) hoặc 7%/năm trong 18 tháng (áp dụng cho khoản vay tối thiểu 60 tháng).

Sau giai đoạn ưu đãi, lãi suất được điều chỉnh thả nổi theo công thức: lãi suất tiền gửi tiết kiệm cá nhân kỳ hạn 12 tháng cộng biên độ từ 4–4,5%. Trường hợp khách hàng tất toán trước hạn, BIDV áp dụng mức phí phạt tương ứng 2% trong hai năm đầu và 1% từ năm thứ ba trở đi trên số tiền gốc trả trước hạn.

Song song đó, BIDV cũng giới thiệu gói vay ưu đãi đặc biệt dành cho cán bộ, công chức, viên chức nhận lương qua tài khoản BIDV, với lãi suất chỉ từ 5%/năm. Gói vay này hỗ trợ đa dạng mục đích như mua nhà, mua ô tô hoặc vay tiêu dùng. Hạn mức vay có thể lên tới 5 tỷ đồng, thời hạn tối đa 30 năm.

VietinBank cũng đã dừng gói vay mua nhà dành cho người trẻ dưới 35 tuổi và tung gói vay mới. Theo đó, với thời gian vay vốn tối thiểu 24 tháng, lãi suất ưu đãi sẽ là 6,5%/năm áp dụng trong 12 tháng. Với thời gian vay vốn tối thiểu 36 tháng, lãi suất ưu đãi sẽ là 7%/năm áp dụng trong 18 tháng.

Với thời gian vay vốn tối thiểu 48 tháng, lãi suất ưu đãi sẽ là 7,5%/năm áp dụng trong 24 tháng. Với thời gian vay vốn tối thiểu 60 tháng, lãi suất ưu đãi sẽ là 8,5%/năm áp dụng trong 36 tháng.

Vietcombank chính thức ngừng triển khai gói vay ưu đãi dành riêng cho khách hàng trẻ. Thay thế cho gói vay này, ngân hàng tiếp tục triển khai chương trình ưu đãi mới dành cho tất cả cá nhân có thu nhập ổn định và nhu cầu vay vốn để mua, xây dựng hoặc sửa chữa nhà ở.

Khách hàng có thể lựa chọn một trong hai phương án: gói cố định 12 tháng với lãi suất 7%/năm và gói cố định 18 tháng, trong đó 6 tháng đầu hưởng lãi 6,5%/năm, 12 tháng tiếp theo 7,5%/năm. Sau thời gian ưu đãi, lãi suất được điều chỉnh theo thị trường, hiện dao động khoảng 9%/năm.

Phí trả nợ trước hạn trong 3 năm đầu là 2% trên số tiền trả trước. Từ năm thứ 4 đến hết năm thứ 5 là 1%. Từ năm thứ 6 trở đi là miễn phí. Thời hạn cho vay tối đa 30 năm.

Hạn mức vay tối đa 70% giá trị căn nhà nếu thế chấp bằng chính căn nhà mua; hoặc 90% giá trị căn nhà nếu thế chấp bằng bất động sản khác, nhưng không vượt quá 80% giá trị định giá tài sản đảm bảo.

Tại nhóm ngân hàng tư nhân, BVBank triển khai gói vay mua nhà với lãi suất 8,49%/năm trong 12 tháng đầu. Tháng 13 trở đi 14,8%/năm, thời hạn vay lên đến 25 năm và khách hàng vay được tối đa 85% tài sản bảo đảm. Hạn mức vay là 10 tỷ đồng. Đối với vay xây sửa nhà, lãi suất là 8,49%/năm trong 12 tháng đầu. Tháng 13 trở đi 14,8%/năm. Hạn mức vay là 3 tỷ đồng, thời hạn vay là 15 năm.

Hiện nay, HDBank đang triển khai chương trình “Ưu đãi sập sàn, sở hữu nhà sang” dành cho khách hàng cá nhân và doanh nghiệp siêu nhỏ đủ điều kiện vay vốn bất động sản, với khoản vay tối thiểu từ 100 triệu đồng và thời hạn vay từ 3 năm trở lên.

Chương trình mang đến nhiều lựa chọn lãi suất hấp dẫn trong giai đoạn đầu, cụ thể: 6%/năm trong 6 tháng đầu, 6,5%/năm trong 12 tháng đầu và 8%/năm trong 24 tháng đầu.

LPBank cũng thay đổi lãi suất vay mua nhà trong bối cảnh lãi suất huy động tăng. Theo đó, LPBank giới thiệu gói vay mua nhà với mức lãi suất 7,5%/năm, được vay 100% nhu cầu và thời hạn vay trong 20 năm

ACB đang triển khai 3 gói vay mua nhà với mức lãi suất ưu đãi theo từng thời hạn. Cụ thể, người vay có thể hưởng lãi suất 8,5%/năm trong 3 tháng đầu, 9%/năm trong 6 tháng đầu hoặc 9,5%/năm trong 12 tháng đầu. Sau giai đoạn ưu đãi, lãi suất sẽ được điều chỉnh theo mức thả nổi của thị trường.

VPBank hiện đang triển khai nhiều gói vay mua nhà với mức lãi suất ưu đãi được thiết kế theo từng nhu cầu cụ thể của khách hàng. Với người mua nhà lần đầu, ngân hàng áp dụng mức lãi suất khoảng 7,2%/năm, cố định trong 6 – 24 tháng. Nhóm khách hàng vay mua nhà ở xã hội được hưởng ưu đãi tốt hơn, khoảng 5% – 6%/năm trong thời gian cố định 12 – 24 tháng. Ngoài ra, VPBank còn dành riêng một gói lãi suất hấp dẫn cho giới trẻ, với mức chỉ từ 5,2%/năm.

Tại GPBank, lãi suất vay mua nhà, mua xe là 6,5%/năm cố định trong 6 tháng; 7%/năm cố định trong 12 tháng; hoặc 7,5%/năm cố định trong 18 tháng.

Ngân hàng VIB hiện đang đẩy mạnh triển khai các gói vay mua căn hộ chung cư với nhiều lựa chọn lãi suất cố định linh hoạt trong giai đoạn đầu, phù hợp với nhu cầu tài chính đa dạng của khách hàng. Cụ thể, VIB đưa ra 4 phương án: 5,9%/năm cố định trong 6 tháng, 6,9%/năm trong 12 tháng, 7,9%/năm trong 24 tháng và 8,9%/năm trong 36 tháng đầu tiên.

Tuy nhiên, khách hàng cần lưu ý mức lãi suất thực tế sau thời gian ưu đãi. Chẳng hạn, với gói 6,9%/năm cố định trong 12 tháng, từ tháng thứ 13, lãi suất sẽ được tính theo công thức lãi suất cho vay bất động sản (hiện khoảng 8,5%/năm) cộng biên độ khoảng 2,8%, tương đương mức lãi thực tế khoảng 11,3%/năm.

Với Techcombank, lãi suất vay chỉ từ 3,99%/năm, hỗ trợ vay đến 80% giá trị tài sản đảm bảo, thời gian trả góp lên đến 45 năm giúp giảm áp lực tài chính hàng tháng, miễn trả nợ gốc đến 10 năm.

Trong bối cảnh lãi suất đi lên, nhiều người đi vay mua nhà đang khá lo lắng. Nhóm người mua nhà sử dụng vốn vay cân nhắc lại kế hoạch tài chính, đặc biệt là rủi ro khi hết thời gian ân hạn, lãi suất thả nổi tăng cao.

Hội Môi giới Bất động sản Việt Nam (VARS) đánh giá rằng dù Ngân hàng Nhà nước chưa thắt chặt tiền tệ nhưng áp lực lạm phát và xu hướng thận trọng của thế giới đang thu hẹp dư địa lãi suất thấp.

Nếu lãi suất huy động tiếp tục tăng, lãi suất cho vay năm 2026 nhiều khả năng sẽ vượt 10%/năm, gây áp lực lớn cho việc tiêu thụ bất động sản vì người mua sẽ chùn tay, giao dịch sụt giảm mạnh và chủ đầu tư sẽ rơi vào thế khó.

Theo Savills Việt Nam, việc lãi suất cho vay mua nhà tăng thêm khoảng 1-2% sau khi các gói ưu đãi kết thúc chắc chắn tác động đến tâm lý người mua, đặc biệt là nhóm khách hàng trẻ phụ thuộc nhiều vào vốn vay. Tuy nhiên, ở mặt bằng hiện tại, Savills cho rằng mức điều chỉnh này chưa đủ lớn để làm suy yếu nhu cầu ở thực - yếu tố đang đóng vai trò trụ cột của thị trường nhà ở.

Trong báo cáo chiến lược mới công bố, Chứng khoán Rồng Việt (VDSC) dự báo lãi suất huy động tăng thêm 0,5 - 1 điểm phần trăm trong năm 2026, khi vòng quay tiền tiếp tục giảm xuống mức quanh 0,6 lần, cho thấy tín dụng chưa lan tỏa đến các lĩnh vực sản xuất và đầu tư.

Bên cạnh đó, áp lực huy động để đảm bảo tỷ lệ an toàn thanh khoản (LDR, vốn ngắn hạn cho vay trung – dài hạn) có thể diễn ra ở một số ngân hàng thương mại, dẫn đến cuộc đua cạnh tranh lãi suất nhằm giữ chân khách hàng.

VDSC cũng dự đoán lãi suất cho vay sẽ nhích lên mặt bằng mới theo sau mức tăng lãi suất huy động. Ngoại trừ các gói lãi suất hỗ trợ mua nhà ở xã hội của Chính phủ, nhóm phân tích cho rằng các gói lãi suất vay ưu đãi cũng sẽ hạn chế hơn hoặc mức lãi suất vay sẽ nhích cao hơn.