Tính đến thời điểm hiện tại, hầu hết các ngân hàng đã công bố kết quả kinh doanh quý 4/2023 và lũy kế cả năm 2023. Trong đó, thông tin được nhiều người quan tâm nhất đó là ngân hàng nào hút tiền gửi nhiều nhất trong năm qua bất chất lãi suất huy động đã chạm đáy? Ngân hàng nào đang sở hữu tỷ lệ CASA lớn nhất năm 2023...

TOP 10 NGÂN HÀNG HÚT TIỀN GỬI NHIỀU NHẤT TRONG NĂM 2023

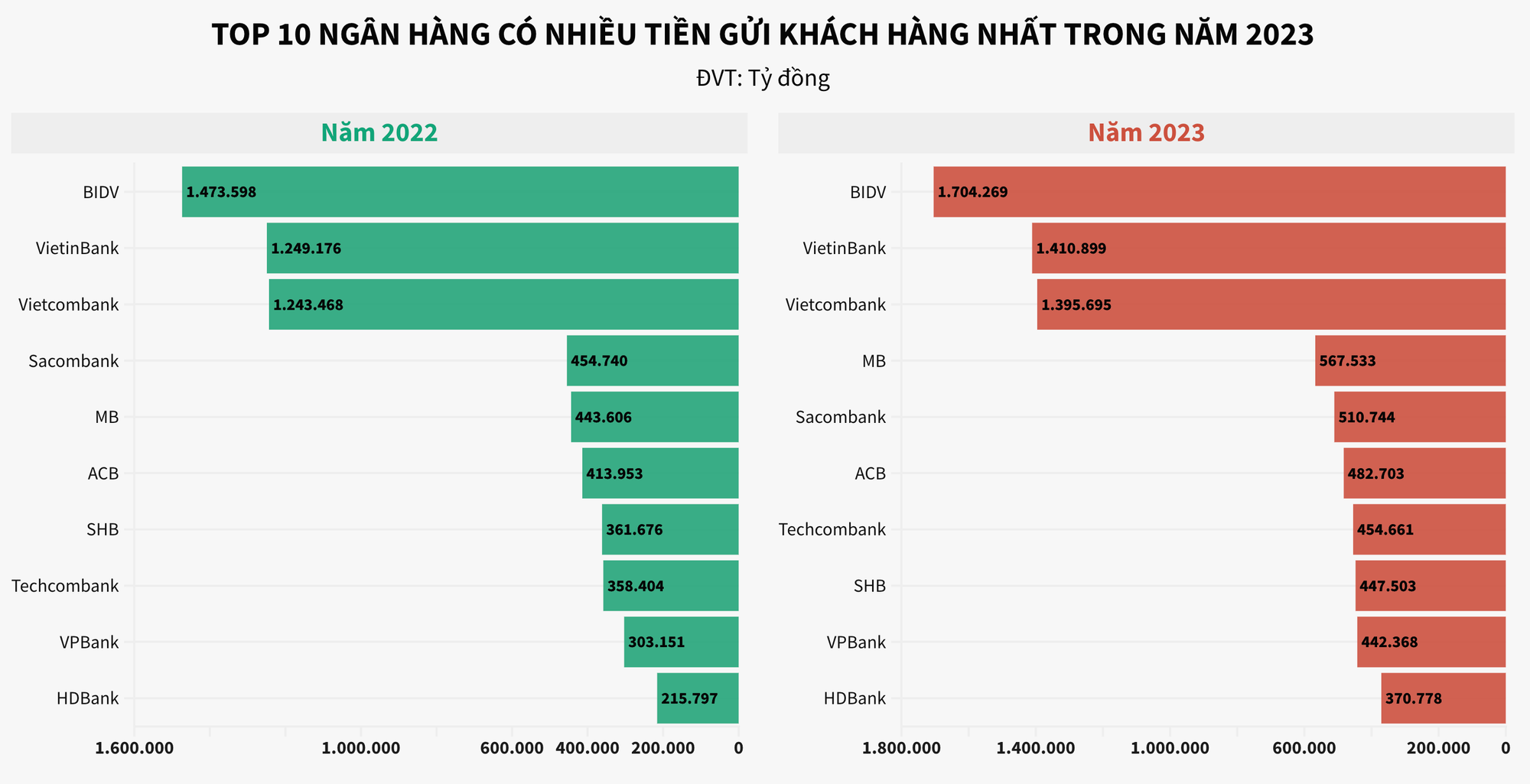

Theo khảo sát của Thương Gia tại báo cáo tài chính quý 4/2023 và lũy kế cả năm 2023 vừa được 28 ngân hàng thương mại trong nước công bố cho thấy, tổng số tiền gửi khách hàng của toàn ngành ngân hàng ước đạt 9,81 triệu tỷ đồng, tăng mạnh 18,4% so với cuối năm 2022, tương ứng có tới gần 1,53 triệu tỷ đồng chảy vào hệ thống ngân hàng sau một năm. Đây là mức tăng mạnh nhất so với cùng kỳ vài năm trở lại đây, xét cả về giá trị tuyệt đối và tương đối. Thêm vào đó, không có ngân hàng nào ghi nhận chỉ tiêu tiền gửi sụt giảm.

Đáng chú ý, 3 ngân hàng hút tiền gửi mạnh nhất trong năm vừa qua đều nằm trong nhóm Big 4 với tổng số tiền đạt hơn 4,51 triệu tỷ đồng, tăng 544.621 tỷ đồng so với cuối năm 2022. Con số này cũng chiếm đến gần 46% tổng số tiền gửi khách hàng của toàn hệ thống.

Dẫn đầu là ngân hàng BIDV với tổng số tiền gửi trong năm qua đạt hơn 1,7 triệu tỷ đồng, tăng mạnh 15,7% so với năm 2022. Theo sau là hai ngân hàng VietinBank và Vietcombank với mức số dư tiền gửi lần lượt ở mức 1,41 triệu tỷ đồng và 1,39 triệu tỷ đồng, tăng 12,9% và 12,2% so với thời điểm cuối năm trước.

Trong nhóm các ngân hàng tư nhân, ngân hàng MB đang tạm dẫn đầu cùng với con số 567.500 tỷ đồng tiền gửi, tăng 27,9%. Bám sát MB là ngân hàng Sacombank với số dư tiền gửi lên đến 510.744 tỷ đồng, sau khi tăng 12,3% và xếp ở vị trí thứ 5.

Những vị trí còn lại trong Top 10 ngân hàng sở hữu nhiều tiền gửi khách hàng nhất trong năm 2023 cũng lần lượt gọi những cái tên quen thuộc như: ACB (482.703 tỷ đồng), Techcombank (454.661 tỷ đồng), SHB (447.503 tỷ đồng), VPBank (442.368 tỷ đồng)...

Ở chiều ngược lại, SaigonBank tiếp tục là ngân hàng nhận ít tiền gửi nhất trong hệ thống ngân hàng, chỉ đạt 23.557 tỷ đồng, mặc dù đã cải thiện tăng 14,9% so với cùng kỳ. Hầu hết, những ngân hàng có quy mô tiền gửi khách hàng ít thường là những ngân hàng tư nhân nhỏ như: PGBank (35.730 tỷ đồng); BaoViet Bank (52.848 tỷ đồng); KienlongBank (56.898 tỷ đồng); BVBank (57.139 tỷ đồng)…

TOP 10 NGÂN HÀNG CÓ TỶ LỆ CASA CAO NHẤT TRONG NĂM 2023

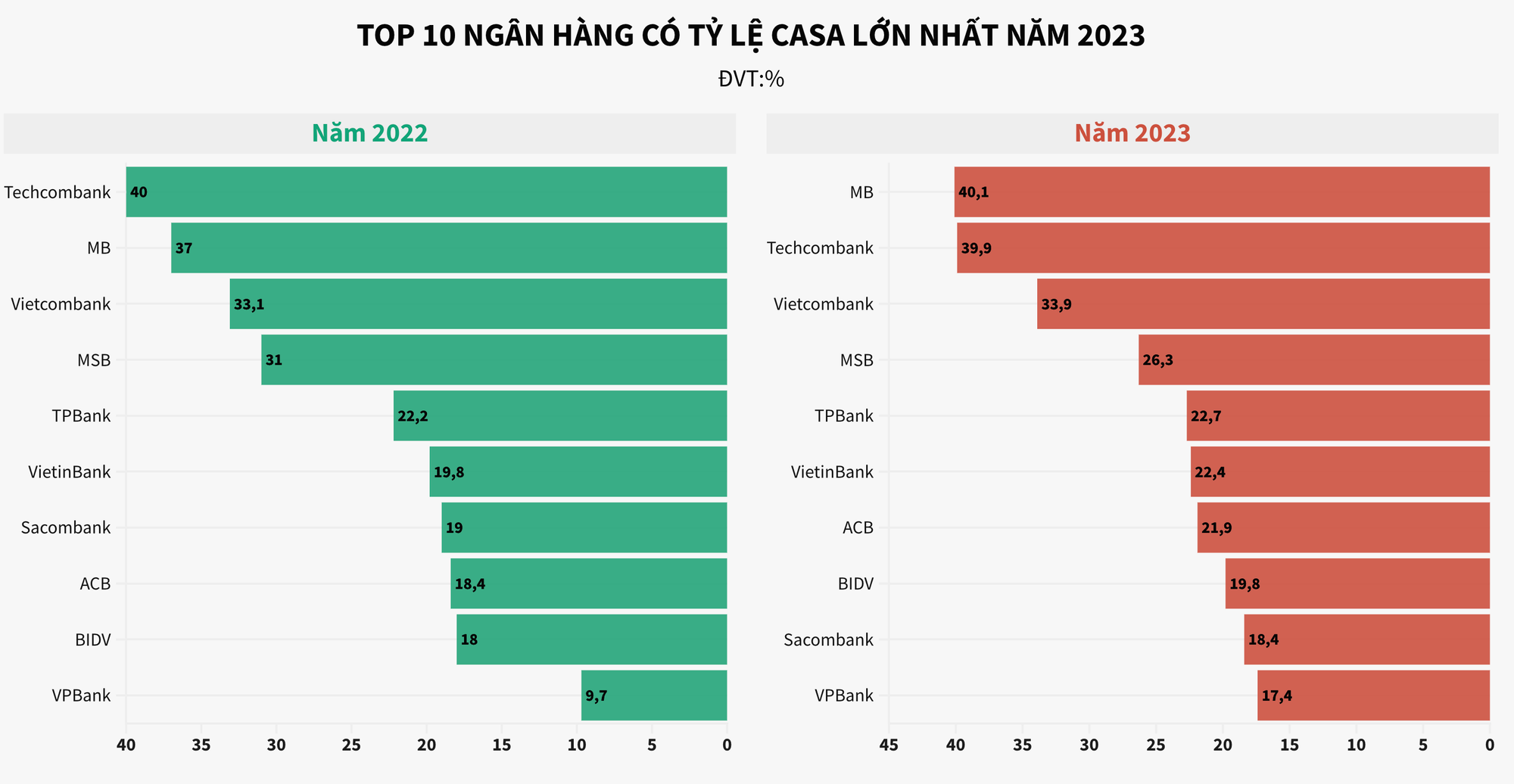

Cũng theo báo cáo tài chính của 28 ngân hàng, chỉ số quan trọng là tiền gửi không kỳ hạn (CASA) của các ngân hàng có diễn biến trái chiều khi có đến hơn một nửa số lượng ngân hàng ghi nhận tỷ lệ CASA sụt giảm trong năm qua. Kéo theo đó, so với thời điểm cuối năm 2022, tỷ lệ CASA bình quân toàn ngành vẫn thấp hơn 1,4 điểm phần trăm, dừng ở mức 17,6%.

Về chi tiết, nhóm ngân hàng tư nhân vẫn dẫn đầu bảng xếp hạng tỷ lệ CASA trong năm 2023. Trong đó, vị trí đầu bảng thuộc về ngân hàng MB với tỷ lệ CASA đạt 40,1%. Tiền gửi của khách hàng đạt 569.640 tỷ đồng, tăng 27,3% so với đầu năm. Số dư CASA năm 2023 cũng tăng trưởng gần 27% so với năm 2022.

Đứng ở vị trí thứ 2 là ngân hàng Techcombank với tỷ lệ CASA cuối quý 4/2023 là 39,9%. Mặc dù thuộc nhóm dẫn đầu nhưng tỷ lệ CASA của Techcombank đang có dấu hiệu đi xuống, giảm nhẹ 0,1 điểm phần trăm so với cuối năm 2022. Trong đó, tiền gửi của khách hàng đạt 454,7 nghìn tỷ đồng, tăng 26,9% so với đầu năm và 11,2% so với quý 3. Số dư CASA tăng trong 3 quý liên tiếp, đạt 181,5 nghìn tỷ, tăng 37% so với cùng kỳ và 31,9% so với quý 3, giúp tỷ lệ CASA cải thiện lên mức 39,9%.

Tỷ lệ CASA của Vietcombank đạt 33,9% vào cuối năm 2023. Chỉ số này tại Vietcombank đã có sự cải thiện so với mức 33,1% vào cuối năm ngoái, xếp ở vị trí thứ 3.

Dù biến động lãi suất quý cuối năm 2022 và trong năm 2023 dẫn tới xu hướng giảm của CASA trên toàn thị trường, ngân hàng MSB vẫn giữ vị trí top 4 ngân hàng có chỉ số này cao nhất ngành. Tổng tiền gửi tại ngày 31/12/2023 của MSB là trên 132 nghìn tỷ đồng, tăng 13% so với cùng kỳ năm 2022. Trong đó, tiền gửi có kỳ hạn đạt 97,2 nghìn tỷ đồng, tăng 21% so với cùng kỳ; tiền gửi từ khách hàng cá nhân luôn ở mức cao, đạt xấp xỉ 76 nghìn tỷ đồng trong năm 2023, chiếm 57% tổng danh mục, tăng 26% so với cùng kỳ. Dẫu vậy, tỷ lệ CASA của MSB chỉ đạt 26,3%, giảm mạnh 4,8 điểm phần trăm so với cùng kỳ. Đây cũng là mức sụt giảm về tỷ lệ CASA cao nhất toàn ngành.

TPBank dừng chân ở vị trí thứ 5 trong bảng xếp hạng với tỷ lệ CASA đạt 22,7% vào cuối quý 4/2023. Tỷ lệ này tăng 0,5 điểm phần trăm so với cuối năm 2022. Kế đến là ngân hàng VietinBank với tỷ lệ CASA đạt 22,4%, cũng tăng 2,6 điểm phần trăm so với cuối năm ngoái. Cùng chiều tăng, tỷ lệ CASA của ngân hàng ACB vươn lên mức 21,9%, cao hơn nhiều so với mức 18,4% vào cuối quý 4/2022.

Một ngân hàng khác trong nhóm Big 4 lọt vào Top 10 nhà băng có tỷ lệ CASA lớn nhất năm 2023 là BIDV với tỷ lệ CASA chạm mốc 19,8%, sau khi tăng thêm 1,8 điểm phần trăm và xếp ở vị trí thứ 8. Hai vị trí cuối cùng lần lượt thuộc về Sacombank và VPBank với tỷ lệ lần lượt đạt 18,4% và 17,6%. Đáng chú ý, trong khi tỷ lệ CASA của Sacombank giảm 0,6 điểm phần trăm thì ngược lại VPBank bứt tốc tăng đến 7,9 điểm phần trăm so với cùng kỳ.

Nếu tính chung toàn ngành, VPBank cũng là ngân hàng có sự tăng trưởng vượt trội nhất về CASA. Theo chia sẻ của ngân hàng, trong năm qua, CASA trở thành điểm sáng trong hoạt động huy động với đà tăng trưởng tích cực 33% so với cuối năm 2022. Huy động (bao gồm cả giấy tờ có giá của ngân hàng mẹ) tăng trưởng vượt trội 37,1% so với năm 2022, đạt 470.500 tỷ đồng, đảm bảo các chỉ tiêu an toàn thanh khoản. Phân khúc khách hàng cá nhân tiếp tục là đầu kéo tăng trưởng khi đóng góp 62% tổng huy động của toàn ngân hàng, đạt hơn 290.000 tỷ đồng.

Bên cạnh Top 10 nêu trên, khảo sát cũng ghi nhận nhiều ngân hàng có mức tăng trưởng tích cực về tỷ lệ CASA, tuy nhiên mức tăng không đáng kể. Điển hình như: HDBank (tăng 3,5 điểm phần trăm); VietBank (tăng 1,4 điểm phần trăm); VietABank (tăng 1 điểm phần trăm); ABBank (tăng 0,7 điểm phần trăm); LPBank (tăng 0,4 điểm phần trăm); Bac A Bank (tăng 0,3 điểm phần trăm).

Ở chiều ngược lại, cũng có rất nhiều ngân hàng ghi nhận tỷ lệ CASA sụt giảm mạnh so với cùng kỳ như như PG Bank (giảm 0,5 điểm phần trăm), Eximbank (giảm 1,8 điểm phần trăm), VIB (giảm 0,7 điểm phần trăm), OCB (giảm 1,5 điểm phần trăm), SeABank (giảm 1,2 điểm phần trăm), SHB (giảm 0,5 điểm phần trăm), Saigonbank (giảm 1,9 điểm phần trăm), Nam A Bank (giảm 1,7 điểm phần trăm), NCB (giảm 0,5 điểm phần trăm), Kienlongbank (giảm 0,4 điểm phần trăm), BVBank (giảm 1,5 điểm phần trăm).

MẶT BẰNG LÃI SUẤT HUY ĐỘNG SẼ TIẾP TỤC ĐI NGANG TRONG NĂM 2024

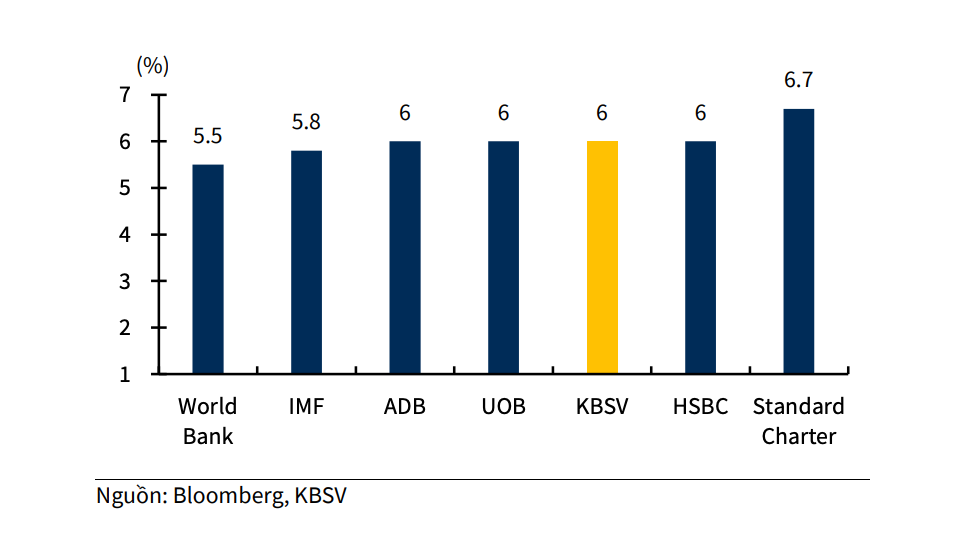

Trong báo cáo triển vọng kinh tế được công bố gần đây, Chứng khoán KBSV dự báo mặt bằng lãi suất huy động sẽ tiếp tục đi ngang ở vùng thấp trong hầu hết cả năm 2024 trong khoảng 4,85% - 5,35% giữa bối cảnh lãi suất huy động đã về vùng thấp lịch sử. Dù vậy, lãi suất cho vay bình quân sẽ có dư địa để giảm thêm 0,75 – 1 điểm phần trăm.

Theo báo cáo, nhiều yếu tố trọng yếu sẽ tác động tới mặt bằng lãi suất huy động. Trong đó, cầu tín dụng nhiều khả năng sẽ phục hồi, tuy nhiên khó có đột biến. Do những khó khăn tồn đọng từ năm 2023 chưa thể được khắc phục triệt để trong năm sau. Kinh tế Việt Nam được dự báo sẽ chỉ tăng trưởng quanh mức 6% với lĩnh vực bất động sản, khu vực có tỷ trọng đóng góp cao trong tăng trưởng tín dụng, chưa thể hồi phục mạnh mẽ.

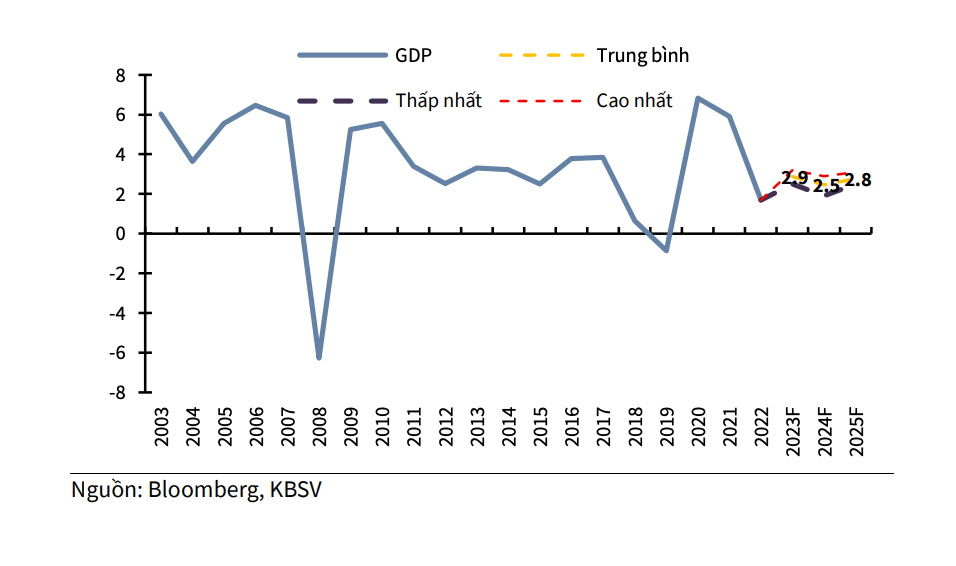

Theo đó, áp lực lên mặt bằng lãi suất cho vay từ phía cầu sẽ chưa lớn. Dự báo tăng trưởng tín dụng sẽ đạt mức quanh 13,5% - 14,5%, thấp hơn chỉ tiêu 15% mà Ngân hàng Nhà nước giao trong năm 2024.

Bên cạnh đó, chính sách điều hành của Ngân hàng Nhà nước vẫn theo hướng nới lỏng khi mà áp lực lạm phát và tỷ giá hạ nhiệt. Cụ thể, với việc lạm phát đang có xu hướng giảm tốc ở hầu hết các nền kinh tế lớn trong bối cảnh Mỹ và Trung Quốc, 2 đầu tàu tăng trưởng kinh tế thế giới, được dự báo sẽ tăng trưởng chậm lại trong năm sau, lạm phát toàn cầu sẽ tiếp tục xu hướng giảm trong năm 2024, hỗ trợ xu hướng ổn định lạm phát của Việt Nam.

Tuy nhiên, KBSV cũng thể hiện sự quan ngại với yếu tố bất ngờ từ rủi ro địa chính trị vẫn chưa cho thấy dấu hiệu hạ nhiệt, không chỉ ở chảo lửa Trung Đông mà còn ở khả năng bùng phát xung đột ở các khu vực khác. Tình hình khó lường một mặt có thể đẩy tâm lý toàn cầu trở nên bi quan hơn, mặt khác có thể tạo ra một cú sốc cũng gây áp lực lạm phát chi phí đẩy, từ đó tác động tới mặt bằng lãi suất.