Đây là thông tin được đưa ra tại báo cáo có tựa đề "Số hóa tiền mặt tại ASEAN – ý nghĩa đối với các nhà quản lý nguồn vốn doanh nghiệp và người tiêu dùng trong tương lai", do Ngân hàng Standard Chartered vừa công bố.

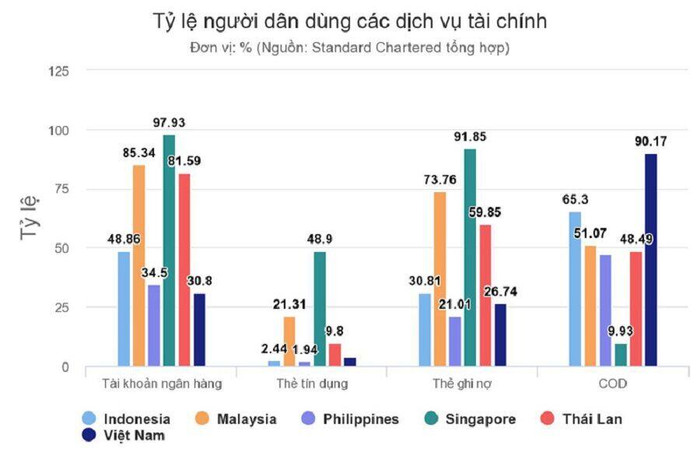

Theo báo cáo, hơn 90% giao dịch giao dịch mua hàng trực tuyến tại Việt Nam thanh toán bằng tiền mặt khi nhận hàng (COD). Con số này ở các nước khác dao động từ 47 đến 65%, ở Singapore chỉ 10%.

Về tỷ lệ sở hữu tài khoản ngân hàng với người từ 15 tuổi trở lên, Việt Nam cũng đội sổ trong 6 nước Đông Nam Á được nghiên cứu với 31%. Tỷ lệ này ở Philippines, Indonesia, Thái Lan, Malaysia, Singapore lần lượt là 35%, 49%, 82%, 86% và 98%.

Nguyên nhân khiến người dân không chỉ tại Việt Nam mà cả các nước ASEAN vẫn ưa chuộng tiền mặt theo Standard Chartered gồm thiếu hiểu biết về cách thức hoạt động, sử dụng của thanh toán số. Ngoài ra còn lý do lo ngại thông tin tài chính cá nhân; ý niệm tiền mặt vẫn là phương pháp thanh toán đơn giản nhất; các doanh nghiệp nhỏ và vừa lo chi phí khi đầu tư hạ tầng thanh toán số.

Các chuyên gia nghiên cứu của Standard Chartered nhìn nhận dù ASEAN không thể trở thành một thị trường phi tiền mặt sớm nhưng những giải pháp do công nghệ mang lại có thể khuyến khích người tiêu dùng và doanh nghiệp ứng dụng số hóa.

Như ở Việt Nam, số lượng ví điện tử đang phát triển mạnh. Có khoảng 20 ứng dụng ví điện tử tại Việt Nam như Ví Việt, Zalo Pay, 123Pay, Bảo Kim, Bankplus, MoMo, Payoo, Wepay... Tổng giá trị các giao dịch thông qua ví điện tử ngày càng tăng.

Standard Chartered dẫn thống kê của Ngân hàng Nhà nước năm 2017 cho biết tổng giá trị giao dịch trên ví điện tử tại Việt Nam lên tới 2,2 tỷ USD.

Với định hướng sử dụng các dịch vụ thanh toán phi tiền mặt để giảm tỷ lệ các giao dịch bằng tiền mặt xuống dưới 10% trong giai đoạn 2016-2020, dịch vụ thanh toán thông qua ví điện tử được kỳ vọng sẽ phát triển mạnh mẽ trong thời gian tới. Nhiều đơn vị nước ngoài như Samsung Pay, Alipay, Amazon cũng đã nhảy vào thị trường Việt Nam để khai phá tiềm năng to lớn này.

Việc triển khai các giải pháp thanh toán tức thì ở hầu hết các thị trường ASEAN sẽ giúp cho việc luân chuyển dòng tiền trở nên nhanh, đơn giản và hiệu quả hơn. Đồng thời, giải pháp sử dụng các máy gửi tiền tự động ước tính sẽ làm giảm chi phí xử lý tiền mặt trên tổng số tiền mặt cần được xử lý so với phương pháp thu tiền truyền thống.

>> Tiếp tục đẩy mạnh thanh toán không dùng tiền mặt