Cụ thể, BCG dự kiến chào bán 60 triệu cổ phiếu với giá 20,000 đồng/cổ phiếu. Số cổ phiếu này sẽ bị hạn chế chuyển nhượng trong 1 năm kể từ ngày kết thúc đợt chào bán.

Thời gian thực hiện dự kiến trong quý 1 và quý 2/2022 sau khi dược Ủy ban Chứng khoán Nhà nước chấp thuận.

Nếu phương án phát hành thành công, vốn điều lệ của BCG sẽ tăng từ hơn 2.975 tỷ đồng lên 3.575 tỷ đồng.

Toàn bộ số tiền 1,200 tỷ đồng thu được từ đợt chào bán dự kiến sẽ được BCG dùng góp vốn vào CTCP BCG Land để thực hiện các giao dịch liên quan đến dự án bất động sản. Thời gian giải ngân dự kiến trong năm 2022.

Mới đây, Bamboo Capital cũng vừa thông qua việc góp vốn thành lập CTCP Liên danh BTT với vốn điều lệ 100 tỷ đồng. Trong đó, Bamboo Capital sẽ sở hữu 25% vốn điều lệ, tương ứng góp 25 tỷ đồng.

Ngành nghề kinh doanh chính của công ty liên danh trên là kinh doanh bất động sản, quyền sử dụng đất thuộc chủ sở hữu, chủ sử dụng hoặc đi thuê. Thời điểm góp vốn trong vòng 90 ngày kể từ ngày được Sở Kế hoạch và Đầu tư cấp Giấy chứng nhận đăng ký doanh nghiệp.

Trước đó vào tháng 10, Bamboo Capital cũng đã lập Công ty TNHH Phoenix Mountain chuyên về dịch vụ lưu trú ngắn ngày, kinh doanh bất động sản với số vốn điều lệ 400 tỷ đồng, trong đó tập đoàn góp 300 tỷ.

Về tình hình kinh doanh, doanh thu thuần năm 2021 của BCG đạt hơn 2.589 tỷ đồng, tăng trưởng 39,6% so với thực hiện năm 2020. Lợi nhuận sau thuế của BCG đạt gần 973 tỷ đồng, tăng trưởng mạnh 265% so với cùng kỳ năm ngoái và vượt 20,6% so với kế hoạch đề ra.

Năm 2021, BCG đặt kế hoạch 5.375 tỷ đồng doanh thu hợp nhất, tăng 289,76%; lợi nhuận trước thuế hơn 1.008 tỷ đồng, tăng 302,5% và lợi nhuận sau thuế hợp nhất hơn 806,4 tỷ đồng, tăng 302,7% so với thực hiện năm 2020. So với mục tiêu, BCG đạt 48% kế hoạch doanh thu và 120% kế hoạch lợi nhuận năm.

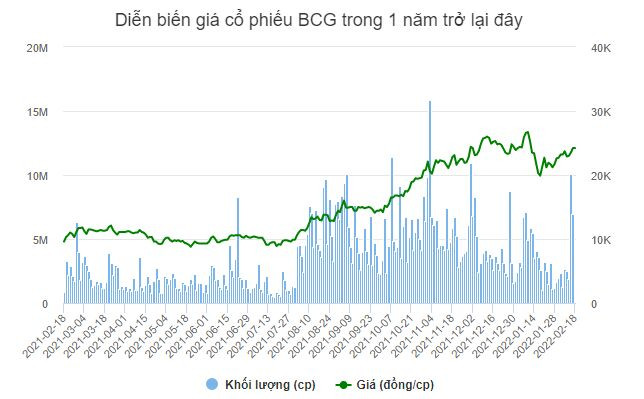

Trên thị trường chứng khoán, chốt phiên giao dịch ngày 17/2, cổ phiếu BCG tăng 750 đồng lên mức 24.200 đồng/cổ phiếu với thanh khoản gần 7 triệu đơn vị.