Sáng ngày 28/3, Công ty Cổ phần Chứng khoán MB (mã chứng khoán: MBS) tổ chức Đại hội đồng cổ đông thường niên 2024. Đại hội đã thông qua nhiều nội dung quan trọng như kế hoạch kinh doanh năm 2024, chi trả cổ tức năm 2023, phương án tăng vốn điều lệ…

Về kế hoạch kinh doanh, đại hội nhất trí đặt mục tiêu tổng doanh thu trong năm 2024 là 2.786 tỷ đồng và lợi nhuận trước thuế đạt 930 tỷ đồng, lần lượt tăng trưởng 53% và 36% so với thực hiện năm trước. Nếu thành công, đây sẽ là mức lãi cao nhất công ty chứng khoán này từng ghi nhận trong lịch sử hoạt động.

Theo ban lãnh đạo của Chứng khoán MB, thị trường chứng khoán năm 2024 có nhiều thuận lợi như việc lợi nhuận các doanh nghiệp niêm yết dự báo tăng 12% - 16%. Đồng thời, các giải pháp nhằm nâng hạng thị trường sẽ thúc đẩy thanh khoản gia tăng. Công ty cho biết sẽ dịch chuyển mạnh sang mô hình kinh doanh số, nâng cao năng lực công nghệ thông tin, tăng cường phối hợp bán chéo và chuẩn hóa dữ liệu...

Nhìn lại hoạt động của đơn vị này trong năm 2023, Chứng khoán MB mang về 1.816 tỷ đồng doanh thu, giảm 7% so với cùng kỳ. Tuy nhiên, lợi nhuận trước thuế lại tăng 8% so với cùng kỳ năm 2022 lên hơn 716 tỷ đồng. Dù vậy, công ty chứng khoán này vẫn không hoàn thành kế hoạch lợi nhuận đề ra cho cả năm 2023.

Với kết quả trên, Chứng khoán MB dự kiến chia cổ tức 2023 theo tỷ lệ 12% bằng tiền mặt, tương ứng cổ đông sở hữu mỗi 1 cổ phiếu sẽ nhận về 1.200 đồng. Với số lượng cổ phiếu đang lưu hành, công ty dự kiến chi hơn 525 tỷ đồng, được trích từ lợi nhuận sau thuế lũy kế.

Đáng chú ý, Chứng khoán MB sẽ gia nhập “đường đua” tăng vốn điều lệ, cạnh tranh với các công ty chứng khoán khác. Cụ thể, công ty chốt phương án phát hành hơn 109 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 4:1, tức cổ đông sở hữu mỗi 4 cổ phiếu có thể mua thêm 1 cổ phiếu mới. Giá phát hành là 10.000 đồng/cổ phiếu, tương ứng thu về hơn 1.094 tỷ đồng. Thời gian thực hiện trong năm 2024.

Phía doanh nghiệp nhấn mạnh, việc tăng vốn là cần thiết và có ý nghĩa quan trọng, nhằm nâng cao năng lực tài chính, tăng quy mô vốn hoạt động kinh doanh, vốn cho vay margin, tăng năng lực hoạt động và khả năng cạnh tranh của MBS, cung cấp nhiều sản phẩm tài chính mới cho khách hàng.

Cùng với đó, Chứng khoán MB sẽ phát hành riêng lẻ gần 29 triệu cổ phiếu cho nhà đầu tư chứng khoán chuyên nghiệp với giá thỏa thuận nhưng không thấp hơn giá trị sổ sách là 11.512 đồng/cổ phiếu. Số lượng nhà đầu tư chào bán tối đa là 30 nhà đầu tư.

Như vậy tổng cộng, MBS sẽ phát hành thêm hơn 138 triệu cổ phiếu, dự kiến thu về 1.425 tỷ đồng. Nếu hoàn tất, vốn điều lệ công ty sẽ tăng từ 4.376 tỷ đồng lên gần 5.760 tỷ đồng, qua đó vượt qua Chứng khoán VPS (vốn điều lệ 5.700 tỷ đồng) để xếp vị trí thứ 7 trong nhóm 10 công ty chứng khoán có quy mô vốn điều lệ lớn nhất trên sàn chứng khoán.

Theo kế hoạch, 1.094 tỷ đồng thu từ cổ đông, Chứng khoán MB sẽ chi 594 tỷ nhằm bổ sung vốn cho vay margin, 450 tỷ cho hoạt động tự doanh và bảo lãnh phát hành, ngoài ra 50 tỷ dùng đầu tư phát triển hệ thống công nghệ thông tin.

Trong đó thứ tự ưu tiên là hệ thống công nghệ thông tin, tiếp đến là bổ sung vốn cho tự doanh, tiếp đến sẽ là bổ sung vốn cho hoạt động cho vay margin. Đồng thời, 331 tỷ thu từ chào bán riêng lẻ, công ty sẽ dùng để bổ sung nguồn vốn kinh doanh trong các hoạt động như cho vay margin.

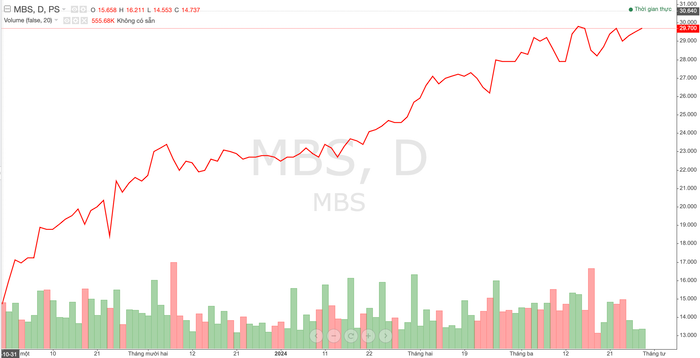

Trên thị trường chứng khoán, kết thúc phiên giao dịch sáng ngày 28/3, cổ phiếu MBS hiện đang ghi nhận ở mức 29.700 đồng/cổ phiếu, tăng gần 30% so với hồi đầu năm. Theo đó, vốn hóa của doanh nghiệp này trên thị trường rơi vào khoảng gần 13.000 tỷ đồng.