Tính đến thời điểm hiện tại, một số ngân hàng đã có thông báo về việc chốt quyền tham dự Đại hội đồng cổ đông thường niên năm 2024. Theo đó, phương án chia cổ tức hay mục tiêu tăng vốn của các ngân hàng tiếp tục là những nội dung được các nhà đầu tư đặc biệt quan tâm trong kỳ đại hội đồng cổ đông thường niên năm nay.

KỲ VỌNG CHIA CỔ TỨC VÀ TĂNG VỐN ĐIỀU LỆ

Theo tài liệu họp Đại hội đồng cổ đông thường niên 2024, Ngân hàng Thương mại Cổ phần Kỹ thương Việt Nam (Techcombank, mã chứng khoán: TCB) dự kiến sẽ trình cổ đông về phương án chi trả cổ tức hàng năm bằng tiền mặt ít nhất 20%/tổng lợi nhuận sau thuế, tương đương 4 - 5% vốn chủ sở hữu của ngân hàng tại thời điểm đầu năm. Như vậy, cổ đông của ngân hàng này có thể nhận khoảng 1.500 đồng/cổ phiếu.

Theo chia sẻ của lãnh đạo Techcombank, trên cơ sở tăng trưởng kinh doanh và tăng trưởng lợi nhuận bền vững, ngân hàng tự tin đề xuất chính sách cổ tức dài hạn để trình Đại hội đồng cổ đông vào tháng 4/2024 sắp tới. Nếu kế hoạch được thông qua, cổ đông của Techcombank sẽ được chia cổ tức bằng tiền mặt sau nhiều năm.

Mới đây, Ngân hàng Thương mại Cổ phần Á Châu (mã chứng khoán: ACB) cũng vừa công bố tài liệu họp Đại hội đồng cổ đông năm 2024. Theo đó, ngân hàng dự kiến trình cổ đông thông qua phương án chia cổ tức năm 2023 từ nguồn lợi nhuận chưa phân phối của năm 2023 và còn lại từ các năm trước là 19.886 tỷ đồng.

Trong đó, Hội đồng quản trị ACB dự kiến chia cổ tức tỷ lệ 25%, trong đó 15% bằng cổ phiếu và 10% bằng tiền mặt, tương ứng với mức sử dụng lợi nhuận giữ lại là 9.710 tỷ đồng.

Với mức chia cổ tức như hiện tại, vốn điều lệ của ACB dự kiến sẽ tăng lên mức 44.666 tỷ đồng, tương ứng với hơn 582 triệu cổ phần phát hành thêm.

Ngoài việc chia cổ tức, kế hoạch tăng vốn của các ngân hàng cũng là một trong những vấn đề được nhiều ngân hàng đề cập đến.

Trong cuộc họp Đại hội đồng cổ đông năm 2024 diễn ra vào ngày 27/4 tới đây, Ngân hàng Thương mại Cổ phần Bưu điện Liên Việt (LPBank, mã chứng khoán: LPB) dự kiến trình cổ đông về phương án phân phối lợi nhuận năm 2023 và phát hành cổ phiếu năm 2024 để tăng vốn điều lệ từ 20.576 tỷ lên hơn 25.576 tỷ đồng.

Tương tự, Ngân hàng Thương mại Cổ phần Quân đội (MB, mã chứng khoán: MBB) cũng dự kiến trình phương án tăng vốn điều lệ tại Đại hội đồng cổ đông thường niên 2024.

Được biết bên cạnh việc tăng vốn thông qua chia cổ tức bằng cổ phiếu, ngân hàng này cũng có thể tiếp tục chia cổ tức bằng tiền mặt cho cổ đông. Trước đó, trong năm 2023, MB đã thực hiện việc tăng vốn điều lệ từ 45.000 tỷ đồng lên hơn 52.100 tỷ đồng thông qua việc chia cổ tức bằng cổ phiếu.

Về phương án tăng vốn trong năm 2024, Ngân hàng Thương mại Cổ phần Nam Á (Nam A Bank, mã chứng khoán: NAB) lên kế hoạch nâng vốn điều lệ thêm hơn 3.145 tỷ đồng, lên mức 13.725 tỷ đồng từ việc phát hành cổ phiếu để tăng vốn và phát hành cổ phiếu theo chương trình lựa chọn (ESOP).

Trong đó, về phương án phát hành cổ phiếu để trả cổ tức, ngân hàng dự định phát hành thêm 264,5 triệu cổ phiếu, tương ứng tỷ lệ 25% để tăng vốn điều lệ thêm 2.654 tỷ đồng. Nguồn phát hành từ lợi nhuận chưa phân phối năm 2023 và lợi nhuận chưa phân phối từ các năm trước. Sau phát hành, lợi nhuận chưa phân phối còn lại là 502,8 tỷ đồng.

Bên cạnh đó, Nam A Bank dự kiến sẽ phát hành 50 triệu cổ phiếu ESOP với giá chào bán 10.000 đồng/cổ phiếu. Từ đó tăng vốn điều lệ thêm 500 tỷ đồng. Đối tượng phát hành là cán bộ nhân viên của ngân hàng.

Trước thềm Đại hội được diễn ra vào tháng 4 tới đây, một trong những nội dung được cổ đông Ngân hàng Thương mại Cổ phần Ngoại thương Việt Nam (Vietcombank, mã chứng khoán: VCB) quan tâm là kế hoạch phát hành riêng lẻ 6,5% vốn điều lệ cho nhà đầu tư nước ngoài.

Cụ thể, Vietcombank dự kiến thông qua cổ đông kế hoạch chào bán riêng lẻ 307,6 triệu cổ phiếu cho đối tác chiến lược nước. Trong đó, Mizuho Bank dự kiến mua 46,1 triệu cổ phiếu và các nhà đầu tư khác dự kiến mua261,4 triệu cổ phiếu.

Kế hoạch này đã được ban lãnh đạo Ngân hàng Vietcombank đề cập từ năm 2022 nhưng chưa được triển khai trong năm 2023 do điều kiện kinh tế vĩ mô chưa thuận lợi.

Tại Đại hội đồng cổ đông năm 2023, ban lãnh đạo Vietcombank cho biết vẫn đang triển khai kế hoạch trên và ngân hàng đang triển khai thuê tư vấn tài chính để hỗ trợ lựa chọn cổ đông nước ngoài, dự kiến kế hoạch sẽ hoàn thành trong giai đoạn 2023 - 2024.

Dự kiến, trong mùa Đại hội cổ đông sắp tới tới, nhiều ngân hàng sẽ công bố chi tiết hơn về các phương án chia cổ tức và nâng quy mô vốn điều lệ.

TĂNG TRƯỞNG LỢI NHUẬN

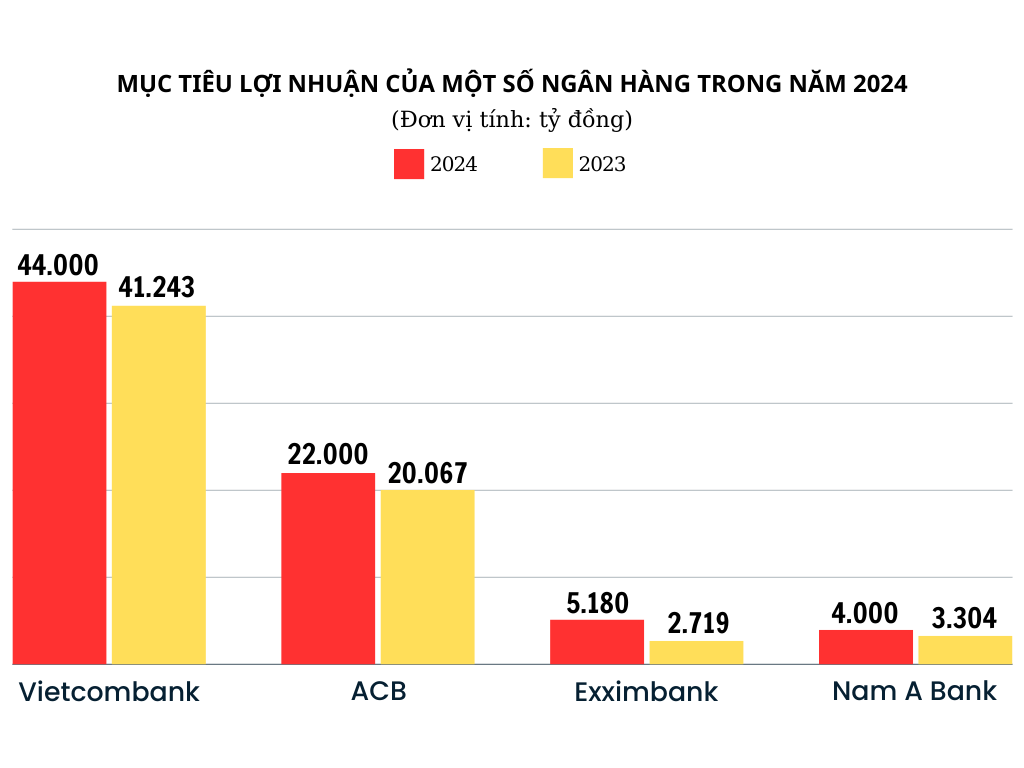

Ngân hàng Thương mại Cổ phần Ngoại thương Việt Nam (Vietcombank, mã chứng khoán: VCB), quán quân lợi nhuận năm 2023 đặt mục tiêu lãi tăng 10% trong năm 2024. Trong khi đó, các “ông lớn” còn lại trong nhóm Big 4 là Vietinbank, BIDV và Agribank vẫn để ngỏ mục tiêu này.

Theo tài liệu họp Đại hội đồng cổ đông thường niên 2024 mà Nam A Bank công bố, ngân hàng này dự kiến trình cổ đông kế hoạch kinh doanh năm 2024 với mục tiêu lợi nhuận trước thuế hợp nhất đạt 4.000 tỷ đồng, tăng 21% so với 2023.

Trong năm 2023, Nam A Bank ghi nhận lợi nhuận trước thuế 3.304 tỷ đồng, tăng 50% so với cùng kỳ 2022. Trong bối cảnh thị trường còn nhiều biến động, Nam A Bank định hướng kinh doanh "thận trọng - bền vững - hiệu quả", nỗ lực hoàn thành kế hoạch kinh doanh năm 2024.

Tương tự, tại phiên họp Đại hội đồng cổ đông sắp tới, ngân hàng ACB cũng đặt mục tiêu lợi nhuận trước thuế năm 2024 đạt 22.000 tỷ đồng, tăng 10% so với năm trước. Tổng tài sản mục tiêu tăng 12% lên 805.050 tỷ đồng. Tiền gửi khách hàng và giấy tờ có giá tăng 11% lên 593.779 tỷ đồng. Dư nợ cho vay khách hàng tăng 14% lên 555.866 tỷ đồng. Tỷ lệ nợ xấu kiểm soát dưới 2%.

Trong khi đó, Hội đồng quản trị ngân hàng Eximbank (mã chứng khoán: EIB) đã công bố kế hoạch kinh doanh năm 2024 để trình Đại hội đồng cổ đông thông qua. Theo đó, trong năm 2024, Eximbank tiếp tục đưa ra mục tiêu tương đối tham vọng với lợi nhuận trước thuế là 5.180 tỷ đồng, cao hơn 90,5% so với kết quả thực hiện năm 2023. Tổng tài sản được kỳ vọng tăng thêm 11%, lên mức 223.500 tỷ đồng, huy động vốn tiến thêm 10,5%, lên 175.000 tỷ đồng.

Ngoài ra, Eximbank đặt mục tiêu dư nợ tín dụng tăng 14,6%, lên mức 161.000 tỷ đồng, trong khi tỷ lệ nợ xấu được giảm về ngang với năm 2022, ở mức 1,8%.

Năm nay, phần lớn các ngân hàng đều tỏ ra thận trọng với mục tiêu lợi nhuận trong bối cảnh dư nợ toàn ngành ngân hàng đang có xu hướng chậm lại trong 2 tháng đầu năm.

Theo số liệu của Ngân hàng Nhà nước, tín dụng của toàn nền kinh tế tăng trưởng âm trong 2 tháng đầu năm 2024. Tính đến ngày 29/2/2024, tín dụng nền kinh tế giảm 0,72% so với cuối năm 2023.