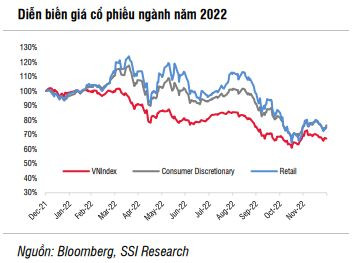

Chứng khoán SSI vừa có báo cáo cập nhật triển vọng ngành bán lẻ. Theo đó, trong năm 2022 vốn hóa ngành bán lẻ giảm 24%, thấp hơn mức giảm 32% của VN-Index.

Phục hồi từ đáy

Chi tiết hơn, trong ngành, cổ phiếu PNJ của Công ty Cổ phần Vàng bạc Đá quý Phú Nhuận là mã cổ phiếu có kết quả tốt nhất, với mức tăng giá 15% trong năm 2022 nhờ tăng trưởng lợi nhuận ròng gần gấp đôi (tăng 96% trong giai đoạn tháng 1 đến tháng 11 năm 2022), huy động vốn thành công và tỷ lệ đòn bẩy thấp.

Các cổ phiếu có tỷ trọng mảng công nghệ thông tin và điện tử gia dụng và đòn bẩy tương đối cao cho thấy kết quả kém tích cực. Giá cổ phiếu MWG của Công ty Cổ phần Đầu tư Thế giới Di động và DGW của Công ty Cổ phần Thế giới số lần lượt giảm 32% và 42% so với đầu năm.

Trong khi đó, kết quả ổn định trong mảng kinh doanh dược phẩm của FRT (Công ty Cổ phần Bán lẻ kỹ thuật số FPT) đã giúp cổ phiếu tăng 7% so với đầu năm mặc dù phân khúc công nghệ thông tin của công ty chịu tác động của suy thoái kinh tế.

Trong 9 tháng đầu năm 2022, kết quả kinh doanh của các doanh nghiệp bán lẻ ghi nhận sự phục hồi từ mức rất thấp của năm 2021. Lợi nhuận cốt lõi của MWG, FRT, DGW và PNJ tăng lần lượt 28%, 169%, 60% và 132% so với cùng kỳ trong 9 tháng đầu năm 2022. Tuy nhiên từ quý 4 năm 2023, chi tiêu cuả người tiêu dùng đã bị ảnh hưởng bởi nhiều yếu tố.

Qúy 4/2022, tăng trưởng xuất khẩu của Việt Nam đã chậm lại đáng kể. Các ngành sử dụng nhiều lao động (dệt và may mặc, nuôi trồng thủy sản, gỗ và du lịch) là những ngành đóng góp lớn vào tổng kim ngạch xuất khẩu của Việt Nam. Do đó, xuất khẩu suy yếu đã ảnh hưởng đến thu nhập khả dụng và chi tiêu cho các sản phẩm không thiết yếu.

Kết quả kinh doanh của các chuỗi cửa hàng bách hóa giảm sút so với mức cơ sở cao của năm ngoái, khi các chợ truyền thống ở Thành phố Hồ Chí Minh đóng cửa. Ngoài ra, trong bối cảnh thu nhập hộ gia đình bị ảnh hưởng bởi tình hình kinh tế vĩ mô suy yếu, người tiêu dùng đã chuyển thói quen mua sắm từ cửa hàng bách hóa thương mại hiện đại sang chợ truyền thống với giá rẻ hơn.

Với sự thay đổi trong thói quen mua sắm của người tiêu dùng, MWG đã cơ cấu lại hoạt động của chuỗi trong quý 2 năm 2022 với các biện pháp như xử lý hàng tồn kho, thay đổi danh mục sản phẩm, cắt giảm chi phí và quy chuẩn hóa mô hình cửa hàng. MWG ngừng mở mới cửa hàng để tập trung nâng cao hiệu quả. Do đó, doanh thu bán lẻ giảm 7% so với cùng kỳ trong khoảng thời gian từ tháng 1 đến tháng 11 năm 2022.

Doanh thu Winmart giảm 9% so với cùng kỳ trong 9 tháng đầu năm 2022 mặc dù MSN tiếp tục mở mới các cửa hàng trong năm 2022. Tuy nhiên, tỷ suất lợi nhuận gộp của Winmart đã cải thiện lên 22,9% trong 9 tháng đầu năm 2022 từ 19,5% trong 9 tháng đầu năm 2021, trong khi tỷ suất lợi nhuận gộp của ngành bán lẻ giảm do triển khai các chương trình giảm giá.

Bên cạnh đó, một số doanh nghiệp bán lẻ có dư nợ bằng USD, do đó sẽ phải chịu khoản lỗ chênh lệch tỷ giá cao hơn nếu USD tăng giá. Lãi suất cũng tăng lên. Khoản nợ bằng USD của MWG là 370 triệu USD tại thời điểm quý 3 năm 2022 (tương đương 38% tổng nợ), mặc dù công ty đã hoàn trả 120 triệu USD vào cuối tháng 11.

Ngược lại, nợ bằng USD của DGW chỉ chiếm dưới 1% tổng nợ vào quý 3 năm 2022, nhưng giá vốn hàng bán của công ty có thể tăng cùng với sự tăng giá của USD. Nợ bằng USD tại FRT chiếm 6% tổng nợ vào quý 3 năm 2022. FRT bị ảnh hưởng nhiều nhất khi lãi suất tăng, trong khi PNJ có đòn bẩy thấp nhất trong số các doanh nghiệp bán lẻ.

Cơ hội tích lũy trong thời kỳ giá thấp

Năm 2023, chứng khoán SSI dự báo tiêu dùng cho các sản phẩm không thiết yếu sẽ vẫn ảm đạm, ít nhất là cho đến nửa đầu năm 2023 do những khó khăn về kinh tế vĩ mô. Trong nửa đầu năm 2023, giá điện, chi phí y tế và học phí sẽ tăng lên. Thuế giá trị gia tăng, tăng lên 10% (từ mức hiện tại là 8%) kể từ ngày 1 tháng 1 năm 2023.

Những yếu tố này sẽ ảnh hưởng đến sức mua của người tiêu dùng. Trong kịch bản cơ sở, ước tính chi tiêu cho điện thoại và điện máy sẽ giảm 10% so với cùng kỳ. Nhu cầu tiêu thụ vàng sẽ không thay đổi vào năm 2023, với mức chi tiêu thấp cho đến nửa đầu năm 2023, sau đó dần phục hồi từ nửa cuối năm 2023.

Bên cạnh đó, việc hợp nhất thị trường sẽ rõ ràng hơn trong thời kỳ suy thoái kinh tế. Các nền tảng thương mại điện tử thường giảm giá sâu, tạo ra tỷ suất lợi nhuận thấp. Trong bối cảnh chi phí tăng và nhu cầu yếu, các nhà bán lẻ trực tuyến có thể bị lỗ, do đó mất dần thị phần.

Các nhà bán lẻ quy mô nhỏ không tiếp cận được tín dụng ngân hàng cũng có thể bị mất thị phần. Các nhà bán lẻ có dòng tiền ổn định có thể giành được thị phần.

Ngoài ra, tỷ suất lợi nhuận sụt giảm do xu hướng mua hàng giá trị thấp. Lạm phát gia tăng sẽ làm tăng chi phí cho các nhà bán lẻ, vì khó có thể chuyển phần chi phí tăng lên sang giá bán cho khách hàng. Người tiêu dùng đang tìm kiếm các đợt giảm giá sâu và xu hướng mua hàng giá rẻ có thể kéo dài đến năm 2023.

Chi phí tài chính có thể giảm bớt vào năm 2023. Thị trường kỳ vọng lãi suất Fed sẽ tăng nhẹ hơn trong năm 2023, vì vậy đồng USD sẽ tăng giá với tốc độ chậm hơn trong 2023. Tương tự, lãi suất trung bình vẫn có thể tăng vào năm 2023, nhưng với tốc độ chậm hơn (khoảng 50-100 điểm cơ bản vào năm 2023 so với 200-300 điểm cơ bản vào năm 2022).

Tuy nhiên, các nhà bán lẻ có thể chọn tích trữ ít hàng tồn kho hơn do dự đoán nhu cầu yếu – điều này sẽ giúp giảm áp lực lên chi phí lãi vay. Do đó, tổng chi phí tài chính của các nhà bán lẻ có thể sẽ giảm, giả định kế hoạch mở mới thận trọng trong năm 2023.

Với những lý do trên, chứng khoán SSI nhận định, mức định giá của PNJ và MWG sẽ ở mức hợp lý với P/E năm 2023 lần lượt là 15,0 lần và 13,2 lần. FRT được định giá cao với hệ số này là 19.4 lần. Trong khi đó, P/E năm 2023 của DGW đã giảm xuống mức hấp dẫn hơn là 7 lần do tăng trưởng lợi nhuận giảm tốc so với giai đoạn 2017-2021.

Tăng trưởng lợi nhuận ngành bán lẻ có thể âm trong 6 tháng đầu năm 2023 đối với các doanh nghiệp bán lẻ ICT & CE. Tuy nhiên đây cũng là cơ hội cho các nhà đầu tư dài hạn tích lũy cổ phiếu trong thời kỳ giá thấp trước khi lấy lại đà tăng trưởng lợi nhuận dương trong nửa cuối năm 2023.