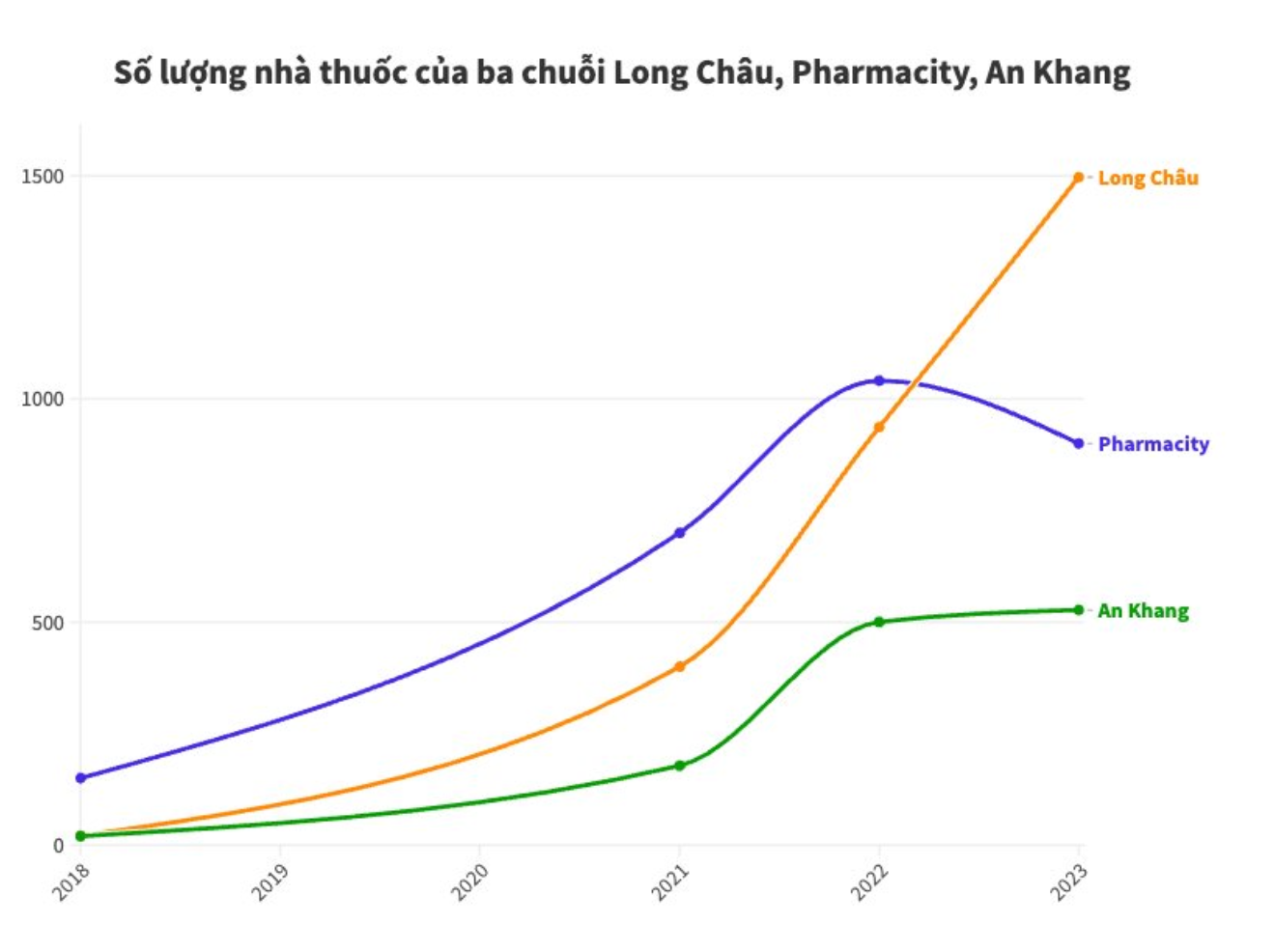

Trong những năm gần đây, thị trường chuỗi nhà thuốc tại Việt Nam đã trở thành sân chơi cạnh tranh gay gắt giữa ba thương hiệu lớn: Long Châu, Pharmacity, và An Khang.

Tuy nhiên, đến thời điểm hiện tại, khi An Khang thuộc Thế Giới Di Động và Pharmacity của SK Group đang gặp khó khăn và nỗ lực tái cấu trúc để tìm kiếm điểm hòa vốn, chuỗi nhà thuốc Long Châu của FPT Retail lại ghi dấu ấn mạnh mẽ với việc mở rộng nhanh chóng lên gần 2.000 cửa hàng trên toàn quốc.

AN KHANG VÀ PHARMACITY “HỤT HƠI” TRONG CUỘC ĐUA “TAM MÔ

Thị trường dược phẩm Việt Nam bắt đầu thu hút sự chú ý đáng kể sau đại dịch Covid-19, khi người dân ngày càng quan tâm đến sức khỏe cá nhân. Đây cũng là thời điểm kênh bán lẻ thuốc không kê đơn (OTC) phát triển mạnh mẽ, với sự mở rộng nhanh chóng của nhiều chuỗi nhà thuốc lớn.

Theo công ty nghiên cứu thị trường BMI, doanh thu từ thị trường bán lẻ dược phẩm Việt Nam dự kiến sẽ tăng từ 7,7 tỷ USD vào năm 2021 lên 16,1 tỷ USD vào năm 2026. Với tốc độ tăng trưởng ấn tượng này, thị trường dược phẩm được coi là một "miếng bánh" hấp dẫn đối với bất kỳ chuỗi nhà thuốc nào.

Thương vụ Dongwha Pharm (Hàn Quốc) mua lại 51% cổ phần của chuỗi Trung Sơn Pharma vào năm ngoái là một minh chứng rõ nét. Theo Dongwha Pharm, đây là bước đi chiến lược để mở rộng sự hiện diện của họ tại thị trường dược phẩm và làm đẹp Đông Nam Á.

Sự tham gia của Dongwha Pharm đã giúp Trung Sơn Pharma mở thêm 60 chi nhánh chỉ trong vòng 1 năm. Đến nay, chuỗi đã có hơn 200 cửa hàng, tập trung tại các tỉnh thành miền Tây như Cần Thơ, An Giang, Cà Mau, và một số chi nhánh tại TP.HCM.

Tuy nhiên, con số này vẫn còn khá nhỏ so với Long Châu, chuỗi nhà thuốc đã mở hơn 600 cửa hàng mới trong vòng một năm qua. Long Châu hiện dẫn đầu về số lượng nhà thuốc với gần 2.000 cửa hàng trên toàn quốc. Đến cuối tháng 6, doanh thu trung bình trên mỗi cửa hàng của Long Châu đạt khoảng 1,6 tỷ đồng/tháng.

Ngược lại, chuỗi nhà thuốc An Khang của Thế Giới Di Động lại đang trong quá trình thu hẹp quy mô. Theo báo cáo gần đây, An Khang đã đóng cửa thêm 61 cửa hàng trong tháng 8, giảm xuống còn 326 nhà thuốc. Từ đầu năm đến nay, chuỗi này đã đóng cửa hơn 200 nhà thuốc.

Đáng chú ý, quá trình tái cấu trúc của An Khang vẫn tiếp tục. Tại một buổi gặp gỡ nhà đầu tư, ông Đoàn Văn Hiểu Em, CEO của Thegioididong.com, cho biết số lượng nhà thuốc của An Khang dự kiến sẽ giảm xuống còn 300 điểm vào cuối năm nay, nghĩa là sẽ có thêm 26 cửa hàng phải đóng cửa.

Hiện tại, doanh thu trung bình của mỗi nhà thuốc An Khang chỉ vào khoảng 500 triệu đồng/tháng.

Về phần Pharmacity, chuỗi này chưa cập nhật doanh thu bình quân trên mỗi cửa hàng trong những tháng gần đây. Tuy nhiên, theo số liệu từ quý 1/2022, doanh thu trung bình của mỗi nhà thuốc thuộc chuỗi đạt khoảng 600 triệu đồng/tháng. Pharmacity từng là cái tên tiên phong trong cuộc đua mở rộng chuỗi cửa hàng, đặc biệt vào thời điểm đỉnh cao tháng 9/2022, khi chuỗi này sở hữu hơn 1.100 nhà thuốc và dẫn đầu thị trường.

Tuy nhiên, chỉ sau vài tháng, Pharmacity buộc phải đóng cửa hàng loạt điểm bán kém hiệu quả. Đến thời điểm hiện tại, số lượng cửa hàng của chuỗi giảm xuống còn 909, cao gấp 4,5 lần so với Trung Sơn và gấp 3 lần An Khang, nhưng vẫn chưa bằng một nửa so với con số gần 2.000 cửa hàng của Long Châu.

Nguyên nhân khiến Pharmacity và An Khang gặp khó khăn trong việc mở rộng số lượng cửa hàng được các chuyên gia và chính lãnh đạo doanh nghiệp lý giải bởi hai điểm yếu chính: giá bán kém cạnh tranh và nguồn cung thuốc hạn chế.

NỖ LỰC LÀM MỚI MÌNH

Theo báo cáo phân tích mới công bố của Công ty Chứng khoán MB (MBS), các chuỗi nhà thuốc hiện đại hiện chỉ chiếm dưới 10% tổng số nhà thuốc trên thị trường, trong khi hơn 90% vẫn thuộc về các cửa hàng nhỏ lẻ, tư nhân.

Trong một buổi chia sẻ vào tháng 4 vừa qua, ông Deepanshu Madan, CEO của Pharmacity, thừa nhận rằng trong 18 tháng qua, doanh nghiệp đã gặp khó khăn trong việc đảm bảo cung ứng đúng loại và đủ số lượng hàng hóa tại các nhà thuốc. Đồng thời, chiến lược giá của Pharmacity cũng chưa thực sự phù hợp với nhu cầu thị trường. Ông giải thích rằng các yếu tố như nguồn cung và chi phí đầu vào đã khiến giá bán tại Pharmacity chênh lệch so với các nhà thuốc khác, và đây là vấn đề khó tránh khỏi.

Khác với hai đối thủ An Khang và Long Châu, Pharmacity theo đuổi mô hình nhà thuốc tiện lợi, không chỉ bán thuốc mà còn kinh doanh mỹ phẩm, bánh kẹo và các sản phẩm tiêu dùng khác. Ông Madan cũng thừa nhận rằng nhiều khách hàng trước đây đã xem Pharmacity như một nhà thuốc tiện lợi nhưng lại thiếu thuốc kê đơn.

Trong khi đó, An Khang và Long Châu tập trung chủ yếu vào việc cung cấp thuốc và dược phẩm.

Về Long Châu, sau khi thuộc về FPT Retail vào năm 2016, chuỗi này từng đối mặt với nhiều thách thức và đã ảnh hưởng đáng kể đến lợi nhuận của FPT Retail trong năm 2020. Tuy nhiên, theo SSI Research, nhờ tập trung mạnh vào việc bán thuốc kê đơn, Long Châu đã bắt đầu có lãi nhẹ vào năm 2021.

Còn với An Khang, ông Đoàn Văn Hiểu Em cho rằng ngành bán lẻ dược phẩm có tính đặc thù, và chuỗi này cần cải thiện hai yếu tố chính: tính sẵn sàng của hàng hóa và chất lượng đội ngũ dược sĩ.

SSI Research chỉ ra rằng cơ cấu sản phẩm tại An Khang chưa hợp lý, điều này đã ảnh hưởng đến kết quả kinh doanh. Sau khi xác định rõ vấn đề, chuỗi này đang tiến hành tái cấu trúc và đóng cửa các cửa hàng kém hiệu quả, tương tự như chiến lược đã từng áp dụng với Bách Hóa Xanh và Điện Máy Xanh. Mục tiêu hiện tại của An Khang là mỗi nhà thuốc phải đạt doanh thu tối thiểu 550 triệu đồng/tháng để đạt điểm hòa vốn.

"Chúng tôi chỉ xem xét việc mở rộng khi các cửa hàng đã đạt điểm hòa vốn," ông Hiểu Em chia sẻ.

Trong khi đó, Pharmacity đang nỗ lực tìm kiếm nguồn cung ứng các sản phẩm cần thiết, tập trung vào việc đáp ứng nhu cầu từ các toa thuốc kê đơn tại bệnh viện với mục tiêu mở rộng danh mục và chủng loại. Đáng chú ý, nhóm thuốc điều trị các bệnh tim mạch, huyết áp, mỡ máu, gan và tiểu đường đã được mở rộng đáng kể trong thời gian gần đây.

Bên cạnh đó, Pharmacity cũng đang điều chỉnh chiến lược giá, thay đổi cách vận hành nhằm cung cấp nhiều loại sản phẩm với các mức giá đa dạng, phù hợp với nhu cầu của nhiều nhóm khách hàng khác nhau.

Tuy nhiên, CEO Deepanshu Madan khẳng định rằng Pharmacity không tập trung vào việc cạnh tranh bằng giá rẻ nhất. Thay vào đó, chuỗi hướng đến cung cấp các sản phẩm chính hãng, chất lượng cao với giá cả hợp lý.

Mặc dù Long Châu hiện đang chiếm ưu thế về số lượng điểm bán, nhưng cuộc đua trên thị trường bán lẻ dược phẩm vẫn chưa ngã ngũ. Các chuỗi như An Khang, Pharmacity, Trung Sơn, và VinFa… vẫn đang tìm kiếm chiến lược phù hợp. Ngay khi có đủ điều kiện, các chuỗi này sẽ sẵn sàng tăng tốc mở rộng quy mô để cạnh tranh trực tiếp với doanh nghiệp dẫn đầu thị trường.