Tỷ giá ngoại hối USD/VND đang là một trong những vấn đề khiến Ngân hàng nhà nước – cơ quan chịu trách nhiệm quản lý vấn đề này cảm thấy hết sức bức bối trong giai đoạn từ đầu năm cho tới nay.

ÁP LỰC GIA TĂNG KHI “GIÓ ĐỔI CHIỀU”

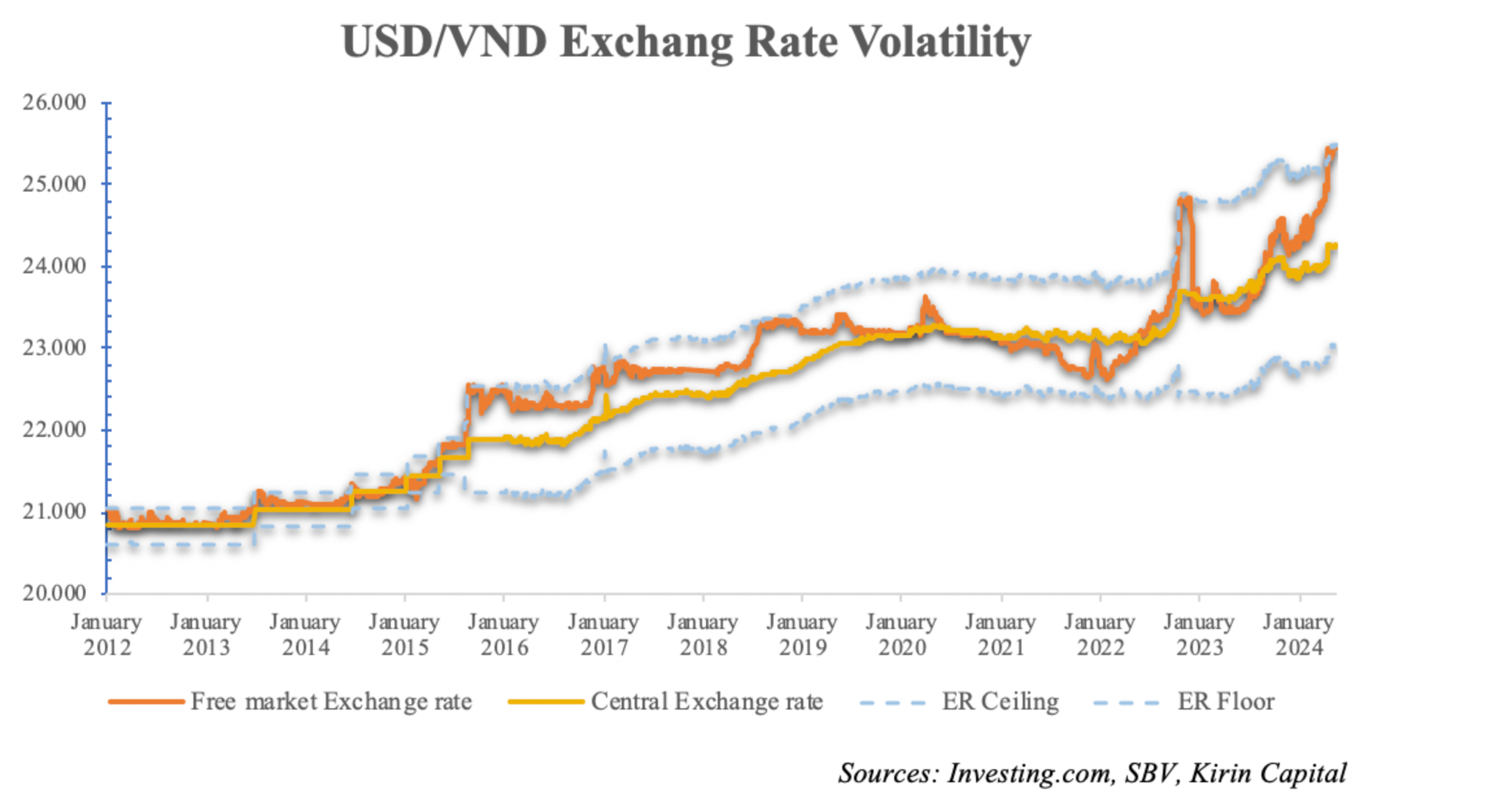

Trong một báo cáo mới công bố, Kirin Capital cho biết, bước sang năm 2022, tỷ giá tại thị trường trong nước bắt đầu có xu hướng biến động tiêu cực đi trước bối cảnh đi xuống của nền kinh tế toàn cầu.

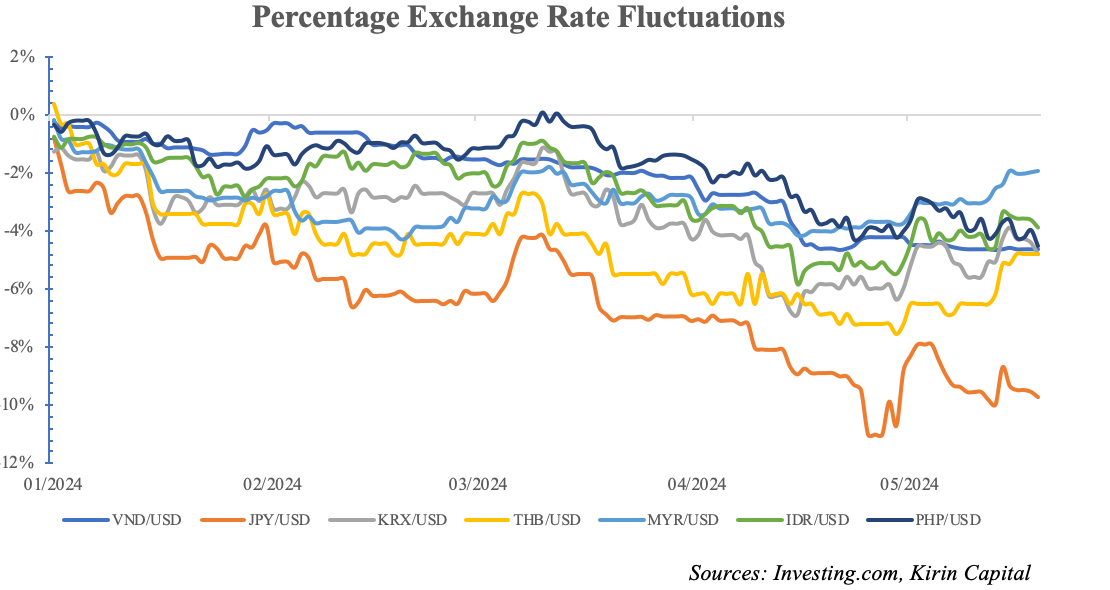

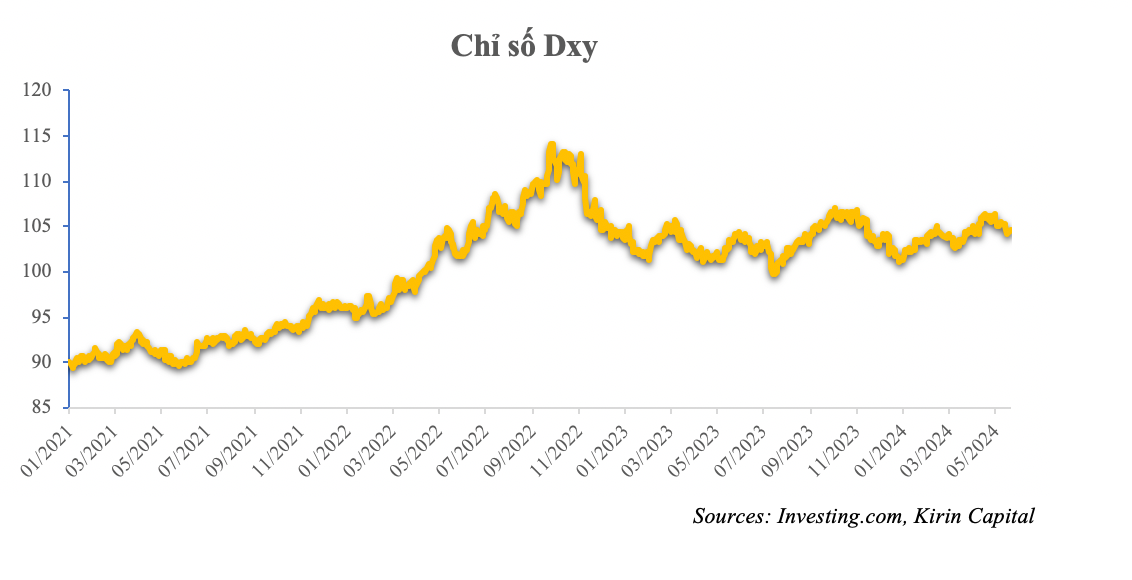

Khởi nguồn cho mọi rắc rối đều bắt đầu từ cuộc chạy đua lãi suất của các ngân hàng trung ương trên thế giới, bắt đầu từ sự kiện Cục dự trữ liên bang Mỹ (Fed) nâng lãi suất. Với lộ trình tăng lãi suất nhanh nhất trong lịch sử hoạt động từ 0,5% lên tới 5,5%, Fed đã gây áp lực lên môi trường lãi suất toàn cầu, đồng thời đẩy đồng USD lên giá so với hầu hết các đồng tiền trên thế giới.

Cuộc chạy đua lãi suất trong năm 2022 đã gây áp lực không nhỏ khiến Chính phủ Việt Nam buộc phải nâng lãi suất 2 lần cũng như sử dụng những công cụ gián tiếp trên thị trường tiền tệ để bình ổn tỷ giá trở lại trong nửa đầu năm 2023.

Nhận thấy tỷ giá đã dần quay trở lại mức ổn định, đồng thời nhằm tiếp tục thực hiện chủ trương của Quốc hội, Chính phủ là đặt mục tiêu tăng trưởng kinh tế lên hàng đầu, Ngân hàng Nhà nước đã dần dần nới lỏng chính sách tiền tệ với việc hạ lãi suất điều hành.

Song tính từ thời điểm bắt đầu cắt giảm đến nay, VND đã và đang có xu hướng vượt ra khỏi tầm kiểm soát của Ngân hàng Nhà nước khi mức chênh lệch lãi suất tại nước ta và các nước lớn trên thế giới không có dấu hiệu cải thiện, do Fed vẫn “ngập ngừng” trong mỗi lần đề cập đến vấn đề khi nào thì hạ lãi suất.

Đây có thể coi là nguyên nhân cốt lõi khiến Ngân hàng Nhà nước đau đầu trong việc điều hành chính sách tỷ giá. Hệ quả của việc hạ lãi suất điều hành giúp thúc đẩy tăng trưởng kinh tế trong năm 2023 đã khiến cho tỷ giá USD/VND ngày một tăng cao và quay trở lại vùng đỉnh ở mốc 25.440 USD/VND trên thị trường tự do.

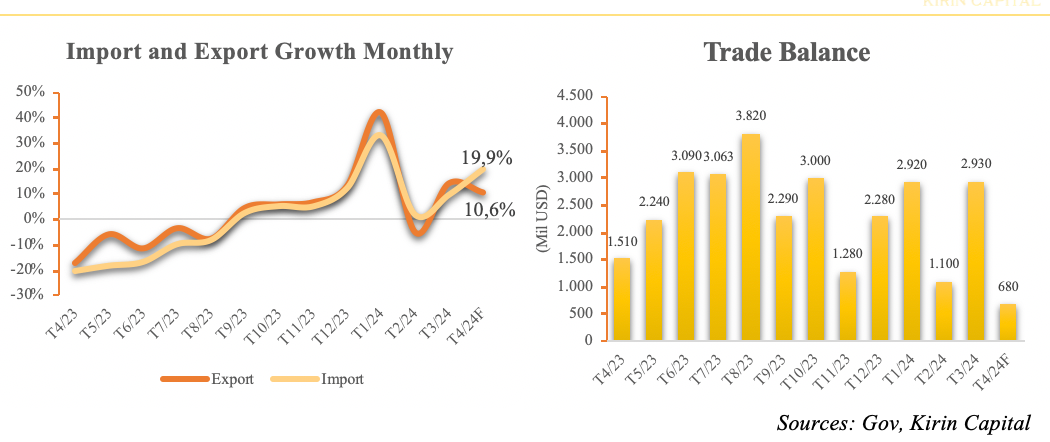

Nguyên nhân thứ hai đẩy tỷ giá lên mức đỉnh trong thời gian vừa qua đến từ việc nhu cầu đồng USD gia tăng khi nền kinh tế nước ta phục hồi giao thương quốc tế.

Kể từ đầu năm 2024, xuất nhập khẩu của Việt Nam tiếp tục duy trì mức tăng trưởng tích cực. Xu hướng nhập khẩu ở nước ta tăng nhanh hơn so với chiều ngược lại, khiến cho mặc dù vẫn giữ được thặng dư thương mại nhưng không thể giữ được mức cao như so với nhiều tháng trước đó. Chính vì vậy, đồng USD của các doanh nghiệp trong nước ngày càng trở nên lớn hơn, đẩy tỷ giá tiếp tục neo tại mức cao.

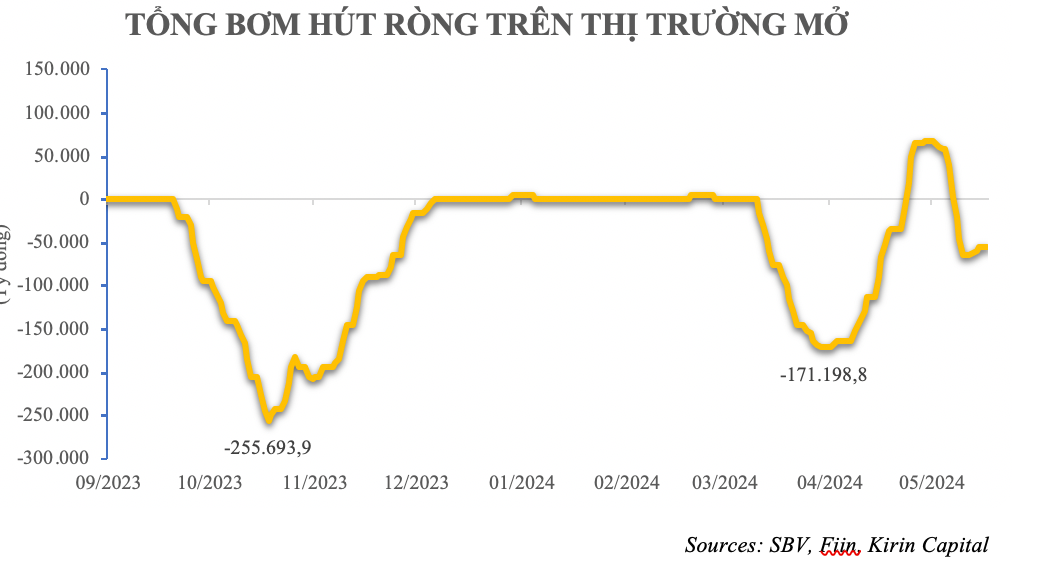

Cuối cùng là hiện tượng đầu cơ tỷ giá trên thị trường. Mặc dù trong giai đoạn vừa qua, Ngân hàng Nhà nước đã khởi động lại kênh tín phiếu khi mạnh tay hút ròng hơn 170.000 tỷ đồng, song những phản ứng từ thị trường lại không thực sự khả quan.

Một mặt, nguồn cung VND trên thị trường bị thắt chặt khiến lãi suất liên ngân hàng trung bình vượt 4%, thế nhưng mặt khác tỷ giá vẫn không có dấu hiệu hạ nhiệt khi mức chênh lệch giữa thị trường chợ đen và tỷ giá các ngân hàng thương mại vẫn lớn.

Nhiều chuyên gia lên tiếng lo ngại tỷ giá căng thẳng như hiện nay rất có thể dẫn đến hiện trạng đầu cơ tỷ giá tuồn USD ngân hàng ra chợ đen, và đồng thời có thể tiếp tay cho hoạt động buôn vàng lậu trong nền kinh tế khi giá vàng trong nước liên tục lập đỉnh trong nhiều tháng qua.

NGÂN HÀNG NHÀ NƯỚC “BẬT CHẾ ĐỘ” CAN THIỆP

Theo Kirin Capital, trong thời gian qua, để bình ổn tỷ giá, Ngân hàng Nhà nước đã áp dụng nghiệp vụ thị trường mở và kênh tín phiếu. Đỉnh điểm trong đợt hút tiền vừa qua, Ngân hàng Nhà nước đã rút khỏi hệ thống 171.198,8 tỷ đồng, thấp hơn so với đợt tháng 11/2023 với 255.693,9 tỷ đồng. Mặc dù vậy lãi suất liên ngân hàng lại phản ứng quá nhanh trong giai đoạn vừa rồi.

Từ đó, Ngân hàng Nhà nước đã đưa ra quyết định chuyển hướng điều tiết nhịp nhàng nguồn cung VND trong hệ thống qua các công cụ trên thị trường tiền tệ và bắt đầu giữ trạng thái ngoại tệ “âm” để can thiệp.

Trong bối cảnh đó, nhóm phân tích Kirin Capital đặt ra câu hỏi: “Liệu phải bán bao nhiêu USD để có thể ổn định được tỷ giá?”.

Quay trở lại với bối cảnh năm 2022, nền kinh tế toàn cầu suy yếu, đồng thời việc Fed tăng lãi suất quá nhanh khiến cho đồng USD tăng giá mạnh mẽ trước những lo ngại của giới đầu tư. Đỉnh điểm trong năm 2022, chỉ số DXY-Index đã lên đến mốc 114,78. Điều đó đã khiến cho Ngân hàng Nhà nước phải bán tới tận xấp xỉ 20 tỷ USD, đi kèm với biện pháp mạnh là tăng lãi suất điều hành 2 lần để ngăn chặn đà mất giá của đồng nội tệ.

Tuy nhiên cho đến năm nay, bối cảnh nền kinh tế toàn cầu đã hoàn toàn thay đổi, nhiều nhà đầu tư trên toàn thế giới đã cho rằng khả năng Fed hạ cánh mềm, nhiều dự đoán sẽ cho rằng trong quý 3 – quý 4/2024 sẽ là thời điểm Fed bắt đầu đảo ngược chính sách tiền tệ.

Bên cạnh đó, tỷ giá USD/VND trên thị trường tự do vẫn đang giữ quanh mốc 25.400 – 25.450 sau khi Ngân hàng Nhà nước bắt đầu can thiệp thông qua việc bán dự trữ ngoại hối, điều đó cho thấy sự quyết tâm của Ngân hàng Nhà nước trong việc ổn định tỷ giá ngoại tệ.

Ước tính của Kirin Capital cho biết, tính đến thời điểm hiện tại Ngân hàng Nhà nước mới chỉ bán xấp xỉ 3,7 tỷ USD dự trữ ngoại hối, đồng thời đã giữ ổn định được tỷ giá trong hơn 1 tháng qua. Từ đó, có thể thấy được sự điều hành của Ngân hàng Nhà nước phần nào đã ổn định tâm lý giới đầu tư cũng như hạn chế được tình trạng đầu cơ tỷ giá trên thị trường.

“Với những diễn biến như hiện tại, khi chỉ số DXY chỉ loanh quanh mốc 104 – 105 thấp hơn nhiều so với giai đoạn trước đó, đồng thời thặng dư thương mại của Việt Nam vẫn đang rất tích cực, đem về nguồn ngoại tệ dồi dào cho nước ta, thì chúng tôi cho rằng biến động tỷ giá trong thời gian qua nghiêng về khả năng biến động trong ngắn hạn. Do đó, việc phải bán dự trữ ngoại hối mạnh như năm 2022 là khó có thể xảy ra, đồng thời khả năng Chính phủ tăng lãi suất điều hành sẽ không phải là lựa chọn được Ngân hàng Nhà nước cân nhắc trong thời gian tới bởi mục tiêu hàng đầu trong năm nay vẫn là đẩy mạnh tăng trưởng kinh tế”, nhóm chuyên gia Kirin Capital dự báo.