Báo cáo tài chính bán niên năm 2024 vừa công bố của các ngân hàng đã phản ánh tốc độ tăng trưởng lợi nhuận của các nhà băng nhưng đồng thời cũng cho thấy được một chỉ tiêu khác cũng "âm thầm" tăng trên bảng cân đối kế toán tại các ngân hàng, đó là lãi dự thu.

Về bản chất, lãi dự thu là khoản lãi mà một tổ chức tài chính, như ngân hàng, được ghi nhận vào báo cáo thu nhập là sẽ nhận được trong tương lai nhưng thực tế chưa nhận được.

Đây là phần lãi từ các khoản vay, đầu tư hoặc các hợp đồng tài chính khác mà ngân hàng đã tính toán và ghi nhận trong sổ sách kế toán theo nguyên tắc dồn tích, dù chưa có dòng tiền thực sự thu vào.

Theo quy định, tất cả những khoản dư nợ nhóm 1 là nợ đủ chuẩn và có khả năng trả được cả gốc và lãi nên phần lãi suất của khách hàng chưa thu sẽ được ghi nhận vào dự thu. Dự thu này được ghi nhận vào thu nhập của tổ chức tín dụng.

Khi tính kết quả kinh doanh của tổ chức tín dụng trong các nguồn thu có khoản dự thu. Tổ chức tín dụng phân loại nợ theo quy định của Ngân hàng Nhà nước, những khoản nợ mà lãi đến kỳ hạn nhưng doanh nghiệp chưa trả được và xin cơ cấu lại khoản lãi thì phải xem xét chuyển nhóm, đồng thời loại khỏi lãi dự thu.

LỢI NHUẬN TĂNG NHƯNG NGÂN HÀNG CHƯA ĐƯỢC “NẮM”

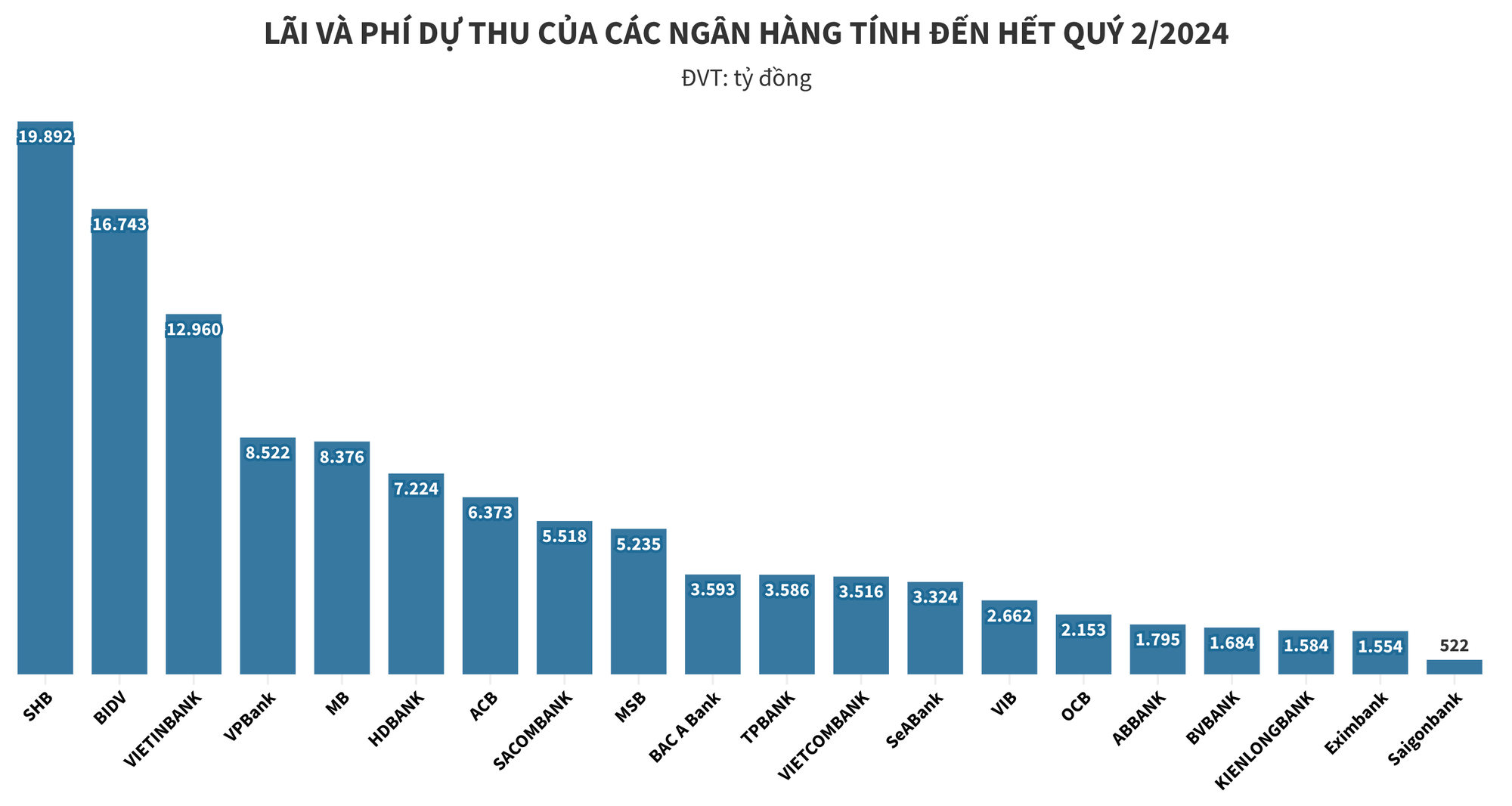

Tổng hợp báo cáo tài chính quý 2/2024 cho thấy rất nhiều các ngân hàng ghi nhận tốc độ tăng mạnh của khoản lãi dự thu. Điển hình như tại ngân hàng Techcombank, lãi và phí dự thu đã tăng thêm 3.714 tỷ đồng sau 6 tháng, lên mức 13.395 tỷ đồng.

Tại Nam A Bank, tính đến cuối tháng 6, lãi và phí dự thu tăng gần 50% so với đầu năm lên tới 1.028 tỷ đồng. Lãi, phí dự thu trong 6 tháng đầu năm chiếm tới 24% tổng thu nhập hoạt động của ngân hàng.

Hay ngân hàng HDBank cũng ghi nhận khoản lãi và phí dự thu trong 6 tháng đầu năm đã tăng thêm 622 tỷ đồng, lên mức 7.224 tỷ đồng. Tại Eximbank khoản lãi và phí dự thu đạt 1.554 tỷ đồng, tăng 235 tỷ đồng.

Tương tự, chỉ tiêu này tại ngân hàng ABBank cũng tăng 340 tỷ đồng và đạt 1.795 tỷ đồng. Ngân hàng MSB cũng ghi nhận tăng thêm 170 tỷ đồng, theo đó phí và lãi dự thu hết quý 2 đạt 5.235 tỷ đồng. Còn Kienlongbank ghi nhận 1.584 tỷ đồng, tăng thêm 146 tỷ.

Trường hợp tương tự cũng xảy ra tại ngân hàng BVBank với phí và lãi dự thu là 1.684 tỷ đồng, sau khi tăng 217 tỷ. Ngân hàng quốc doanh là BIDV cũng ngoại lệ khi chứng kiến khoản lãi và phí dự thu tăng mạnh 1.190 tỷ đồng và đạt 16.743 tỷ đồng.

Đáng chú ý, lãi và phí dự thu tại ngân hàng SHB tăng tới 5.943 tỷ đồng, lên đến 19.892 tỷ đồng trong 6 tháng đầu năm. Trong khi đó, chỉ tiêu này ở hai ngân hàng SeABank và Saigonbank chỉ tăng nhẹ 5 và 42 tỷ đồng, lên mức 3.324 tỷ đồng và 522 tỷ đồng.

Trong thời gian qua, khoản lãi dự thu tại các nhà băng tăng mạnh xuất phát từ nhiều nguyên nhân khác nhau, phần lớn liên quan đến tình hình kinh tế và chiến lược của từng ngân hàng.

Trước hết, tăng trưởng tín dụng đáng kể là một yếu tố chính khi các ngân hàng đẩy mạnh cho vay để tận dụng cơ hội thị trường, đặc biệt sau đại dịch Covid-19 khi nhu cầu vốn vay của cả doanh nghiệp và cá nhân đều tăng cao. Điều này kéo theo số dư nợ vay tăng, dẫn đến lượng lãi chưa thu hồi được ghi nhận nhiều hơn.

Bên cạnh đó, chính sách lãi suất cao cũng góp phần vào việc tăng lãi dự thu, khi các khoản vay dài hạn và lãi suất cao được tính toán nhưng chưa thực sự thu hồi ngay.

Ngoài ra, sự gia tăng trong tái cơ cấu nợ và gia hạn khoản vay cho các doanh nghiệp gặp khó khăn cũng khiến lãi dự thu tích lũy, dù tiền lãi thực tế vẫn chưa được thu hồi. Xu hướng ngân hàng chuyển hướng sang cho vay dài hạn, đặc biệt trong các lĩnh vực như bất động sản, khiến thời gian thu hồi vốn kéo dài hơn, làm tăng thêm lượng lãi dự thu.

“CON DAO HAI LƯỠI” ĐỐI VỚI NGÂN HÀNG

Một trong những lợi ích chính của việc gia tăng lãi dự thu là cải thiện lợi nhuận ngắn hạn của ngân hàng. Việc ghi nhận lãi dự thu ngay khi nó phát sinh giúp ngân hàng tăng doanh thu và lợi nhuận báo cáo, cải thiện các chỉ số tài chính như lợi nhuận ròng hoặc lợi nhuận trên vốn chủ sở hữu (ROE). Điều này làm cho tình hình tài chính của ngân hàng trông hấp dẫn hơn đối với cổ đông và nhà đầu tư, từ đó tạo điều kiện cho các tổ chức này huy động vốn dễ dàng hơn.

Bên cạnh đó, lãi dự thu còn phản ánh sự mở rộng hoạt động tín dụng, khi ngân hàng cho vay nhiều hơn, đặc biệt trong các lĩnh vực như bất động sản, sản xuất, hoặc thương mại. Sự tăng trưởng này không chỉ đóng góp vào việc thúc đẩy nền kinh tế mà còn củng cố vị thế cạnh tranh của ngân hàng trên thị trường. Ngoài ra, lãi dự thu còn giúp ngân hàng dự đoán dòng thu nhập tương lai, hỗ trợ trong việc lập kế hoạch tài chính và quản lý rủi ro tín dụng hiệu quả hơn.

Lợi ích là điều dễ thấy, song khoản lãi “đếm cua trong lỗ” này chẳng khác nào “con dao hai lưỡi” nếu ngân hàng không quản lý chặt chẽ. Khi lãi dự thu tăng lên, điều này có thể phản ánh tình trạng nhiều khoản vay chưa được thu hồi đúng hạn, tạo ra áp lực về thanh khoản cho ngân hàng.

Nếu ngân hàng tiếp tục ghi nhận lợi nhuận từ các khoản lãi dự thu nhưng không thu được tiền thực tế, rủi ro về nợ xấu sẽ gia tăng. Đặc biệt, trong bối cảnh nhiều ngân hàng gia hạn hoặc tái cơ cấu nợ cho các doanh nghiệp khó khăn, nguy cơ các khoản vay này chuyển thành nợ xấu càng lớn, dẫn đến mất khả năng thanh toán từ phía khách hàng.

Khi đó, không chỉ lợi nhuận ảo từ lãi dự thu bị xóa bỏ mà ngân hàng còn phải đối mặt với việc trích lập dự phòng lớn, ảnh hưởng trực tiếp đến kết quả kinh doanh và sự ổn định tài chính. Hơn nữa, việc lãi dự thu tăng mạnh có thể làm méo mó báo cáo tài chính, tạo ra ấn tượng sai lệch về hiệu quả hoạt động, làm giảm niềm tin của cổ đông và nhà đầu tư.

Không những vậy, các cơ quan quản lý thường yêu cầu ngân hàng phải duy trì một mức độ thận trọng trong việc ghi nhận lãi dự thu để tránh rủi ro hệ thống. Do đó, nếu các ngân hàng lạm dụng việc ghi nhận lãi dự thu, các tổ chức tín dụng có thể bị cơ quan giám sát cảnh báo hoặc chịu các biện pháp thắt chặt quản lý.

Gia tăng lãi dự thu có thể giúp ngân hàng cải thiện lợi nhuận trong ngắn hạn và tăng cường giá trị tài sản, nhưng cũng tiềm ẩn nhiều rủi ro nếu không được quản lý tốt. Sự tăng trưởng bền vững của ngân hàng không chỉ dựa vào việc ghi nhận các khoản lợi nhuận dự tính mà cần phải đảm bảo tính thực chất của dòng tiền và khả năng thanh toán của khách hàng.

Do đó, ngân hàng cần duy trì một chính sách cân bằng giữa việc tối đa hóa lợi ích từ lãi dự thu và kiểm soát rủi ro tín dụng để bảo vệ sự ổn định và niềm tin của nhà đầu tư.