Suốt 6 tháng qua, cổ phiếu ngành ngân hàng hồi phục mạnh mẽ, có mã đã vượt đỉnh lịch sử, còn mức tăng thị giá 30% là không hiếm. Tuy nhiên, việc mùa báo cáo tài chính bán niên vẽ ra bức tranh ngành ngân hàng có nhiều mảng xám đặt ra cho các nhà đầu tư trên thị trường chứng khoán câu hỏi về tiềm năng nhóm cổ phiếu này trong nửa cuối năm 2023.

3 MẢNG XÁM

Thống kê đến ngày 30/06/2023, tổng nợ xấu của 29 ngân hàng dừng ở mức 219.747 tỷ đồng, tăng gần 34% so với đầu năm. Duy chỉ có SHB và KienlongBank ghi nhận nợ xấu được cải thiện.

Chính vì để tránh rủi ro nợ xấu tăng vọt hơn nữa, các ngân hàng đã buộc phải tăng trích lập dự phòng, qua đó tạo áp lực lên kết quả kinh doanh 6 tháng đầu năm.

Cụ thể, ABBank phải trích lập gần 815 tỷ đồng chi phí dự phòng rủi ro tín dụng trong nửa đầu năm nay, gấp 3,7 lần cùng kỳ. Bởi lẽ, tổng nợ xấu tính đến ngày 30/6/2023 tại ABBank là 3.820 tỷ đồng, tăng 61% so với đầu năm, dù các khoản nợ xấu đều có tài sản đảm bảo, khiến tỷ lệ nợ xấu trên dư nợ vay tăng từ 2,88% lên 4,55%.

Hay như nợ xấu tại BacABank cuối quý 2/2023 là 678,9 tỷ đồng, tăng 32,1% so với đầu năm. Tỷ lệ nợ xấu trên dư nợ cho vay khách hàng tăng từ 0,5% lên 0,7%. Việc nợ xấu tăng mạnh buộc ngân hàng phải trích lập dự phòng. Điều này khiến lợi nhuận trước thuế quý 2/2023 ngân hàng dừng ở mức gần 139 tỷ đồng, giảm 25% so với cùng thời gian của một năm trước đó.

Thậm chí, nợ xấu xấu tính đến cuối quý 2/2023 của BaoVietBank còn tăng 58% so với đầu năm nay, lên mức 1.756 tỷ đồng. Trong đó, nợ có khả năng mất vốn tăng mạnh nhất, gấp 2 lần cùng kỳ và chiếm 87% tổng nợ xấu. Tỷ lệ nợ xấu trên dư nợ vay tăng từ 3,34% lên 4,69%. Vì vậy, ngân hàng đã phải trích lập 324 tỷ đồng dự phòng rủi ro tính riêng trong quý 2/2023, gấp 7,7 lần quý 2/2022.

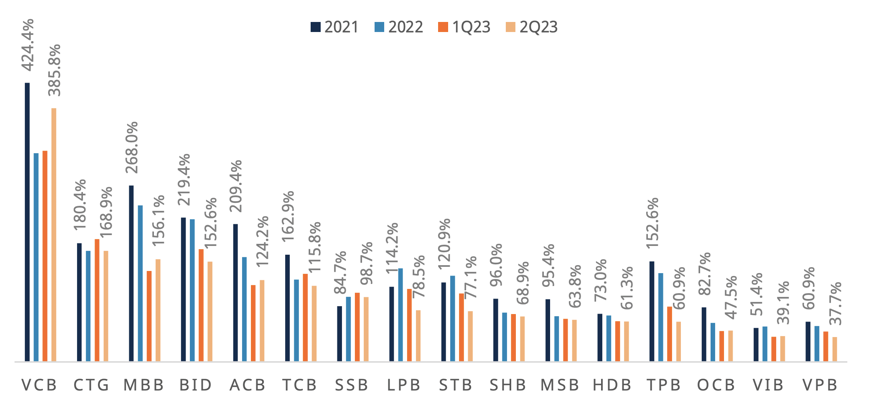

Theo thống kê từ Công ty Chứng khoán VPBank, nợ xấu ngân hàng tăng nhanh nửa đầu năm năm trong khi tỷ lệ bao phủ nợ xấu toàn ngành suy giảm mạnh 1 năm trở lại đây, từ mức 143% còn 99,4%.

Chi phí tăng do nợ xấu, nhưng các khoản thu nhập của các ngân hàng lại có xu hướng đi xuống. Ở mảng kinh doanh cốt lõi là tín dụng, tính đến 30/06/2023, tổng dư nợ cho vay tại 29 ngân hàng đã công bố báo cáo tài chính là gần 10,6 triệu tỷ đồng, tăng gần 6% so với đầu năm, khá khiêm tốn so với cùng kỳ năm trước.

Ngoài ra, sau những lùm xùm, "con gà" bancassurance từ chỗ đem lại doanh thu lớn cho mảng dịch vụ của các ngân hàng hiện cũng nhanh chóng giảm nhiệt. Theo báo cáo tài chính quý 2, nhiều ngân hàng ghi nhận doanh thu từ bảo hiểm sụt giảm.

LỢI NHUẬN CẢ NĂM CÓ SỰ PHÂN HOÁ

Theo dự báo của các chuyên gia phân tích, tăng trưởng tín dụng năm nay ở mức 12%-14% khi lãi suất cho vay tăng mạnh vào cuối 2022 chỉ mới được điều chỉnh vào cuối quý 1/2023 trên nền tăng trưởng tín dụng thấp, trong khi các rủi ro liên quan trái phiếu doanh nghiệp và bất động sản cùng bất ổn chính trị trên thế giới vẫn tiếp diễn, đồng thời Ngân hàng Nhà nước vẫn luôn phải hết sức chú ý giữ ổn định vĩ mô (lạm phát, tỷ giá).

Các ngân hàng có phương án nhận chuyển giao bắt buộc sẽ được ưu tiên hạn mức tín dụng cao hơn trung bình ngành.

Các ngân hàng giảm tỷ trọng nắm giữ trái phiếu doanh nghiệp trong bối cảnh thị trường trái phiếu kém lạc quan và hạn mức tăng trưởng tín dụng hạn chế Giai đoạn nửa đầu năm 2023, tăng trưởng tín dụng ở mức thấp hơn cùng kỳ năm trước do lãi suất còn cao làm chậm lại nhu cầu của nhóm khách hàng đủ điều kiện giải ngân.

Sang nửa sau năm 2023, động thái từ Ngân hàng Nhà nước kỳ vọng sẽ giúp lãi suất hạ nhiệt kéo tốc độ tăng trưởng tín dụng toàn ngành cải thiện hơn.

NIM điều chỉnh giảm trong nửa đầu năm 2023 nhưng sẽ tạo đáy trong quý 2 vừa qua – quý 3 sắp tới và sẽ có sự cải thiện trong quý 4. Mức độ thu hẹp của NIM rõ ràng hơn ở nhóm ngân hàng quy mô nhỏ gặp khó khăn về thanh khoản, trong khi nhóm ngân hàng có lợi thế về CASA, tiếp cận được nguồn vốn offshore giá rẻ sẽ chịu ít áp lực hơn.

Nợ xấu có xu hướng gia tăng có kiểm soát do sự đóng băng của thị trường bất động sản và sức khỏe tài chính của doanh nghiệp và người vay tiền có xu hướng yếu đi trong môi trường lãi suất cao, tuy nhiên sẽ có sự phân hóa.

“Chúng tôi dự báo lợi nhuận trước thuế toàn ngành ngân hàng giảm tốc trong năm 2023 với tốc độ tăng trưởng đạt khoảng 10–12%, trong đó có sự phân hóa về triển vọng lợi nhuận giữa các nhóm ngân hàng. Một số ngân hàng thuộc nhóm quy mô nhỏ có thể ghi nhận suy giảm mạnh về tăng trưởng lợi nhuận trong 2023”, chuyên gia phân tích VPBanks nhận định.

CƠ HỘI TÍCH LUỸ KHI THỊ TRƯỜNG RUNG LẮC

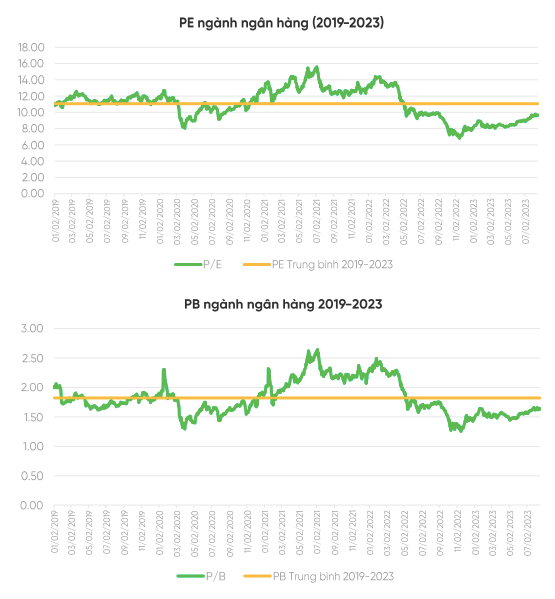

Về mặt định giá, chuyên gia phân tích VPBank cho rằng, cả PE và PB ngành đều đang tiệm cận mức trung bình từ 2019. Điều này có nghĩa là trong ngắn hạn sẽ có những biến động, rung lắc nhất định.

Tuy nhiên, nếu quý vừa qua đúng là vùng đáy lợi nhuận thì với tăng trưởng lợi nhuận và theo đó là vốn chủ sở hữu sẽ phục hồi dần trong nửa cuối năm 2023 và tăng trưởng 2024 mạnh hơn trên nền thấp của 2023 thì định giá năm 2024 sẽ quay lại mức hấp dẫn từ 6.6 đến 7.6 lần PE (so với PE trung bình 10-11 lần) và 1.2–1.4 lần PB (so với PB trung bình 1.8–2 lần).

Điều này hàm ý nếu đầu tư cho tầm nhìn 2024 thì những khi thị trường rung lắc trong ngắn hạn sẽ là cơ hội để gia tăng vị thế trong trung dài hạn.

Theo chuyên gia phân tích VPBank, về triển vọng, trong trung và dài hạn ngành ngân hàng vẫn cho thấy được tiềm năng hấp dẫn dựa trên một số yếu tố.

Thứ nhất, các yếu tố vĩ mô thuận lợi như nền kinh tế Việt Nam vẫn đang nằm trong nhóm tăng trưởng nhanh và ngành ngân hàng vẫn là kênh huy động vốn chủ đạo.

Thứ hai, định giá toàn ngành vẫn còn hấp dẫn so với khả năng sinh lời cùng tiềm năng tăng trưởng.

Thứ ba, chuyển đổi số, bán lẻ và tăng cường bán chéo nhằm gia tăng ROE sẽ tiếp tục là xu hướng trong những năm tới.

Mặc dù phải đối mặt với kết quả kinh doanh không mấy khả quan trong 2 quý liên tiếp, các rủi ro hiện hữu cũng như tiềm tàng liên quan đến chất lượng tài sản cũng như triển vọng phục hồi thị trường bất động sản chưa chắc chắn, nhà đầu tư dù vẫn khá thận trọng nhưng đã bắt đầu thể hiện sự lạc quan hơn và đặt niềm tin vào thị trường chứng khoán nói chung hay nhóm cổ phiếu ngân hàng.

Chung quan điểm Chứng khoán Mirae Asset cho hay, mặc dù triển vọng đà tăng trưởng lợi nhuận so với các năm trước là khá thấp, tuy nhiên rủi ro cũng như yếu tố tiêu cực, như tốc độ gia tăng nợ xấu và áp lực chi phí huy động, đang cho thấy xu hướng ôn hòa hơn.

Quan điểm đầu tư được cấu trúc theo hai định hướng chính bao gồm: trong ngắn hạn, ưu tiên các ngân hàng có định giá vẫn tương đối hấp dẫn (TCB, MBB và HDB) so với các ngân hàng cùng ngành hoặc những ngân hàng có động lực ngắn hạn như phát hành riêng lẻ (VPB và VCB). So với định giá lịch sử, nhóm ngân hàng, mặc dù đã phục hồi tích cực từ mức thấp trong tháng 10 năm 2022, nhưng vẫn được định giá thấp hơn mức định giá trung bình 5 năm, đặc biệt là các ngân hàng tư nhân.

Đối với chiến lược đầu tư trung và dài hạn, ưu tiên các ngân hàng có chính sách kinh doanh thận trọng và có kết quả hoạt động bền vững qua nhiều năm như ACB và MBB, với ROE cao và định giá hấp dẫn. Ngoài ra, VIB cũng là một ngân hàng tiềm năng phù hợp theo dõi đối với các danh mục đầu tư ưu tiên nhóm cổ phiếu tăng trưởng.