Tại hội nghị triển khai hoạt động kinh doanh năm 2022, Ngân hàng Ngoại thương Việt Nam (Vietcombank: VCB) chưa công bố kết quả kinh doanh cụ thể của năm trước, chỉ cho biết dư nợ tín dụng cuối năm 2021 đạt 963.670 tỷ đồng. Tuy nhiên, theo ước tính của giới phân tích, nhiều khả năng nhà băng này đã tăng trưởng âm trong quý cuối năm.

Bắt đầu phát đi tín hiệu tăng trưởng âm

Trong quý III/2021, Vietcombank ghi nhận hơn 13.250 tỷ đồng doanh thu, tăng 14% so với cùng kỳ năm trước. Hoạt động cho vay tiếp tục là động lực thúc đẩy tăng trưởng với thu nhập lãi thuần đạt 10.428 tỷ đồng, tăng gần 20% so với cùng kỳ. Ngược lại, tiền thu từ hoạt động dịch vụ và thu từ hoạt động khác đều lần lượt giảm 10% và 16% so với cùng kỳ.

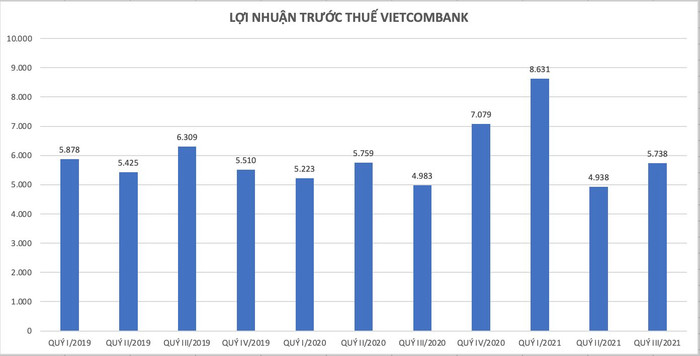

Sau khi trừ chi phí, Vietcombank lãi trước thuế 5.738 tỷ đồng trong quý III/2021, tăng 15% so với cùng kỳ, bất chấp việc nhà băng này phải chi hơn 2.500 tỷ đồng để trích lập dự phòng rủi ro tín dụng, cao hơn gần 25% so với cùng kỳ năm trước.

Tính chung 9 tháng từ đầu năm 2021, Vietcombank ghi nhận hơn 41.800 tỷ đồng doanh thu và 19.311 tỷ đồng lãi trước thuế, đều tăng 21% so với cùng kỳ.

Tuy nhiên, theo báo cáo của Bộ phận phân tích Công ty chứng khoán SSI (SSI Research), dựa trên dự phóng tăng trưởng tín dụng và tăng trưởng tiền gửi dự kiến đạt 15% và 9%, ước tính lợi nhuận trước thuế quý IV của Vietcombank chỉ đạt khoảng 6.600 - 6.800 tỷ đồng, giảm 3 - 5% so với cùng kỳ.

Như vậy, dựa trên dự phóng của SSI Research, lợi nhuận trước thuế cả năm 2021 của nhà băng này có thể đạt khoảng 25.911 - 26.111 tỷ đồng.

Tại hội nghị triển khai hoạt động kinh doanh năm 2022, Vietcombank chưa công bố kết quả kinh doanh cụ thể của năm trước, chỉ cho biết dư nợ tín dụng cuối năm 2021 đạt 963.670 tỷ đồng. Tuy nhiên, theo ước tính của giới phân tích, nhiều khả năng nhà băng này đã tăng trưởng âm trong quý cuối năm.

Nợ xấu "phình to", dấu hỏi từ năng lực?

Trong bối cảnh đại dịch Covid-19 diễn biến phức tạp, chất lượng cho vay của hệ thống ngân hàng bị ảnh hưởng lớn, hoạt động của Vietcombank cũng không phải ngoại lệ. Nợ xấu nhà băng này sau 9 tháng đầu năm đã tăng đáng kể.

Tính đến cuối tháng 9, quy mô nợ xấu của Vietcombank đạt 10.900 tỷ đồng, cao gấp đôi so với đầu năm. Trong đó, nợ có khả năng mất vốn chiếm gần 60% tổng nợ xấu, đồng thời cũng tăng 45%. Nợ dưới tiêu chuẩn tăng hơn gấp đôi lên 800 tỷ, còn nợ nghi ngờ tăng đột biến gấp 14 lần lên gần 3.122 tỷ đồng.

Những con số này kéo tỷ lệ nợ xấu trên tổng dư nợ cho vay của ngân hàng tăng từ mức 0,62% hồi đầu năm lên 1,16% tính tới cuối quý III.

Tính đến cuối tháng 9, tổng tài sản của Vietcombank vào khoảng 1,39 triệu tỷ đồng, tăng hơn 4% so với đầu năm. Trong đó, dư nợ cho vay khách hàng tăng 11%, đạt 936.342 tỷ đồng. Riêng quý III, dư nợ cho vay khách hàng của nhà băng này cũng tăng 1,6%, cao gấp rưỡi mức tăng chung của toàn hệ thống cùng giai đoạn (gần 1%).

Ở chiều huy động vốn, số dư tiền gửi khách hàng tại Vietcombank đến ngày 30/9 là gần 1,11 triệu tỷ đồng, cao hơn 7% so với đầu năm. Trong đó, tiền gửi có kỳ hạn chiếm 66% và tiền gửi không kỳ hạn chiếm 31%.

Kết quả kinh doanh chững lại cùng với nợ xấu tăng cao diễn ra trong bối cảnh nhà băng này mới có sự thay đổi nhân sự cấp cao. Điều này khiến nhiều người đặt dấu hỏi về năng lực của dàn lãnh đạo mới.

Cụ thể, cuối tháng 8, Hội đồng quản trị Vietcombank đã bầu ông Phạm Quang Dũng, thành viên Hội đồng quản trị kiêm Tổng giám đốc giữ chức vụ Chủ tịch Hội đồng quản trị ngân hàng. Trước đó, đầu tháng 7, Chủ tịch Vietcombank là ông Nghiêm Xuân Thành được giao giữ chức Bí thư Tỉnh uỷ Hậu Giang.

Ông Phạm Quang Dũng bắt đầu làm việc tại Vietcombank từ tháng 8/1994, trải qua nhiều vị trí tại phòng đầu tư và bảo lãnh, phòng quan hệ quốc tế, công ty cho thuê tài chính. Ông đảm nhận nhiều quản lý quan trọng tại Vietcombank như: Phó Chánh Văn phòng, Phó giám đốc Công ty Tài chính Việt Nam tại Hong Kong, Trưởng phòng Quan hệ Ngân hàng đại lý, Phó tổng giám đốc, Thành viên Hội đồng quản trị kiêm Phó tổng giám đốc.

Trước khi được bầu là Chủ tịch Hội đồng quản trị, ông Phạm Quang Dũng là Thành viên Hội đồng quản trị kiêm Tổng giám đốc Vietcombank từ 11/2014.

Theo các chuyên gia, nợ xấu ngân hàng sẽ làm ảnh hưởng xấu đến rất nhiều chủ thể. Đầu tiên là bản thân các ngân hàng và khách hàng đi vay, sau đó là tác động đến cả nền kinh tế.

Việc không thu hồi được nợ (gốc hoặc/và lãi và các khoản phí) làm cho nguồn vốn của các NHTM bị thất thoát, trong khi đó, các ngân hàng này vẫn phải chi trả tiền lãi cho nguồn vốn hoạt động, làm cho lợi nhuận bị sụt giảm. Nếu lợi nhuận không đủ thì ngân hàng còn phải dùng chính vốn tự có của mình để bù đắp thiệt hại. Điều này có thể làm ảnh hưởng đến quy mô hoạt động của các NHTM.

Mặc khác, tỷ lệ nợ quá hạn cao làm cho uy tín, niềm tin vào tiềm lực tài chính của ngân hàng bị suy giảm, dẫn đến giảm khả năng huy động vốn của ngân hàng, nghiêm trọng hơn nó có thể dẫn đến rủi ro thanh khoản, đẩy ngân hàng đến bờ vực phá sản và đe dọa sự ổn định của toàn bộ hệ thống ngân hàng.

Rủi ro tín dụng còn ảnh hưởng tới chủ thể gửi tiền vào ngân hàng và đặc biệt ảnh hưởng trực tiếp đến nền kinh tế. Theo đó, rủi ro tín dụng khiến cơ hội tiếp cận vốn mở rộng hoạt động sản xuất kinh doanh hoặc tiêu dùng của các khách hàng bị hạn chế, ảnh hưởng xấu đến khả năng tăng trưởng của nền kinh tế. Việc điều tiết vĩ mô kinh tế thông qua các NHTM cũng trở nên kém hiệu quả…