Tại buổi thảo luận tại tổ vừa qua để bàn về xây dựng dự thảo Luật Các tổ chức tín dụng (sửa đổi), vấn đề sở hữu chéo được rất nhiều đại biểu Quốc hội quan tâm và đồng lòng rằng, cần có quy định chặt chẽ để xử lý triệt để, tránh rủi ro tiềm ẩn cho hệ thống ngân hàng cũng như toàn nền kinh tế.

Bóng dáng đại gia đằng sau ngân hàng

Sở hữu chéo là tồn tại lâu đời của hệ thống ngân hàng Việt Nam. Đến nay, tình trạng sở hữu chéo tại các ngân hàng vẫn chưa được giải quyết dứt điểm.

Theo đại biểu Nguyễn Hải Nam (đoàn Thừa Thiên – Huế), hiện còn tình trạng sở hữu chéo giữa ngân hàng và các công ty tài chính, doanh nghiệp bất động sản. Thậm chí, có sự “lách luật” về tỷ lệ sở hữu, lách cả hạn mức tín dụng cho một số doanh nghiệp…

“Trên thị trường tài chính Việt Nam, cứ nhìn vào một ngân hàng thì sẽ thấy bóng dáng của một doanh nghiệp bất động sản, một đại gia phía sau”, ông Nam nhìn nhận.

Theo vị đại biểu này, sở hữu chéo trong ngân hàng là lực cản về cạnh tranh của các ngân hàng, cũng như sự phát triển lành mạnh của hệ thống ngân hàng. Do đó, cần đánh giá thực trạng sở hữu cổ phần tại các tổ chức tín dụng để xác định rõ mức độ, nguyên nhân của tình trạng sở hữu chéo, từ đó đề xuất giải pháp căn cơ để xử lý triệt để.

Chung quan điểm, đại biểu Lê Minh Trí (đoàn TP.HCM) đánh giá sự bùng nổ các ngân hàng thương mại cổ phần, tình trạng sở hữu chéo diễn ra phức tạp dẫn đến việc cạnh tranh không lành mạnh, ảnh hưởng tới sự phát triển của nền kinh tế.

Bởi lẽ, ngân hàng huy động vốn, tiền của người dân nhưng lại lấy tiền đó cho doanh nghiệp trong hệ sinh thái của mình vay. Khi thanh tra, kiểm tra phát hiện ra việc sở hữu chéo, cho vay phục vụ trong hệ sinh thái là những doanh nghiệp thuộc ngân hàng mình hoặc phục vụ cho vay đối với doanh nghiệp của ông chủ ngân hàng đó.

“Hoạt động cho vay sân sau, sở hữu chéo là trái với việc đảm bảo tính đại chúng của các tổ chức tín dụng, không phục vụ cho sự phát triển chung. Vì vậy, cần phải rà soát, bổ sung sửa đổi các quy định để ngăn ngừa sở hữu chéo, thao túng các tổ chức tín dụng. Bên cạnh đó, cần tính đến lộ trình giảm số lượng ngân hàng thương mại cổ phần nếu số lượng ngân hàng nhiều mà không đóng góp nhiều cho sự phát triển của kinh tế”, ông Trí nêu quan điểm.

Quay lại với dự thảo sửa đổi Luật Các tổ chức tín dụng, tình trạng sở hữu chéo được Ngân hàng Nhà nước kỳ vọng xử lý dứt điểm bằng cách giảm tỷ lệ sở hữu cổ phần.

Cụ thể, dư nợ cấp tín dụng tối đa đối với một khách hàng dự kiến giảm từ mức 15% như hiện hành xuống còn 10%, tính trên vốn tự có nhà băng. Tổng dư nợ cấp tín dụng đối với một khách hàng và người có liên quan không được vượt quá 15% vốn tự có của ngân hàng thương mại, giảm so với quy định hiện hành là 25%.

Dự thảo cũng rút tỷ lệ sở hữu vốn điều lệ ngân hàng của một cá nhân từ mức 5% hiện nay xuống còn 3%. Một cổ đông là tổ chức không được sở hữu vượt quá 10% vốn điều lệ của một tổ chức tín dụng (hiện tại là 15%), trừ ngân hàng bị kiểm soát đặc biệt hoặc sở hữu của nhà nước tại ngân hàng. Tỷ lệ sở hữu tối đa của nhóm cổ đông và người liên quan cũng được đề xuất giảm từ 20% xuống 15%.

Ma trận sở hữu gián tiếp có ngừng?

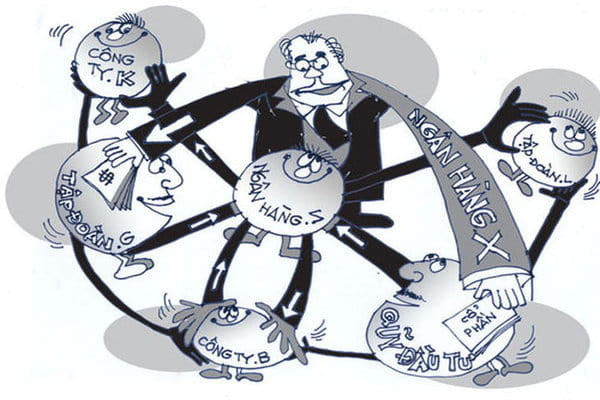

Việc giảm cơ học các tỷ lệ xuống thấp được giới tài chính không đánh giá cao. Bởi lẽ, gốc rễ của vấn đề không phải nằm ở mức tỷ lệ nào, mà nằm ở chỗ ma trận đang hình thành ra sao.

Hiểu đơn giản, nếu tỷ lệ sở hữu vốn điều lệ ngân hàng của một cá nhân từ mức 5% hiện nay xuống còn 3% thì “ông chủ” thực sự chỉ cần thêm người sở hữu là giải quyết xong vấn đề.

Còn nhớ, trước kia khi trao đổi với báo chí, Cựu chủ tịch hội đồng quản trị một ngân hàng kể hồi ông còn tại vị, một cổ đông cho biết sở hữu hơn 20% cổ phần ngân hàng và trưng ra danh sách 50 người đứng tên giùm. Ông tá hỏa khi biết đó là sự thật.

Phải gọi việc sở hữu cổ phần ngân hàng dưới tên những người đứng tên giùm là ma trận. Ai đứng tên giùm ai, cách thức chuyển nhượng ra sao, tiền mua tiền bán đến và đi như thế nào, chỉ người trong cuộc biết. Không ai dại gì đem những mối quan hệ đó ra ánh sáng, công khai cho thiên hạ rõ.

Chỉ đến khi cần thiết phải sử dụng quyền của những cổ đông lớn nhằm phủ quyết hoặc thông qua một quyết sách của ngân hàng, đến khi cần vay mượn những khoản tín dụng ưu đãi cho các công ty sân sau, những ông chủ thật mới lộ diện.

Như vậy, tình trạng sở hữu chéo chỉ được giải quyết triệt để khi các mối liên hệ người liên quan được làm rõ. Cũng chính lẽ đó, ông Vũ Hồng Thanh, Chủ nhiệm Ủy ban Kinh tế của Quốc hội đề nghị Ngân hàng Nhà nước phải giải thích từ ngữ đối với khái niệm người có liên quan.

Song cũng phải nhấn mạnh thêm, rất khó để làm rõ mối liên hệ giữa người liên quan. Nếu như trước kia, ma trận đứng tên giùm chỉ có người họ hàng gần, anh lái xe, cô giúp việc nhà… thì nay đến con, cháu của ông lái xe… cũng được tận dụng. Vậy thì làm sao có đủ bằng chứng để chứng minh cổ phiếu ngân hàng do bà B đứng tên thực chất là thuộc quyền sở hữu của ông A?

Thực tế, trước kia nhiều năm từng có ý kiến đề xuất, liên quan đến giải pháp xử lý nạn sở hữu chéo và đầu tư chéo phải “lần nguồn gốc vốn góp đến 13 đời”. Song, năng lực của Cơ quan Thanh tra giám sát ngân hàng, Ngân hàng Nhà nước chỉ có hạn và tình trạng “con voi chui lọt lỗ kim” như đã nói vẫn tồn tại đến tận nay.