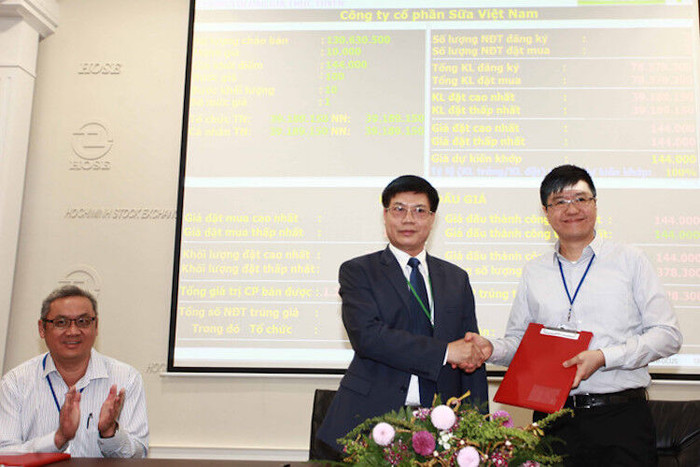

Ông Hoàng Nguyên Học, Phó tổng giám đốc phụ trách SCIC ký kết với đại diện hai NĐT

Mổ xẻ nguyên nhân VNM ế ẩm

Việc nhà đầu tư nước ngoài bán ròng cổ phiếu VNM sau khi SCIC tổ chức roadshow công bố thông tin về cuộc đấu giá từng bị nhiều nhà đầu tư đặt nghi vấn là có dấu hiệu đè giá nhằm mua được cổ phiếu với giá thấp nhất có thể là 144.000 đồng/cổ phiếu.

Nghi vấn này là dễ hiểu khi trên sàn, VNM luôn là cổ phiếu “hàng hiệu”, nhiều nhà đầu tư nước ngoài muốn nhưng chưa thể sở hữu. Tuy nhiên, nghi vấn này sau đó đã nhanh chóng bị xóa bỏ.

Ông Trịnh Thanh Cần, Tổng giám đốc Công ty Chứng khoán ACB (ACBS) cho biết, nhà đầu tư nước ngoài bán VNM vì theo họ, định giá VNM ở mức 144.000 đồng/cổ phiếu là cao và dự kiến lợi nhuận của Công ty sẽ bị ảnh hưởng do giá nguyên liệu tăng. Một số nhà đầu tư không tham gia đấu giá cũng bán cổ phiếu, khi đó sẽ có các nhà đầu tư khác mua và bản thân nhà đầu tư bán ra VNM cũng mua lại để tối đa hóa danh mục của mình.

Hai quỹ đầu tư nước ngoài lớn nhất tại Việt Nam là Dragon Capital và VinaCapital cho biết, họ không tham gia đợt đấu giá VNM lần này vì đã sở hữu đủ số lượng cổ phần cần thiết.

Việc cổ phiếu VNM không bán hết số lượng cổ phần chào bán, theo ông Cần, là do nhà đầu tư tổ chức định giá VNM không tới 144.000 đồng/cổ phiếu. Bên cạnh đó, một nhà đầu tư chuyên nghiệp bình luận, xác định giá khởi điểm VNM mà không dựng sổ là có phần chủ quan.

Theo thông lệ quốc tế, trong trường hợp bán lớn, bên chào bán nên sử dụng phương pháp dựng sổ (book building) - một phương pháp phát hành chứng khoán thông dụng tại các thị trường tài chính phát triển. Bản chất của book building là một phương pháp giúp chủ thể phát hành xác định mức giá hiệu quả nhất để đợt phát hành được thành công.

Chính việc xác định giá khởi điểm cao hơn giá thị trường đã hạn chế sự tham gia mua cổ phần VNM của nhà đầu tư nhỏ lẻ, vì họ có thể cân nhắc mua trên sàn. Còn đối với các nhà đầu tư chiến lược, những người có thể trả giá cao hơn giá thị trường để mua VNM thì họ thích mua với tỷ lệ lớn hơn.

Theo đó, việc hạn chế tỷ lệ tối đa 2,7% trở thành rào cản và không tạo nên sức hấp dẫn cho nhà đầu tư, đặc biệt là nhà đầu tư chiến lược, bởi nhóm khách hàng này có xu hướng đầu tư lâu dài, sở hữu tỷ lệ đủ lớn để có quyền chi phối, phủ quyết hoặc ít nhất là đủ để đề cử, ứng cử đại diện tham gia vào doanh nghiệp.

“Việc chỉ bán 9% cổ phần VNM thực tế đã không đủ sức hấp dẫn nhà đầu tư lớn, ngay cả với F&N Dairy Investment Pte Ltd. Đáng ra VNM phải được bán với tỷ lệ lớn hơn nhiều. Quy luật là bán lô lớn bao giờ cũng bán được giá cao hơn xé lẻ”, ông Cần bình luận.

Bên cạnh đó, một số nhà đầu tư khác cho rằng, việc cổ phiếu VNM “ế hàng” là do thời gian tổ chức chưa phù hợp. Cụ thể, để có thể tham gia vào thị trường Việt Nam, một nhà đầu tư nước ngoài cần phải thực hiện một số công việc bao gồm quá trình phê duyệt nội bộ và thủ tục với cơ quan nhà nước Việt Nam như thẩm định, soát xét về công ty; hội đồng đầu tư phê duyệt; mở tài khoản đầu tư gián tiếp tại ngân hàng Việt Nam và xin cấp mã giao dịch chứng khoán (trading code)...

Để hoàn tất quá trình này, nhà đầu tư cần phải thực hiện nhiều bước, mà riêng giai đoạn hợp thức hóa lãnh sự thông thường đã mất khoảng 3 - 4 tuần. Nhà đầu tư nước ngoài muốn tham gia đấu giá sẽ không có thời gian để chuẩn bị kịp.

Chưa kể, theo Quy chế đấu giá của SCIC, nhà đầu tư tham gia đấu giá phải đặt cọc 10%. Đây là thông lệ thông thường và không xa lạ đối với những nhà đầu tư trong trước hoặc nhà đầu tư nước ngoài đã đầu tư tại thị trường Việt Nam, nhưng với nhà đầu tư mới, để chuyển tiền cọc 10% này, họ cần hoàn tất thủ tục mở tài khoản đầu tư gián tiếp. Hơn nữa, cần có được phê duyệt nội bộ của công ty. Nhà đầu tư mới cũng không có đủ thời gian để thực hiện các thủ tục kể từ sau thời điểm tiếp nhận đủ thông tin để quyết định có tham gia đấu giá hay không.

Thêm vào đó, các nhà đầu tư mới rất quan ngại về khả năng bị mất cọc trong một số trường hợp như ghi sai, ghi nhầm… trong khi giá trị của giao dịch lên đến gần 500 triệu USD. Giả sử một nhà đầu tư đăng ký mua 2,7% (tương đương 39.185.150 cổ phần), số tiền cọc 10% đã là 564,3 tỷ đồng.

Như vậy, SCIC muốn bán giá cao hơn giá thị trường trong nước, nhưng lại không thu hút được các nhà đầu tư mới, đồng nghĩa với việc không với tay được đến các nguồn vốn lớn.

Theo một số công ty chứng khoán, do thủ tục đầu tư của nhà đầu tư nước ngoài vào Việt Nam mất nhiều thời gian, với một đợt chào bán cổ phiếu khối lượng lớn và không hạn chế nhà đầu tư nước ngoài tham gia, đáng ra, bên bán và tư vấn cần đưa ra một lộ trình khả thi, thậm chí có thể linh động trong quy định đặt cọc. Đối với hợp đồng giá trị lớn, tỷ lệ cọc có thể linh hoạt giảm xuống 5% thay vì 10%.

Bên bán cũng nên xác định giá khởi điểm hợp lý và đảm bảo tính hấp dẫn (như chiết khấu so với giá thị trường). Tại Nghị định 91/2015/NĐ-CP ngày 13/10/2015 liên quan đến quy định thoái vốn Nhà nước, việc thoái vốn tại công ty cổ phần đã niêm yết hoặc đã đăng ký giao dịch có thể được thực hiện theo hình thức khớp lệnh hoặc thỏa thuận.

Ế không có nghĩa là thất bại

Bên cạnh các đánh giá tiêu cực, thương vụ bán đấu giá VNM cũng được nhiều ý kiến nhìn nhận là tích cực trên nhiều góc độ.

Theo VinaCapital, đây là thương vụ bán vốn lớn nhất Đông Nam Á trong năm 2016 và được thực hiện trong thời gian rất ngắn (2,5 tháng). Thương vụ tìm được người mua (dù không trọn vẹn) có thể coi là một thành công trong điều kiện kinh tế Việt Nam và bối cảnh nền kinh tế thế giới hiện tại.

“Đây cũng là một trong những thương vụ thoái vốn hiếm hoi tại Đông Nam Á có giá đấu giá cao hơn giá thị trường, phản ánh sự quan tâm của nhà đầu tư với Vinamilk nói riêng và doanh nghiệp Việt Nam nói chung, trong bối cảnh các thị trường mới nổi đang rất không ổn định vì nhiều lý do chính trị - kinh tế mang tính toàn cầu”, VinaCapital đánh giá.

Cũng theo tổ chức này, mức giá đấu thành công (thực tế là giá khởi điểm 144.000 đồng/CP) nếu so với thị giá VNM phiên ngày 12/12/2016 (ngày đấu giá) đã mang lại lợi nhuận cho bên bán khoảng 6,7%, tương đương hơn 700 tỷ đồng xét trong tỷ lệ bán được là 5,4% vốn của VNM.

Ở góc nhìn của nhà đầu tư mua được cổ phiếu VNM, ông Hui Choon Kit, Giám đốc tài chính F&N Limited (Singapore) cho biết, F&N đã đầu tư tại VNM một thời gian khá dài (từ năm 2005) và rất hài lòng về khoản đầu tư này.

“Chúng tôi nhận thấy đợt chào bán là cơ hội để F&N mua vào một lượng cổ phiếu VNM. Trong 11 năm qua, mỗi lần muốn mua vào cổ phiếu VNM, chúng tôi phải mua với giá cao. Với mục tiêu đầu tư dài hạn, nên những biến động lên xuống về thị giá cổ phiếu VNM trên thị trường không ảnh hưởng nhiều đến quyết định của chúng tôi”, ông Hui nói.

Cũng theo ông Hui, với F&N Limited, mua được thêm VNM ở giá khởi điểm là một thành công.

Chia sẻ về kế hoạch đầu tư tương lai, F&N cho biết sẽ tiếp tục bàn bạc thêm với VNM. F&N cũng đánh giá cao Ban lãnh đạo VNM và khẳng định không can thiệp vào việc quản lý và điều hành của VNM. Tuy nhiên, nếu phía VNM cần F&N sẵn sàng hỗ trợ, trong phát triển thị trường trong nước và mở rộng thị trường ra nước ngoài.

“Thị trường sữa Việt Nam có tiềm năng tăng trưởng rất lớn so với các thị trường khác tại Đông Nam Á (đã gần như bão hòa) và đây chính là cơ hội cho VNM”, ông nói.

Theo Thu Hương/ĐTCK