Theo báo cáo tài chính hợp nhất quý 4/2021 được các ngân hàng công bố, 10 ngân hàng có nợ xấu lớn nhất trong số 27 ngân hàng giao dịch trên UPCOM và niêm yết trên sàn chứng khoán sở hữu tới hơn 74,5 nghìn tỷ đồng nợ xấu, cao hơn 8,39% so với năm 2020.

Top 10 ngân hàng có nợ xấu lớn nhất 2021 đã có nhiều sự thay đổi đáng chú ý. Eximbank và LienVietPostBank là 2 ngân hàng được ra khỏi danh sách này trong năm nay, thay vào đó là 2 cái tên mới gồm HDBank và ACB, với mức nợ xấu lần lượt là 3.360 tỷ và 2.799 tỷ. Tuy nhiên xét về tỷ lệ trên tổng dư nợ thì hai cái tên này vẫn thuộc top các ngân hàng có tỷ lệ nợ xấu thấp toàn ngành.

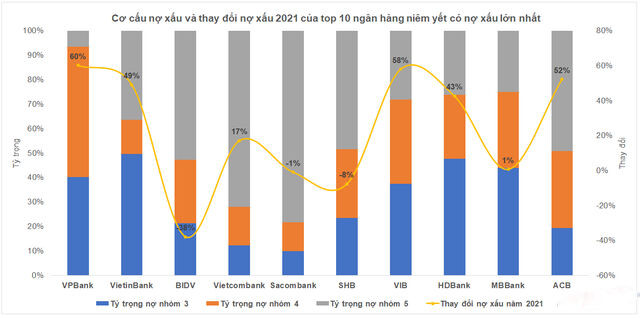

BIDV, VPBank, VietinBank vẫn là 3 ngân hàng đứng đầu danh sách nợ xấu lớn nhất trong các ngân hàng niêm yết. Tuy nhiên, nhóm này đã có sự thay đổi mạnh mẽ về thứ hạng.

Trong đó, VPBank bất ngờ soán ngôi BIDV trở thành ngân hàng có nhiều nợ xấu nhất năm 2021 với 15.887 tỷ đồng nợ xấu, tăng 60% so với năm trước, qua đó kéo tỷ lệ nợ xấu từ mức 3,41% lên 4,47% .

Trong khối nợ này, nợ xấu của công ty con là FECredit chiếm khoảng 65%. Nếu xét riêng ngân hàng mẹ, số dư nợ xấu chỉ nhích nhẹ 1% lên 5.630 tỷ đồng, tỷ lệ nợ xấu thậm chí giảm từ mức 2,52% xuống 2,01%.

Phía ngân hàng cho biết hoạt động kinh doanh của công ty tài chính FE Credit bị ảnh hưởng bởi dịch bệnh và giãn cách xã hội. Điều này đã khiến nợ xấu của FE Credit tăng mạnh thời gian qua.

VietinBank đứng kế sau đó với quy mô nợ xấu ở mức 14.300 tỷ đồng, tăng mạnh hơn 49%. Trong khi đó, "ông lớn" BIDV bất ngờ tụt xuống vị trí thứ 3 khi nợ xấu giảm mạnh 38% so với cùng kỳ, xuống còn 13.245 tỷ đồng.

Tại nhóm ngân hàng tư nhân, bảng xếp hạng năm nay xuất hiện hai gương mặt mới bao là HDBank và ACB, với số dư nợ xấu lần lượt là 3.360 tỷ và 2.799 tỷ đồng, tương đương tăng 43% và 52% so với cùng kỳ.

Ngoài ra, top 10 ngân hàng có số dư nợ xấu lớn nhất tính đến 31/12/2021 còn bao gồm Vietcombank, Sacombank, VIB, MB, SHB. Tính riêng nợ xấu của 10 ngân hàng trên đã chiếm 72.287 tỷ đồng, tương đương 76% tổng nợ xấu của 26 ngân hàng được khảo sát.

Trong báo cáo chiến lược tháng 2/2022, Chứng khoán Mirae Asset Việt Nam (MASVN) cho rằng đối với các ngân hàng có tỷ trọng ngân hàng bán lẻ cao như VPBank, VIB, TPBank, tỷ lệ nợ xấu sẽ sớm được phản ánh trên báo cáo tài chính.

Ngược lại, nợ xấu phát sinh từ cho vay doanh nghiệp và đầu tư trái phiếu sẽ mất nhiều thời gian hơn, phụ thuộc vào mức độ hồi phục của nền kinh tế và mức độ bị ảnh hưởng bởi dịch bệnh. Do vậy, nhóm chuyên gia cho rằng nợ xấu của các ngân hàng sẽ tăng nhẹ trong thời gian tới.

Đẩy nhanh tiến độ xử lý nợ xấu trong năm 2022

Theo bộ phận phân tích của Chứng khoán SSI, cơ quan chức năng sẽ thắt chặt hơn việc quản lý chất lượng tài sản ngân hàng, bên cạnh các biện pháp hỗ trợ nhằm đẩy nhanh tiến độ xử lý nợ xấu trong năm 2022.

Cụ thể, dự thảo sửa đổi thông tư 52/2018 về đánh giá tổ chức tín dụng và dự thảo sửa đổi nghị định 153/2020 về thị trường trái phiếu doanh nghiệp có thể thắt chặt hoạt động tín dụng. Ngoài ra, cũng có một số đề xuất nâng hệ số rủi ro đối với các khoản vay bất động sản thương mại và nhà ở giá trị cao để hạ nhiệt thị trường.

Về các biện pháp hỗ trợ xử lý nợ xấu, nghị quyết 42 sẽ hết hiệu lực vào năm 2022 nên đang có các đề xuất về việc gia hạn hoặc luật hóa nghị quyết này để hỗ trợ các tổ chức tín dụng xử lý nợ xấu tồn đọng và nợ xấu liên quan đến COVID-19.

Ngoài ra, có thể nới lỏng một số mốc thời hạn quan trọng giúp các ngân hàng có thêm thời gian thích ứng.

Ví dụ, việc lùi thời gian thắt chặt tỉ lệ vốn ngắn hạn cho vay trung dài hạn giúp các ngân hàng có thể duy trì chi phí vốn ở mức thấp và tăng khả năng tài trợ các dự án cơ sở hạ tầng quốc gia (ví dụ một số dự án BOT nối liền với cao tốc Bắc Nam). Thông tư 14 có thể được gia hạn nếu tình hình dịch bệnh trở nên trầm trọng hơn.

Phía Chứng khoán SSI cũng cho biết các quan ngại rủi ro nợ xấu và tăng trưởng lợi nhuận chậm lại trong 6 tháng đầu năm 2022 cũng đã phản ánh một phần vào giá cổ phiếu.

Uớc tính tăng trưởng lợi nhuận trước thuế 2022 trung bình của các ngân hàng là 21% so với năm trước (không bao gồm thu nhập bất thường tiềm năng từ phí bancassurance - bán bảo hiểm qua ngân hàng, thoái vốn công ty con).

Các ngân hàng tư nhân ước tính đạt tăng trưởng lợi nhuận trước thuế là 22%, cao hơn so với ngân hàng quốc doanh (+19%), do triển vọng tăng trưởng tín dụng tươi sáng hơn.

Với kết quả trên, SSI điều chỉnh đánh giá cổ phiếu ngành ngân hàng từ trung lập lên khả quan, đặc biệt cho nửa cuối năm 2022.