Công ty Chứng khoán VPBank (VPBankS) vừa có báo cáo cập nhật triển vọng ngành ngân hàng với điểm nhấn khó khăn tiếp diễn nửa đầu năm 2024 nhưng hy vọng tia sáng ở nửa cuối năm.

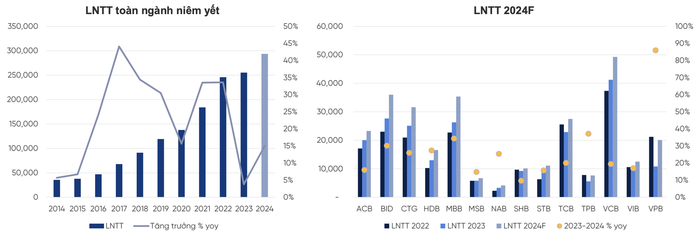

Năm 2024, VPBankS dự báo lợi nhuận trước thuế toàn ngành ngân hàng niêm yết sẽ tăng trưởng 15% so với cùng kỳ, tương đương đạt 293.650 tỷ đồng với giả định SBV không tăng lãi suất trong năm 2024 và các ngân hàng lớn đẩy được 90% room tín dụng được giao từ đầu năm.

Nhìn chung các ngân hàng lớn đều dự báo được tăng trưởng dương mạnh hơn so với mức tăng trưởng của năm trước, các ngân hàng nhỏ sẽ khó có vị thế cạnh tranh hơn và vì thế cũng không có mức tăng trưởng tốt.

Bên cạnh đó, hầu hết các ngân hàng lớn đều đã công bố kế hoạch kinh doanh trình Đại hội cổ đông xem xét phê duyệt. Trong đó trung bình các ngân hàng tư nhân lớn như ACB, HDBank, MBBank, Techcombank, VIB dự kiến lợi nhuận trước thuế 2024 tăng trưởng ở mức trung bình 14%. Các ngân hàng tư nhân nhỏ khác như LPBank, MSB, Nam A Bank, OCB, TPBank dự kiến tăng trưởng lợi nhuận trước thuế 2024 mạnh hơn ở mức 28% so với cùng kỳ.

Về kế hoạch tăng trưởng tín dụng, trung bình các ngân hàng dự kiến tăng trưởng tín dụng khoảng 16%, trong đó có một số ngân hàng lớn đặt chỉ tiêu tăng trưởng dưới mức tăng trưởng tín dụng mục tiêu của Chính phủ như ACB, LPBank, TPBank, Vietcombank. Các ngân hàng tư nhân vẫn duy trì kế hoạch tăng trưởng tín dụng cao cũng là các ngân hàng có room lớn như HDBank, MBBank, VIB, VPBank. Năm nay các ngân hàng có tiềm lực tài chính tốt đã có khả năng trả cổ tức và có kế hoạch trả cổ tức đều đặn hơn, ví dụ ACB, MBBank, HDBank, VIB, VPBank.

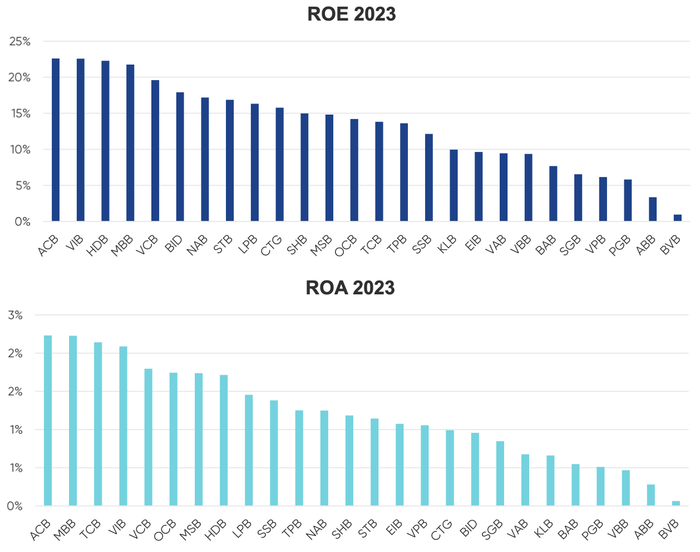

Cùng với đó, do ảnh hưởng của thị trường không hỗ trợ thì ROE toàn ngành đang có xu hướng giảm lần lượt từ 19,8% xuống 15,9% còn ROA toàn ngành đang giảm từ 1,5% xuống 1,4% từ năm trước đến năm nay.

“Năm 2024 chúng ta có thể kỳ vọng ROE và ROA tăng trở lại với mức tăng lợi nhuận cao hơn so với năm trước và mức tăng vốn sẽ chậm lại so với các năm gần đây”, VPBankS đánh giá.

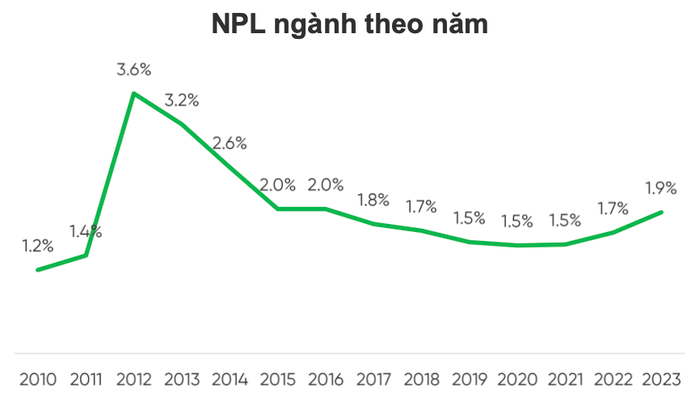

Về tình hình chất lượng tài sản, NPL tính theo năm liên tục tăng từ thời Covid đến hiện tại. Bên cạnh đó cũng nhìn lại việc thu từ xử lý nợ các ngân hàng cũng thấy có sự chậm đi ở năm 2023. VPBankS cho biết NPL toàn ngành hiện tại vẫn ở mức 1,9%, khá cao so với năm 2022 là 1,7%, tức tăng 12%, trong khi nhìn trong quá khứ chúng ta đang làm rất tốt việc giảm thiểu nợ xấu và tỷ lệ bao nợ xấu cũng đang làm rất tốt để cải thiện.

Điểm sáng là nợ xấu dù tăng cao trong 3 quý năm 2023 nhưng đã giảm mạnh trong quý 4/2023. Các ngân hàng đều có mức NPL tăng nhưng có những ngân hàng vẫn giữ được NPL thấp như Vietcombank, VietinBank, Techcombank, ACB.

Một điểm sáng nữa là nợ xấu qua từng quý đang trong đà giảm, đó có thể là tín hiệu tốt cho thấy nợ xấu có thể đã được “cầm máu”. Nhìn thêm vào cơ cấu nợ quá hạn của toàn ngành niêm yết (nhóm 2 đến 5), có thể thấy nợ nhóm 2 bắt đầu vào xu hướng giảm trong 3 quý trở lại đây là tín hiệu rất đáng mừng, đi kèm với chính sách giãn nợ của Thông tư 02 và một số điều sửa trong luật Tổ chức tín dụng mới về xử lý nợ xấu cũng sẽ là hành lang pháp lý hỗ trợ cho các ngân hàng trong việc chiến đấu với nợ xấu trong tương lai.

Song song với đó, FDI đóng góp vào GDP của Việt Nam vẫn ở mức cao hơn các nước trong khu vực và các nước có quy mô tương đương như Bangladesh. Và trong khi xu hướng FDI đóng góp vào GDP có xu hướng giảm dần trong 3 năm gần nhất thì ở Việt Nam, xu hướng ghi nhận tăng trở lại sau khi dịch bệnh Covid đi qua cho thấy sức hút của Việt Nam đối với dòng vốn nước ngoài.

Trong đó, Singapore, Nhật Bản, Hongkong, Trung Quốc và Hàn Quốc vẫn là các nước đầu tư FDI chính vào Việt Nam. Do đó VPBankS cho rằng ngân hàng nào có tập khách hàng FDI mạnh đến từ các quốc gia này sẽ được hưởng lợi vào 2024, ví dụ Vietcombank, BIDV, Vietinbank, VPBank.

Về mặt định giá, nhóm phân tích VPBankS nhận định cả P/E và P/B ngành đều chưa chạm tới mức trung bình từ 2013 nên ngành vẫn đang giao dịch ở mức khá hấp dẫn.

Trong ngắn hạn, sẽ có những biến động, rung lắc nhất định, tuy nhiên, VPBankS kỳ vọng tăng trưởng lợi nhuận và theo đó là vốn chủ sở hữu phục hồi dần trong quý cuối năm và tăng trưởng 2024 mạnh hơn trên nền thấp của 2023 thì định giá 2024 sẽ quay lại mức hấp dẫn từ 8,6 đến 9,4 lần P/E (so với P/E trung bình 12 lần) và 1,3 đến 1,6 lần P/B (so với P/B trung bình 1,8 lần).