Ngày 24/4, Công ty Cổ phần Phát triển Bất động sản Phát Đạt (mã chứng khoán: PDR) thông báo đã nhận được giấy chứng nhận đăng ký chào bán cổ phiếu ra công chúng do Ủy ban Chứng khoán Nhà nước cấp.

Theo đó, Phát Đạt sẽ chào bán 134,3 triệu cổ phiếu với giá 10.000 đồng/cổ phiếu cho cổ đông hiện hữu. Tỷ lệ thực hiện 5,5:1, tức mỗi cổ đông sở hữu 5,5 cổ phiếu sẽ được quyền mua thêm 1 cổ phiếu mới. Thời gian phân phối trong vòng 90 ngày kể từ ngày giấy chứng nhận đăng ký chào bán có hiệu lực (ngày 23/4).

Dự kiến số tiền hơn 1.343 tỷ đồng thu được từ đợt chào bán cổ phiếu sẽ được Phát Đạt sử dụng để triển khai các dự án bất động sản của công ty và công ty con, bao gồm: Dự án Đầu tư phát triển khu đô thị tại Phân khu số 2, 9 thuộc Khu đô thị du lịch sinh thái Nhơn Hội, tỉnh Bình Định (132 tỷ đồng).

Tiếp đó, Phát Đạt dự kiến chi hơn 511,2 tỷ đồng để thực hiện dự án Khu dân cư kết hợp chỉnh trang đô thị Bắc Hà Thanh.

Đối với hoạt động của công ty con, Phát Đạt dự kiến phân bổ 400 tỷ đồng cho vay Công ty Ngô Mây thực hiện triển khai dự án khu trung tâm thương mại dịch vụ khách sạn cao cấp.

Phần vốn 300 tỷ đồng còn lại, Phát Đạt cho vay đối với 2 công ty con là Thiên Long và Hòa Phú, để chi trả cho các chi phí thiết kế, thi công cọc thử, xây dựng các dự án khu nhà ở Phức hợp cao tầng Thuận An 1 và Thuận An 2 tại Bình Dương.

Trong năm vừa qua, Phát Đạt cũng đã chào bán thành công 67 triệu cổ phiếu riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp và thu về 670 tỷ đồng. Qua đó, góp phần giúp doanh nghiệp này sạch nợ trái phiếu vào thời điểm cuối năm 2023.

Về kết quả hoạt động kinh doanh, trong quý 1/2024, Phát Đạt ghi nhận doanh thu thuần đạt 162,1 tỷ đồng, giảm 15,6% so với cùng kỳ năm trước. Giá vốn hàng bán giảm mạnh 95,4% xuống còn 943,8 triệu đồng khiến lợi nhuận gộp của công ty đạt 161,2 tỷ đồng.

Trong kỳ, các chi phí của Phát Đạt đều giảm mạnh. Trong đó, chi phí tài chính giảm 31,9% xuống mức 65,5 tỷ đồng. Chi phí bán hàng cũng giảm 15,8% xuống còn 3,1 tỷ đồng. Trái lại, chi phí quản lý doanh nghiệp lại tăng lên mức 43,4 tỷ đồng, tương ứng tăng 2,2% so với cùng kỳ quý 1/2023.

Kết quả, Phát Đạt báo lãi sau thuế 52,6 tỷ đồng trong quý đầu tiên của năm 2023, tăng mạnh 134,6% so với cùng kỳ năm trước.

Tại thời điểm ngày 31/3/2024, tổng tài sản của Phát Đạt ở mức hơn 21.428 tỷ đồng, bao gồm tài sản ngắn hạn đạt 17.210 tỷ đồng, còn lại 4.218 tỷ đồng là tài sản dài hạn.

Chiếm tỷ trọng lớn nhất trong tổng tài sản là hàng tồn kho với mức 12.302 tỷ đồng, trong đó phần lớn là tồn kho tại các dự án bất động sản như The EverRich 2 - River City (3.597 tỷ đồng), Thuận An 1 và Thuận An 2 (2.423 tỷ đồng), Tropicana Bến Thành Long Hải (1.993 tỷ đồng), Phước Hải (1.526 tỷ đồng)…

Tổng số nợ của công ty là 11.797 tỷ đồng, trong đó nợ ngắn hạn chiếm 9.499 tỷ đồng và nợ dài hạn chiếm 2.297 tỷ đồng. Vốn chủ sở hữu của công ty tính đến hết quý 1/2024 đạt khoảng 9.631 tỷ đồng, tăng nhẹ 0,5% so với thời điểm cuối năm 2023.

Trong báo cáo thường niên 2023, ông Nguyễn Văn Đạt, Chủ tịch Hội đồng quản trị công ty cho biết, trong năm nay doanh nghiệp sẽ chỉ tập trung duy nhất vào mảng bất động sản. Các dự án được Phát Đạt ưu tiên phát triển sẽ tập trung vào những sản phẩm thiết thực với nhu cầu của khách hàng.

Đồng thời, Phát Đạt sẽ tập trung vào chiến lược bán hàng hiệu quả, thúc đẩy tốc độ hoạt động để tạo dòng tiền nhanh nhất. Hiện nay, công ty đang chuẩn bị đưa ra thị trường 4 đến 6 dự án lớn với những sản phẩm có tính sẵn sàng cao. Tổng giá trị doanh thu dự kiến lên đến 40.000 tỷ đồng.

Theo kế hoạch, Phát Đạt sẽ tổ chức Đại hội đồng cổ đông thường niên 2024 vào ngày 26/4 tới đây. Doanh nghiệp sẽ trình cổ đông kế hoạch kinh doanh năm 2024 với doanh thu dự kiến đạt 2.982 tỷ đồng và lợi nhuận sau thuế đạt 880 tỷ đồng.

Ngoài ra, công ty còn trình cổ đông kế hoạch phát hành thêm 14,6 triệu cổ phiếu ESOP, tương đương tối đa 2% số lượng cổ phiếu đang lưu hành tại thời điểm phát hành cho thành viên Hội đồng quản trị (không bao gồm Chủ tịch Hội đồng quản trị và các thành viên độc lập Hội đồng quản trị), Ban Cố vấn, Ban Tổng Giám đốc, các cấp quản lý và người lao động trong công ty, có thành tích đóng góp cho sự phát triển của công ty.

Giá phát hành là 12.000 đồng/cổ phiếu, trong khi thị giá niêm yết trên sàn đang là 27.050 đồng/cổ phiếu. Số cổ phần này sẽ bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày kết thúc đợt phát hành.

Song song với đó, Phát Đạt cũng dự định phát hành hơn 34 triệu cổ phiếu giá 20.000 đồng để hoán đổi khoản nợ vay 30 triệu USD tại ACA Vietnam Real Estate III LP. Phát Đạt cho biết việc hoán đổi nợ vay góp phần giảm chi phí vay, tăng vốn điều lệ công ty đồng thời thu hút cổ đông nước ngoài đồng hành cùng công ty.

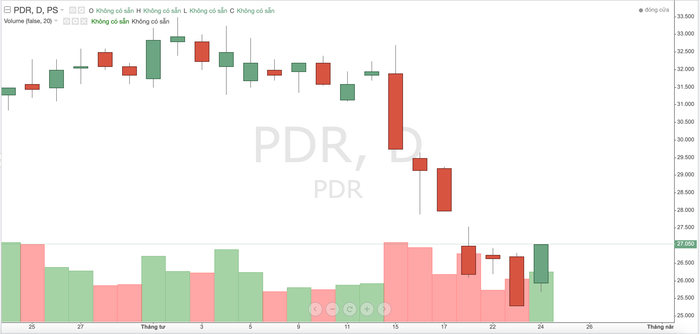

Trên thị trường chứng khoán, kết phiên giao dịch ngày 24/3, cổ phiếu PDR đóng cửa ở mức 27.050 đồng/ cổ phiếu. Theo đó, vốn hoá của doanh nghiệp bất động sản này trên thị trường đạt khoảng 19.984 tỷ đồng.