Bộ chỉ số HOSE-Index, VNX-Index cùng các chỉ số đầu tư bao gồm VNDiamond, VNFin Lead và VNFIN Select sẽ thực hiện tái cơ cấu danh mục trong thời gian tới. Ngày công bố 16/1/2023, ngày hoàn thành cơ cấu danh mục 3/2/2023, ngày chỉ số mới có hiệu lực 6/2/2023.

Trong kỳ này, các chỉ số vốn hóa và chỉ số ngành của bộ chỉ số HOSE-Index, bao gồm chỉ số VN30 và VNFIN Lead sẽ thực hiện đổi rổ với các thay đổi về thành phần. Trái lại, chỉ số VNDiamond, VNFIN Select và bộ chỉ số VNX-Index sẽ chỉ cập nhật số liệu và tính toán lại tỷ trọng danh mục.

Dựa trên số liệu chốt ngày 30/12, chứng khoán SSI đã đưa ra dự báo về danh mục các chỉ số.

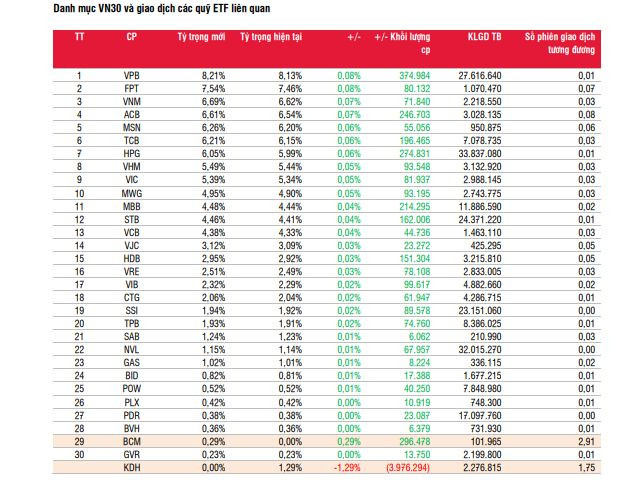

Cụ thể, BCM có thể được thêm vào chỉ số VN30 nhờ giá cổ phiếu tăng giúp giá trị vốn hóa tự do đạt mức yêu cầu là 2.500 tỷ đồng và cổ phiếu đã lọt vào nhóm 20 cổ phiếu có giá trị vốn hóa lớn nhất sàn HOSE. Cùng với đó, KDH có thể bị loại khỏi danh mục do đây là cổ phiếu có giá trị vốn hóa thấp nhất trong rổ hiện tại.

Trong các ETF trên thị trường, hiện có 4 ETF đang sử dụng chỉ số VN30 làm tham chiếu bao gồm VFM VN30, SSIAM VN30, Mirae Asset VN30, và KIM VN30 với tổng tài sản ước tính là 8.200 tỷ đồng. Do có tỷ lệ free-float (tỷ lệ tự do chuyển nhượng) thấp nên ước tính BCM chỉ có tỷ trọng 0,29% danh mục mới, tương đương khối lượng mua khoảng 300.000 cổ phiếu.

Ngược lại, ước tính KDH sẽ bị bán ra toàn bộ 1,29% tỷ trọng, tương đương khoảng 4 triệu cổ phiếu. Do đó, hầu hết các cổ phiếu còn lại sẽ được tăng nhẹ tỷ trọng.

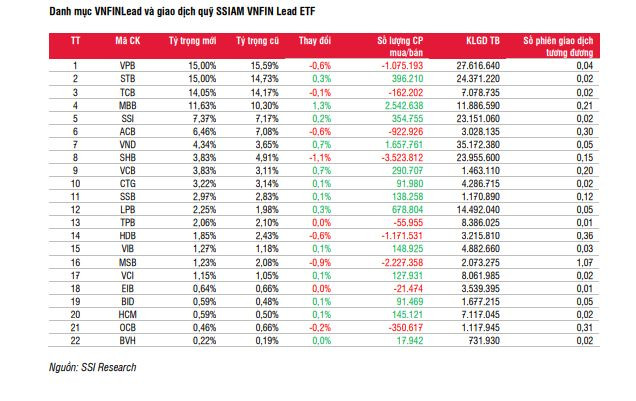

Đối với chỉ số VNFIN Lead, chứng khoán SSI ước tính chỉ số sẽ không có thay đổi về danh mục trong kỳ này, tỷ trọng trong danh mục sẽ được tính lại.

Trước đó, VNDirect cũng dự báo trong đợt xem xét định kỳ chỉ số VN30 trong năm 2023: BCM nhiều khả năng sẽ thay thế KDH, SSB sẽ thay thế PDR.

Theo ước tính, BCM với tỷ lệ tự do chuyển nhượng (freefloat) trên 3% sẽ giúp giá trị vốn hóa điều chỉnh freefloat trung bình năm 2022 lớn hơn mức 2.500 tỷ để đáp ứng yêu cầu vào chỉ số VN30 trong kỳ xem xét này.

Song song, việc BCM được đưa vào rổ VN30 thì KDH, cổ phiếu nhỏ nhất tính theo vốn hóa thị trường điều chỉnh freefloat bình quân năm 2022 (khoảng 24.468 tỷ đồng) sẽ bị loại trong đợt xem xét định kỳ lần này.

Trong quá trình xem xét này, ước tính 0,3 triệu cổ phiếu BCM có thể được mua và 3,8 triệu cổ phiếu KDH sẽ được bán ra. Các mã được mua nhiều nhất về giá trị bao gồm FPT, VPB và BCM với giá trị lần lượt là 30,4 tỷ đồng; 24,6 tỷ đồng và 23,4 tỷ đồng. Các cổ phiếu bị bán nhiều nhất về giá trị bao gồm KDH và GAS, với giá trị tương ứng 102,4 và 14,5 tỷ đồng.

Freefloat sẽ được HOSE tính toán lại với dữ liệu sở hữu được cập nhật vào ngày 31/12/2022. Nếu freefloat mới của BCM dưới 3%, mã này sẽ không đáp ứng yêu cầu về vốn hóa thị trường. Như vậy, trong kịch bản này, danh mục VN30 có thể không thay đổi và không có sự mua/bán đáng kể trong đợt xem xét định kỳ này.

Đối với đợt xem xét chỉ số nửa cuối 2023, VNDirect cũng dự báo PDR có thể bị thay thế bởi SSB trong rổ VN30.

VNDirect cho rằng, trước tác động của thị trường trái phiếu thời gian gần đây, giá cổ phiếu NVL và PDR đã bị điều chỉnh mạnh, giảm lần lượt 81% so với đầu năm và 80% so với đầu năm. Điều này khiến vốn hóa thị trường của các cổ phiếu này giảm mạnh chỉ còn 35.491 tỷ đồng và 9.738 tỷ đồng, đứng thứ 29 và 61 trên thị trường vào ngày 19/12/2022.

Do đó, ước tính vốn hóa trung bình của PDR trong đợt xem xét định kỳ nửa cuối năm 2023 sẽ không đủ lớn để nằm trong top 40 thị trường và sẽ bị loại khỏi thành phần chỉ số VN30. Việc PDR bị loại sẽ là cơ hội để SSB trở thành thành viên của cổ rổ chỉ số này. SSB là cổ phiếu có vốn hóa thị trường lớn nhất trong số các cổ phiếu đủ điều kiện nhưng chưa thuộc chỉ số VN30.