Theo báo cáo giải trình, lợi nhuận sau thuế hợp nhất của Đạm Phú Mỹ năm 2022 là hơn 5.584 tỷ đồng, tăng hơn 2.413 tỷ đồng so với năm ngoái (lợi nhuận sau thuế năm 2021 đạt hơn 3.171 tỷ đồng). Lợi nhuận sau thuế của công ty mẹ cũng đạt hơn 5.510 tỷ đồng, tăng 2.480 tỷ đồng so với năm 2021. Như vậy, lãi ròng hợp nhất và công ty mẹ của Đạm Phú Mỹ tăng lần lượt là 176% và 181%.

Giải trình về sự đột biến này, Đạm Phú Mỹ cho biết, lợi nhuận sau thuế của công ty mẹ và hợp nhất năm 2022 tăng so với cùng kỳ năm trước đến từ giá bán của mặt hàng phân bón và hoá chất năm 2022 tăng mạnh so với cùng kỳ năm trước dẫn đến lợi nhuận tăng tương ứng.

Theo báo cáo tài chính năm 2022 đã được kiểm toán của Đạm Phú Mỹ, doanh thu bán hàng và cung cấp dịch vụ tăng khoảng 51% so với năm trước, đạt gần 18.775 tỷ đồng. Giá vốn hàng hoá và cung cấp dịch vụ đạt 10.789 tỷ đồng. Lãi thuần từ hoạt động kinh doanh đạt hơn 6.586 tỷ đồng, tăng khoảng 48% so với năm 2021.

Tổng nợ vay của Đạm Phú Mỹ tại ngày 31/12/2022 là 707 tỷ đồng, chủ yếu là nợ vay dài hạn. Vốn chủ sở hữu đạt 14.039 tỷ đồng bao gồm 6.422 tỷ đồng lợi nhuận sau thuế chưa phân phối.

Việc ghi nhận lãi ròng lập đỉnh là nguyên nhân khiến Đạm Phú Mỹ mạnh tay trả cổ tức bằng cổ phiếu với tỷ lệ lên đến 40%. Với hơn 391 triệu cổ phiếu đang lưu hành, Đạm Phú Mỹ sẽ phải bỏ ra khoảng 1.564 tỷ đồng trả cổ tức vào tháng 3 này.

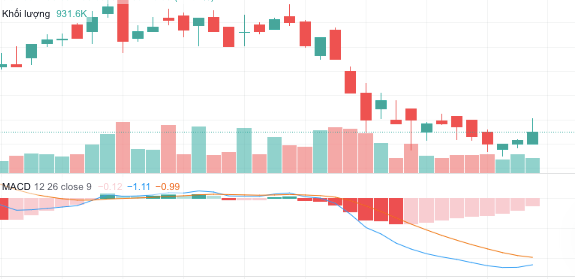

Hiện, giá cổ phiếu DPM đang ghi nhận đà tăng, giá cổ phiếu DMP chốt phiên sáng 10/3 ở mức 34.500 đồng/cổ phiếu.

Năm 2022 được coi là năm đánh dấu mức lãi ròng cao nhất trong 3 năm kể từ năm 2020 đến nay sau khi nền kinh tế chịu tác động lớn của đại dịch. Năm 2020, lãi ròng của Đạm Phú Mỹ là 702 tỷ đồng, năm 2021 là 3.172 tỷ đồng và đến năm 202 tăng đột biến lên 5.584 tỷ đồng.

Tuy nhiên, nhiều đơn vị phân tích dự báo tương lai tươi sáng này sẽ không kéo dài. Cụ thể, SSI Research cho rằng, quý 1/2023 sẽ là quý có lợi nhuận giảm mạnh nhất trong năm do giá phân Ure đã đạt đỉnh. Đơn vị phân tích này cũng không đánh giá lạc quan về kết quả các quý tiếp theo và cả năm 2023 của Đạm Phú Mỹ.

Từ đầu năm 2023, giới phân tích đã đánh giá, ngành phân bón đang phải đối diện với nhiều rủi ro khi giá hợp đồng tương lai phân Ure thế giới đang hạ nhiệt nhanh chóng sau khi đạt đỉnh vào nửa cuối tháng 4/2022. Giá ure sụt giảm cùng với sản lượng xuất khẩu "hạ nhiệt" kéo theo kết quả kinh doanh của các doanh nghiệp cũng giảm mạnh 2 quý cuối năm. Chứng khoán KIS Việt Nam cũng đánh giá quý 1/2023 sẽ là mùa thấp điểm tiêu thụ với giá bán ure nội địa trong xu hướng giảm.

Đạm Phú Mỹ không phải là công ty duy nhất trong ngành phân bón báo lãi kỷ lục. Đạm Cà Mau hay DAP-Vinachem báo lãi năm 2022 với nhiều kỷ lục mới được thiết lập. Cụ thể, Đạm Cà Mau ghi nhận lãi ròng đạt hơn 1.000 tỷ đồng; DAP-Vinachem cũng ghi nhận kỷ lục lãi ròng đạt 357 tỷ đồng, mức kỷ lục từ khi cổ phiếu doanh nghiệp này lên sàn.