Theo SSI, xu hướng chính sách sẽ là yếu tố cốt lõi tiếp tục định hướng hoạt động của ngành ngân hàng trong năm 2023, với tâm điểm vẫn là thị trường trái phiếu doanh nghiệp và bất động sản.

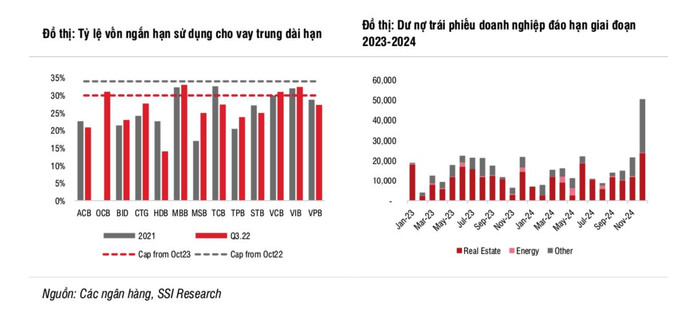

Một trong những quy định chính có thể tác động đến triển vọng lợi nhuận của ngành ngân hàng là việc thông qua dự thảo sửa đổi Nghị định 65. Với quyết tâm chính trị nhằm hỗ trợ sự ổn định của hệ thống ngân hàng, có khả năng quá trình tái cơ cấu và lành mạnh hóa thị trường trái phiếu doanh nghiệp sẽ được thực hiện theo cách thức có thể đạt được tình trạng “hạ cánh mềm”, tất nhiên với điều kiện cần những hỗ trợ hơn nữa về mặt chính sách.

Do đó, trong kịch bản cơ sở được SSI đưa ra giả định thị trường trái phiếu doanh nghiệp sẽ "hạ cánh mềm" trong năm 2023 với việc Dự thảo sửa đổi Nghị định 65 được ban hành. Điều này sẽ giúp cho cả ngân hàng và các chủ đầu tư bất động sản có thêm thời gian giải quyết vấn đề mà doanh nghiệp đang gặp phải.

Về mặt thuận lợi, SSI cho rằng, trong kịch bản cơ sở, nếu hoạt động tái cấu trúc thị trường trái phiếu doanh nghiệp được diễn ra với tốc độ thích hợp để duy trì sự ổn định của hệ thống, tình hình thanh khoản có thể không bị căng thẳng như trong giai đoạn tháng 10 và 11 năm 2022. Nhờ đó, mặt bằng lãi suất có thể sẽ không tăng mạnh trong năm 2023.

Tuy nhiên, SSI đánh giá, xu hướng chính sách sẽ là yếu tố quyết định xem cán cân nghiêng về phía tích cực hay tiêu cực. Với điều kiện có sự hỗ trợ kịp thời từ NHNN về thanh khoản, cùng với sự điều hành linh hoạt liên quan đến các tỷ lệ an toàn hoạt động và Nghị định 65 sửa đổi, tình hình thanh khoản có thể cải thiện so với 6 tháng cuối năm 2022. "Tuy nhiên, chỉ khi các đợt tăng lãi suất của Fed kết thúc thì lãi suất VND trong nước mới có thể hạ nhiệt – có thể là trong nửa cuối năm 2023. Khoảng cách giữa tăng trưởng tín dụng và huy động có khả năng thu hẹp so với năm 2022, lần lượt ở mức 12-14% và 10-12%", SSI cho biết .

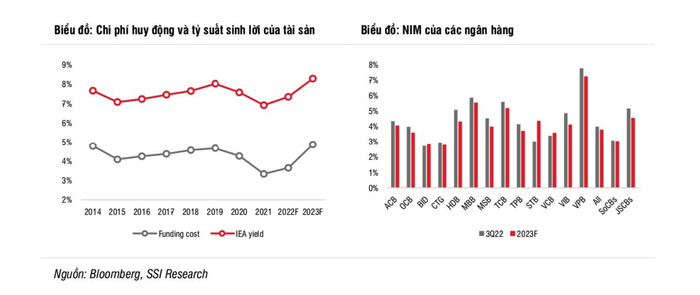

Về lợi suất sinh lời tài sản thực tế của ngành ngân hàng, SSI cho rằng, nhìn vào kỳ định giá lại các khoản cho vay và tiền gửi vào cuối tháng 9/2022, hầu hết các ngân hàng duy trì vị thế tương đối cân bằng giữa các khoản tiền gửi và cho vay tới kỳ định giá lại nằm trong quý 4 năm 2022. Tuy nhiên, với mức lãi suất cho vay hiện tại trong khoảng 14-16% đối với cho vay bán lẻ và doanh nghiệp vừa và nhỏ, việc đưa ra mức lãi suất mà người đi vay có thể chịu được (để không phát sinh nợ xấu) sẽ quan trọng hơn việc duy trì mức chênh lệch lãi suất tốt để củng cố thu nhập lãi ròng của ngân hàng.

Đểm thú vị của ngành ngân hàng 2023 chính là, với lãi suất cho vay thấp hơn so với các ngân hàng TMCP, SSI khẳng định, các NHTMNN có dư địa tốt hơn để điều chỉnh lãi suất cho vay so với các NHTMCP. Điều này sẽ giúp các ngân hàng bù đắp được khoản chi phí huy động cao hơn cũng như khả năng tiền gửi KBNN với chi phí thấp giảm đi trong năm 2023 nếu/khi đầu tư công tăng tốc.

Một điểm quan trọng khác sẽ ảnh hưởng đến biên lợi nhuận ròng năm 2023 là lợi suất sinh lời thực tế của tài sản. Mặc dù việc sửa đổi Nghị định 65 có điều khoản liên quan đến việc hoãn thanh toán gốc hoặc lãi trái phiếu, điều này vẫn có thể ảnh hưởng đến lợi tức tài sản thực tế của các ngân hàng nắm giữ trái phiếu doanh nghiệp. "Chúng tôi tin rằng NIM sẽ chịu áp lực đáng kể hơn đối với những ngân hàng có tỷ trọng trái phiếu doanh nghiệp và cho vay chủ đầu tư bất động sản ở mức cao. Việc gia tăng NIM và gia tăng các khoản lãi dự thu nếu xảy ra đồng thời sẽ là điểm cần theo dõi chặt chẽ trong năm 2023", SSI nhận định.

Biên lãi ròng (NIM) sẽ có sự phân hoá giữa các nhóm ngân hàng. Cụ thể, các ngân hàng có tỷ trọng dư nợ cao đối với trái phiếu doanh nghiệp/bất động sản (gồm TCB, VPB, TPB, MSB, OCB và HDB) được dự báo có NIM giảm 41~76 bps; nhóm ngân hàng thương mại nhà nước sẽ có NIM giảm 4 bps. SSI nhận định, Sacombank (STB) là ngân hàng duy nhất sẽ có bước nhảy vọt mạnh mẽ về NIM, với mức tăng NIM đáng kể là 134 bps.

Do đó, LNTT của một số ngân hàng sẽ tăng trưởng 10-14%, dự kiến đạt 249.000 tỷ đồng (hay 10 tỷ USD), tăng 13,7% so với cùng kỳ trong năm 2023 theo kịch bản cơ sở. Tuy nhiên, trong kịch bản thận trọng hơn, SSI cho rằng, tăng trưởng lợi nhuận có thể sẽ chỉ ở mức 10% cho năm 2023 hoặc bằng 1/3 mức tăng trưởng trung bình đạt được trong giai đoạn 2017-2021.

Trước đó, một đơn vị về xếp hạng tín nhiệm Việt Nam - Vietnam Investors Vietnam (VIS Rating) đã có đánh giá về khả năng sinh lời của ngành ngân hàng. Theo đó, các điều kiện hoạt động kinh doanh suy giảm sẽ ảnh hưởng đến khả năng sinh lời của ngành ngân hàng. Cụ thể, biên lợi nhuận ròng sẽ thu hẹp do tác động từ những đợt tăng lãi suất chính sách. Các ngân hàng thương nhỏ có mạng lưới tiền gửi khiêm tốn và thanh khoản eo hẹp sẽ là các ngân hàng chịu tác động rõ nét nhất về yếu tố này.