Nhìn lại năm 2023, VN-Index đã có một năm biến động đầy tích cực khi chỉ số đã trải qua đủ các giai đoạn biến động và đưa nhà đầu tư qua đủ các cung bậc cảm xúc. Từ giai đoạn tích lũy khiến tâm lý nhà đầu tư trở nên hoài nghi ở nửa đầu năm 2023 sang tâm lý đầy sự lạc quan khi chỉ số liên tục bứt phá trong giai đoạn quý 3/2023.

Tuy nhiên, nhịp điều chỉnh mạnh trong nửa cuối tháng 9/2023 đến hết tháng 10/2023 đã khiến nhà đầu tư trở nên hoảng loạn sau khi chỉ số có mức chiết khấu mạnh.

Nhưng giờ đây, “sau cơn mưa trời lại sáng”, VN-Index một lần nữa đang bước vào quá trình tạo đáy, làm tiền đề cho sự bứt phá trong giai đoạn tiếp theo ở năm 2024, thời điểm mà thị trường kỳ vọng sẽ có thêm sự hỗ trợ về mặt vĩ mô trong nước.

NĂM 2024: CHỨNG KHOÁN VẪN LÀ KÊNH ĐẦU TƯ HẤP DẪN

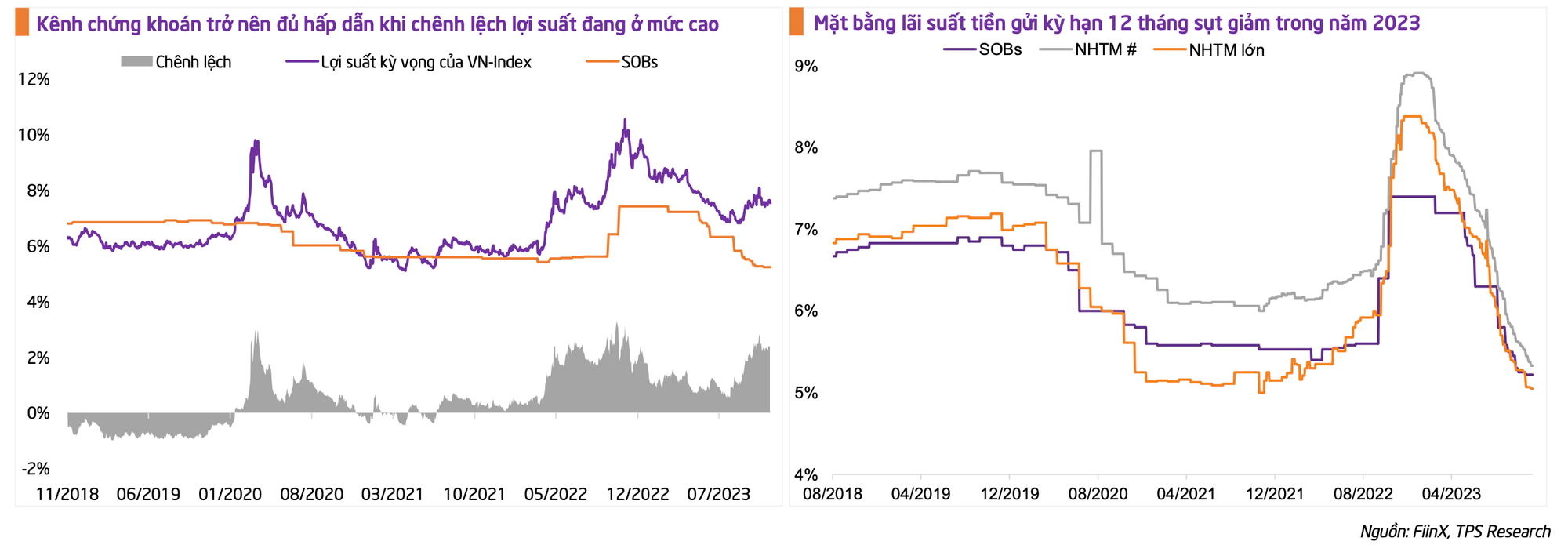

Trong Báo cáo chiến lược năm 2024, Công ty Cổ phần Chứng khoán Tiên Phong (TPS) đánh giá kênh đầu tư chứng khoán vẫn duy trì được sự hấp dẫn trong thời gian qua bởi nhịp điều chỉnh mạnh trong tháng 9 - 10/2023 đưa định giá VN-Index theo P/E từ mức cao 14,87 lần về mức 13,29 lần ở thời điểm cuối tháng 11. Qua đó, tỷ suất E/P (lợi nhuận trên giá) của thị trường trung bình rơi vào khoảng 7,4% - 8,1% (chưa bao gồm tỷ suất cổ tức).

Song song với đó, nỗ lực hạ nhiệt lãi suất của Ngân hàng Nhà nước vẫn đang có những tác động tích cực khi lãi suất tiền gửi kỳ hạn 12 tháng tại nhóm ngân hàng quốc doanh giảm về mức 5,22% so với mức đỉnh 7,4%.

Với những yếu tố trên, chênh lệch giữa E/P và lãi suất tiền gửi kỳ hạn một năm tại nhóm ngân hàng quốc doanh tại ngày 30/11 nâng lên quanh 2,3 điểm phần trăm. Đây là mức cao tương tự giai đoạn tháng 9/11/2022, thời điểm thị trường có sức hấp dẫn lớn đủ để thu hút dòng tiền mua vào quyết liệt, qua đó giúp VN-Index thành công tạo đáy cũng như chấm dứt thời kỳ giảm giá và mở ra giai đoạn tăng kéo dài trong năm 2023.

Nguồn: Chứng khoán Tiên Phong (TPS)

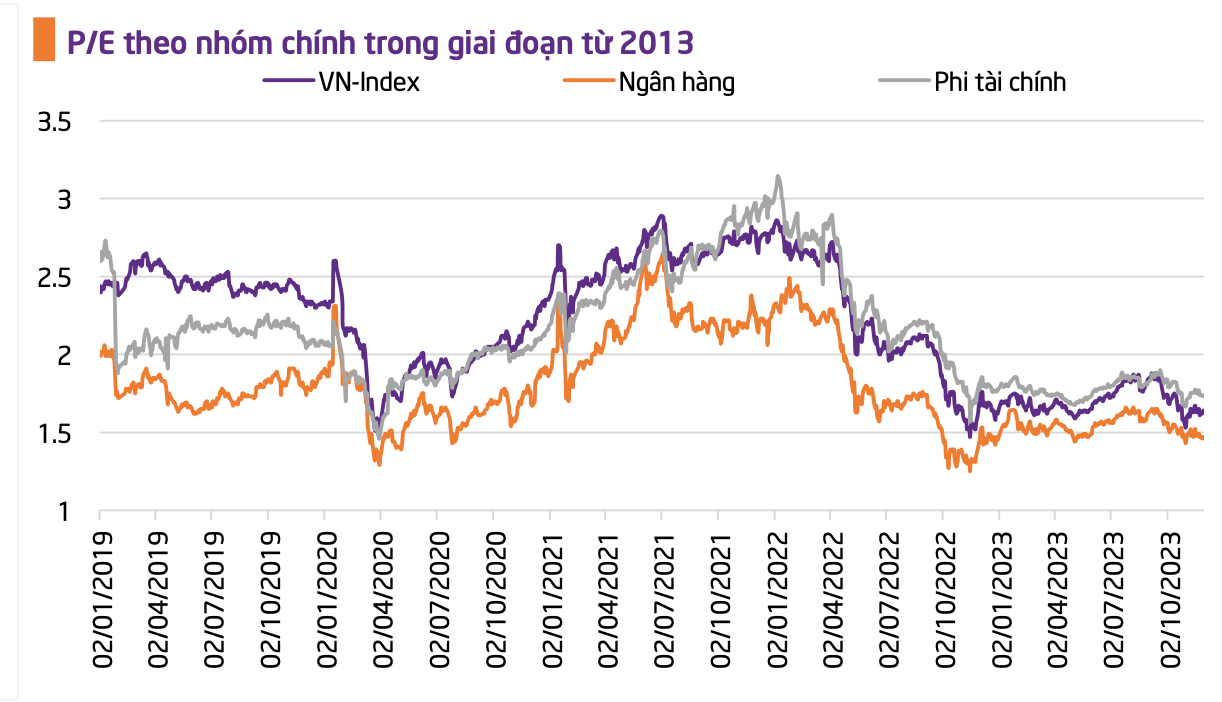

Ở một góc nhìn khác, nhịp điều chỉnh ở tháng 9 và 10 đưa định giá VN-Index theo P/E lùi về -1 độ lệch chuẩn so với mức trung bình 10 năm gần nhất. Nhìn về quá khứ, mức định giá hiện tại là hoàn toàn hấp dẫn đối với vị thế giải ngân dài hạn khi chỉ số thường phải trải qua giai đoạn tích lũy tại đây trước khi bùng nổ để bước vào pha tăng kéo dài.

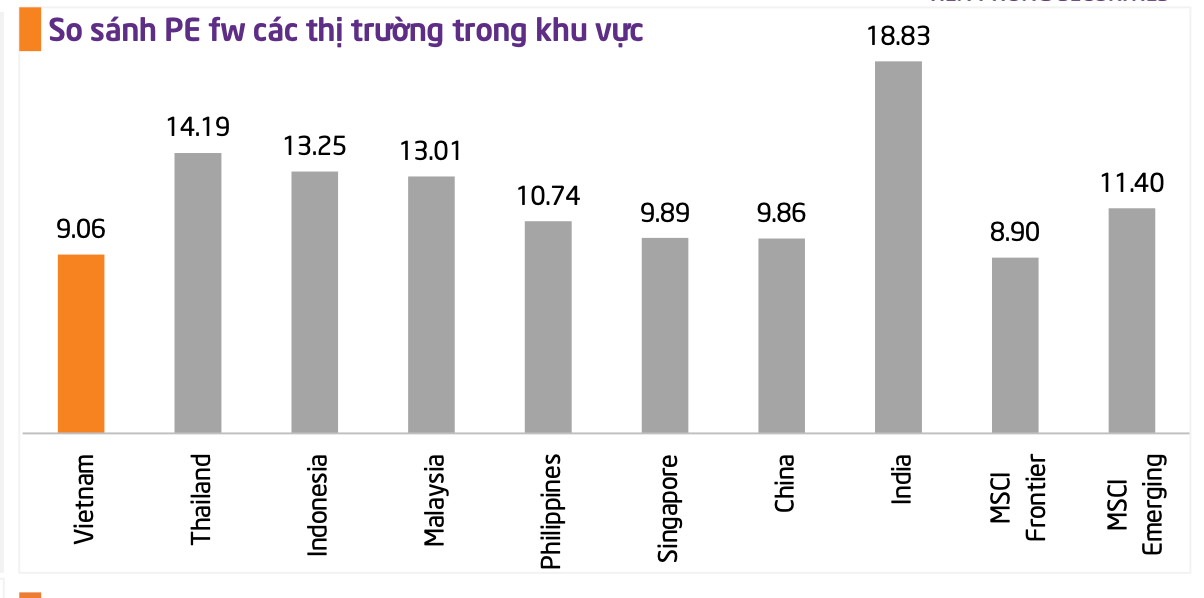

So với các quốc gia trong khu vực, VN-Index đang có mức P/E dự tính khá thấp, khoảng 9,1 lần. Điều này có ý nghĩa tích cực với việc thu hút dòng vốn ngoại. Vì nhà đầu tư ngoại thường lựa chọn ở những thị trường rẻ hơn để đầu tư, nhất là trong bối cảnh Việt Nam vẫn đang đặt mục tiêu nâng hạng từ cận biên lên mới nổi trong những năm tới đây.

Hơn thế nữa, việc Việt Nam nâng tầm quan hệ đối tác chiến lược toàn diện với Mỹ và Nhật Bản sẽ giúp kinh tế khởi sắc hơn. Cùng với đó, với kỳ vọng lợi nhuận của các doanh nghiệp sẽ tiếp tục phục hồi sau khi tạo đáy vào quý 4/2022 và tăng tốc vào 2024 thì với mức định giá này, thị trường chứng khoán Việt Nam sẽ có lợi thế thu hút dòng vốn ngoại.

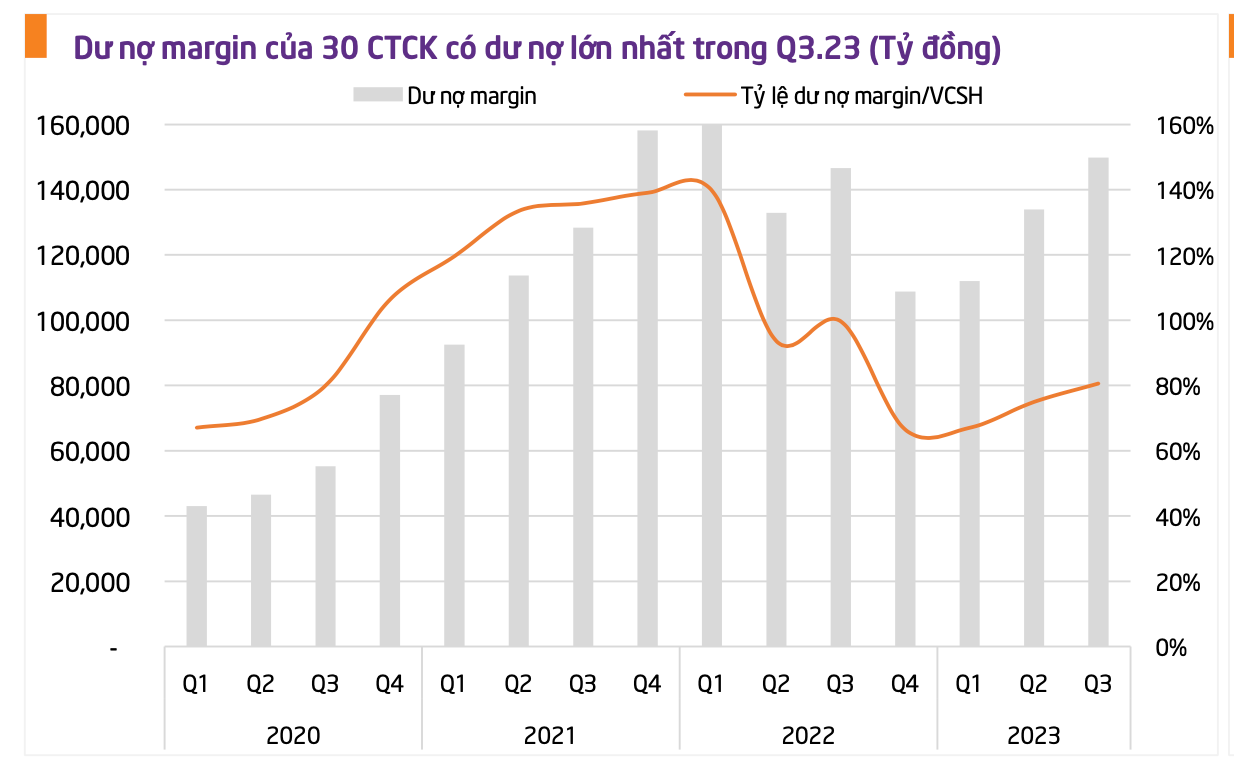

Cũng theo TPS dự báo, yếu tố margin sẽ là chìa khóa cho giai đoạn tăng tốc trong năm 2024. Việc thanh khoản thị trường bùng nổ trong quý 3/2023 có sự đóng góp không nhỏ của dòng tiền cho vay. Tính đến cuối tháng 9, tổng nợ vay của 30 công ty chứng khoán có dư nợ cao nhất (chiếm 96,2% tổng dư nợ toàn thị trường) đạt 149.861 nghìn tỷ đồng, tăng mạnh 11,9% những vẫn thấp hơn so với mức đỉnh ở quý 1/2022.

Cùng với đó, tỷ lệ dư nợ cho vay margin trên vốn chủ sở hữu của nhóm các công ty này đạt 81%, thấp hơn so với mức đỉnh 140% và thấp hơn mức an toàn được quy định. Kết quả này cho thấy trạng thái thị trường vẫn an toàn và các công ty chứng khoán vẫn còn dư địa để cho vay margin trong thời gian tới, điều này sẽ hỗ trợ cho đà tăng thị trường chứng khoán tăng trong năm 2024.

Một điểm tích cực nữa cũng đang diễn ra là việc lãi suất huy động liên tục suy giảm trong thời gian qua đang hỗ trợ cho xu hướng dịch chuyển của dòng vốn sang thị trường chứng khoán (nơi có tỷ suất lợi nhuận theo E/P cao hơn). Cụ thể, lượng tiền gửi của khách hàng tại nhóm 30 công ty chứng khoán đạt 72.846 tỷ đồng, tăng 13,2% so với quý trước và 18,9% so với cùng kỳ.

KỊCH BẢN CHO VN-INDEX NĂM 2024

Trong báo cáo chiến lược này, các chuyên gia của TPS đã đưa ra 3 kịch bản dự báo xu hướng VN-Index trong năm 2024.

Với kịch bản tích cực, TPS kỳ vọng VN-Index sẽ giữ vững được sự vận động theo lý thuyết Elliott wave và thành công vượt cản 1.250 điểm để kéo dài mẫu hình 5 sóng tăng hướng tới mục tiêu xa hơn quanh mức 1.400 điểm và hoàn thành sóng tăng lớn 1 tại đây.

Với kịch bản trung lập, nhóm phân tích TPS cho rằng thị trường đã thành công tạo đáy dài hạn ở năm 2023 và kịch bản của chỉ số trong năm 2024 sẽ khó giảm sâu về mức đáy này. Tuy nhiên, thị trường trong kịch bản này sẽ thiếu đi các chất xúc tác về mặt vĩ mô cũng như tốc độ phục hồi của các doanh nghiệp niêm yết chưa đặt đúng kỳ vọng.

Trong bối cảnh đó, thị trường sẽ chuyển qua xu hướng tích lũy trung hạn dạng sideway up hoặc flat patter. Điểm cần chú ý là kịch bản này chỉ diễn ra khi chỉ số chưa thể vượt được ngưỡng cản 1.020 điểm và giữ được mức đáy tháng 11/2023 (quanh mức 1.120 điểm). Kịch bản này sẽ khá giống với giai đoạn tháng 3-12/2019.

Với kịch bản tiêu cực, thị trường sẽ có nhịp giảm sâu và phá vỡ đi vùng hỗ trợ quanh mức tâm lý 1.000 điểm. Khi đó, chỉ số sẽ có khả năng tiếp tục lao dốc trước khi lực cầu thật sự trở lại đầy quyết liệt tại vùng đáy tháng 12/2022.

Ở kịch bản này, các chuyên gia của TPS kỳ vọng lực cầu bắt đáy sẽ một lần nữa giúp chỉ số thành công tạo đáy 2 quanh mức 900 điểm để hình thành mẫu hình đảo chiều 2 đáy (Double Bottom) trước khi phục hồi trở lại.