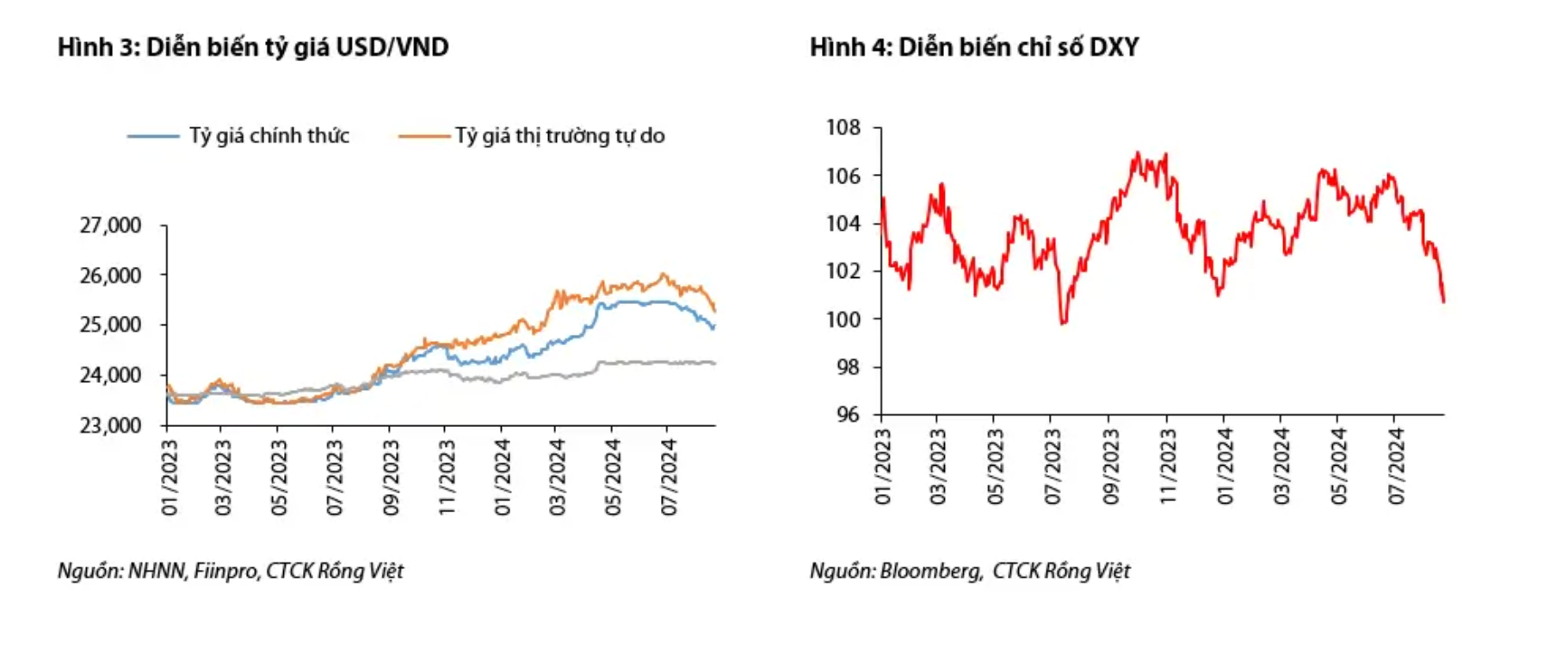

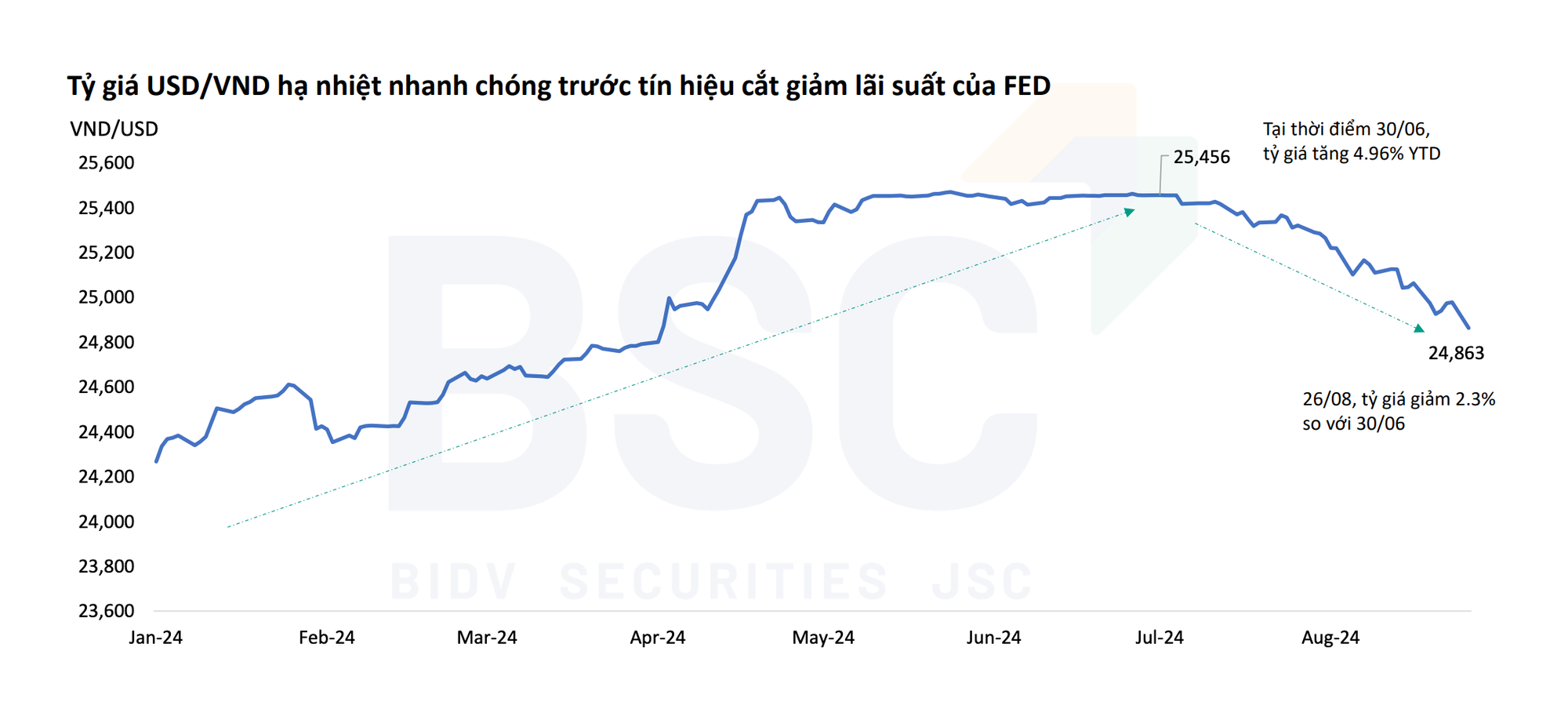

Trong nửa đầu năm 2024, tỷ giá là vấn đề thách thức với các ngân hàng trung ương trên thế giới. Tại thời điểm 30/6, tỷ giá USD/VND ở Việt Nam ghi nhận tăng gần 5% so với đầu năm buộc Ngân hàng Nhà nước phải triển khai một số giải pháp để ổn định tỷ giá như hút tín phiếu, bán ngoại tệ, ổn định thị trường vàng…

Dù vậy, từ cuối tháng 7/2024, tỷ giá có xu hướng giảm dần khi đồng USD suy yếu. Thêm vào đó, thông điệp rõ ràng hơn của Chủ tịch Fed việc hạ lãi suất vào tháng 9 tới đây đã giúp chỉ số DXY tiếp tục suy giảm. Tính đến 26/8, tỷ giá giảm 2,3% so với 30/6 và ghi nhận trong phiên 28/8, tỷ giá thậm chí còn thủng mốc 25.000 VND/USD.

DOANH NGHIỆP “NGẤM ĐÒN” TỶ GIÁ

Theo thống kê từ Chứng khoán BSC, trên thị trường chứng khoán, nhiều doanh nghiệp vay nợ bằng USD lớn ghi nhận các khoản lỗ tỷ giá nặng trong nửa đầu năm 2024.

Cụ thể, Novaland với khoản vay USD tương đương 17.927 tỷ đồng lỗ tỷ giá trong nửa đầu năm lên tới 834 tỷ đồng; HVN vay USD quy đổi ra 6.117 tỷ đồng lỗ tỷ giá lên tới 1.224 tỷ đồng; BCG lỗ 129 tỷ đồng; POW vay 8.002 tỷ đồng lỗ 178 tỷ đồng; MWG vay 6.132 tỷ đồng lỗ 146 tỷ đồng; PC1 vay 3.862 tỷ đồng lỗ 112 tỷ đồng; HPG vay 747 tỷ đồng lỗ 229 tỷ đồng...

Ngược lại, FPT ghi nhận khoản lãi chênh lệch tỷ giá 141 tỷ đồng; PVS lãi 136 tỷ đồng; DCM lãi 49 tỷ đồng; HSG lãi 231 tỷ đồng; NKG lãi 73 tỷ đồng; VCS lãi 43 tỷ đồng...

Các chuyên gia của BSC nhận định với việc áp lực tỷ giá dự báo hạ nhiệt khi Fed tiến hành cắt giảm lãi suất, tăng trưởng lợi nhuận nửa cuối năm sẽ được tiếp tục được hỗ trợ chủ yếu từ chi phí lãi vay giảm, giảm lỗ tỷ giá, tiết giảm chi phí bán hàng và quản lý doanh nghiệp, đi kèm theo đó là mức nền thấp của quý 3/2023. Do đó, rủi ro về dự báo tăng trưởng lợi nhuận thấp hơn kỳ vọng thị trường như giai đoạn quý 3/2023 sẽ được giảm thiểu.

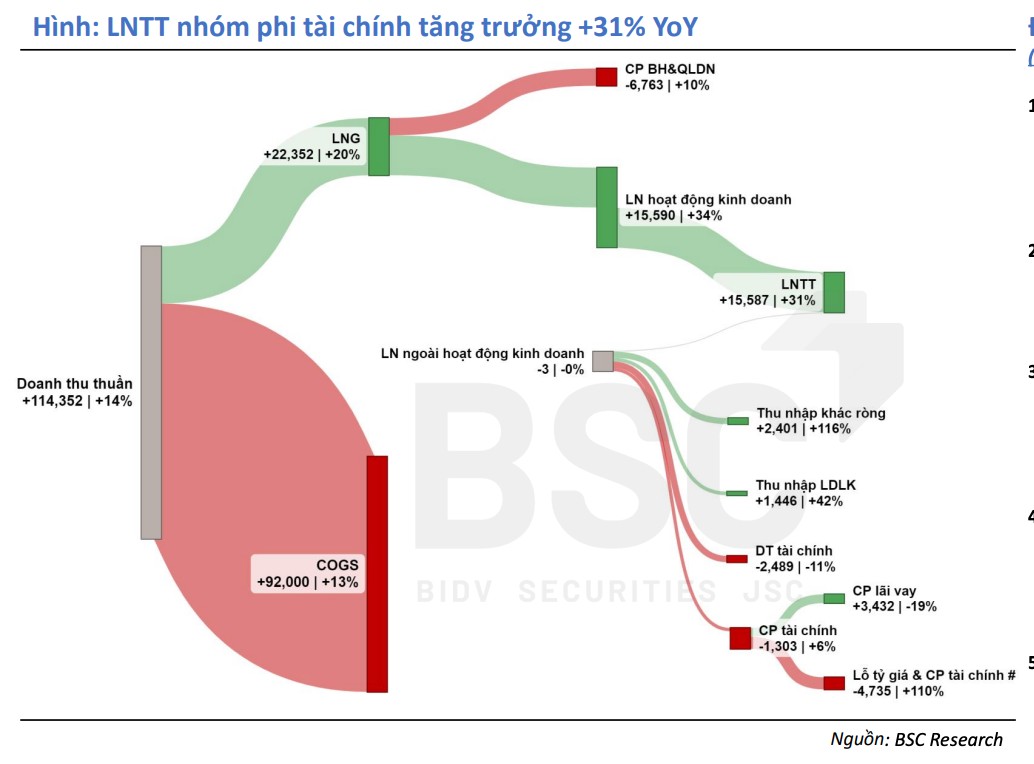

Trước đó, công ty chứng khoán này cho biết trong nửa đầu năm doanh thu nhóm phi tài chính cải thiện rõ rệt với doanh thu thuần tăng 14% so với cùng kỳ, chủ yếu đến từ yếu tố sản lượng bán hàng phục hồi tốt, chú trọng một số ngành như hàng không và dịch vụ công nghiệp, bán lẻ , thép.

Biên lợi nhuận tăng 20% chủ yếu do giá nguyên vật liệu đầu vào giảm giúp giảm giá thành hàng tồn kho, và giá bán cải thiện ở các ngành thép , bán lẻ, phân bón – hóa chất, viễn thông.

Chi phí lãi vay giảm mạnh tuy nhiên bù trừ với phần lỗ tỷ giá và chi phí tài chính khác. BSC cho rằng yếu tố chi phí lãi vay giảm sẽ tiếp tục là động lực hỗ trợ cho tăng trưởng kết quả kinh doanh trong quý 3 và quý 4/2024, với bối cảnh chi phí lỗ tỷ giá sẽ suy giảm trong điều kiện tỷ giá hạ nhiệt.

Thu nhập liên doanh liên kết và Thu nhập khác cũng đóng góp khoảng 24,6% vào tổng lợi nhuận trước thuế nhóm ngành phi tài chính. Trong đó, thu nhập khác chủ yếu là lợi nhuận đột biến (one-off) đến từ thanh lý tài sản và xóa nợ vay (MVN, HBC, VST).

"Với tổng lợi nhuận trước thuế quý 2/2024 nhóm phi tài chính ghi nhận mức tăng 31%, cho thấy dấu hiệu phục hồi kinh tế rõ nét hơn. Các yếu tố liên quan đến sản lượng, chi phí lãi vay tiết giảm hay tỷ giá hạ nhiệt cũng sẽ là yếu tố thúc đẩy tăng trưởng lợi nhuận quý 3 và quý 4/2024", BSC kỳ vọng.

Liên quan đến tỷ giá, việc USD rớt về dưới 25.000 VND/USD nằm ngoài dự báo của các công ty chứng khoán. VNDirect mới đây kỳ vọng từ nay tới cuối năm, tỷ giá mới có thể về vùng giá này.

Trong khi đó, Chứng khoán Rồng Việt (VDSC) cho rằng tỷ giá USD/VND đã giảm nhanh hơn so với kỳ vọng của VDSC nhờ diễn biến suy yếu của đồng USD. Áp lực về nhu cầu USD tăng trở lại trong cuối quý 3 và đầu quý 4 cũng sẽ không gây áp lực đến triển vọng tỷ giá. Mặc dù vậy, đội ngũ phân tích VDSC dự báo tỷ giá USD/VND cuối năm 2024 có thể dao động quanh mức 25.000 VND/USD, tăng khoảng 3% so với cuối năm ngoái.

TỶ GIÁ LÀ CÂU CHUYỆN HAI CHIỀU VỚI ĐẦU TƯ CHỨNG KHOÁN

Áp lực tỷ giá cùng sự dịch chuyển dòng vốn về nơi có mức độ sinh lời tốt hơn khiến khối ngoại bán ròng “điên đảo” trên thị trường chứng khoán Việt Nam trong nửa đầu năm nay.

Thống kê trên sàn HOSE, nhà đầu tư nước ngoài xả ròng liên tục trong một năm qua, duy nhất tháng 1/2024 mua vào. Tổng quy mô bán ròng của khối ngoại trên HOSE từ đầu năm đến cuối tháng 8/2024 là hơn 53.000 tỷ đồng, tương đương hơn 2 tỷ USD.

Tuy nhiên, hơn một tháng gần đây, tỷ giá liên tục giảm khi đồng bạc xanh suy yếu. Giá bán USD trên thị trường ngân hàng lần đầu sau 5 tháng đã thủng mức 25.000 VND/USD.

Tuy nhiên, ông Nguyễn Thế Minh, Giám đốc phân tích Công ty Chứng khoán Yuanta cho rằng, đà lao dốc của tỷ giá gần đây có thể chưa kéo dòng vốn khối ngoại trở lại ngay lập tức. Ông Minh nhận xét, tỷ giá giảm dường như là một yếu tố tích cực, nhưng khi hạ quá nhanh thì không hẳn là điều tốt cho thị trường chứng khoán.

Thực tế, tỷ giá là câu chuyện hai chiều với đầu tư chứng khoán. Tỷ giá tăng gây sức ép lên những nhà đầu tư nước ngoài đang sở hữu danh mục trên thị trường. Bởi lợi nhuận hay việc hiện thực hóa kết quả đầu tư chuyển sang USD sẽ bị thu hẹp khi cộng thêm mức tăng của tỷ giá. Khi tỷ giá hạ nhiệt, áp lực này giảm bớt.

Tuy nhiên, tỷ giá ngoại hối giảm không hẳn là hoàn toàn lợi thế. Những quỹ ngoại đang có tỷ trọng tiền mặt cao sẽ gặp khó khăn trong chọn điểm vào thị trường, bởi giá trị đầu tư giảm khi quy đổi theo tiền VND.

Với khối ngoại, lúc này họ cầm tiền mặt nhiều hơn cổ phiếu sau một chuỗi thời gian rút ròng liên tục. Ở vị thế cầm USD, tỷ giá càng giảm nhanh, việc chọn thời điểm tham gia thị trường càng khó khi giá trị quy đổi sang VND giảm. Chưa kể, đồng USD tăng giá trở lại trong tương lai thì việc tham gia thị trường lúc này sẽ chịu "lỗ kép".

Theo chuyên gia này, sức mạnh của đồng USD sẽ khó trở lại mức cao khi Fed tiến gần tới quyết định giảm lãi suất vào tháng 9. Điều này cũng giúp chênh lệch lãi suất VND và USD thu hẹp, giảm bớt áp lực lên tỷ giá.

Ở chiều ngược lại, khả năng giá bán USD giảm sâu cũng khó xảy ra, khi sản xuất khởi sắc hơn trong nửa cuối năm thúc đẩy nhu cầu ngoại tệ nhập khẩu. Ngân hàng Nhà nước cũng có thể tận dụng đà giảm để mua thêm ngoại tệ, bù đắp cho phần đã bán ra để hỗ trợ thị trường vừa qua.

Dựa vào những phân tích trên, vị chuyên gia này dự báo, tỷ giá có thể ổn định hơn từ cuối quý 3 và 4 năm nay, tức là biên độ dao động sẽ không lớn như 6 tháng vừa qua.