Sau thời gian dài chịu ảnh hưởng từ điều kiện thời tiết khô hạn, các doanh nghiệp thủy điện đã chứng kiến sự hồi phục về lợi nhuận trong quý 3/2024. Với lượng mưa tăng trở lại, sản lượng điện từ các nhà máy thủy điện được cải thiện đáng kể, giúp các doanh nghiệp trong lĩnh vực này bứt phá mạnh mẽ trong kết quả kinh doanh.

THUỶ ĐIỆN THOÁT CẢNH “KHÔ HẠN” LỢI NHUẬN

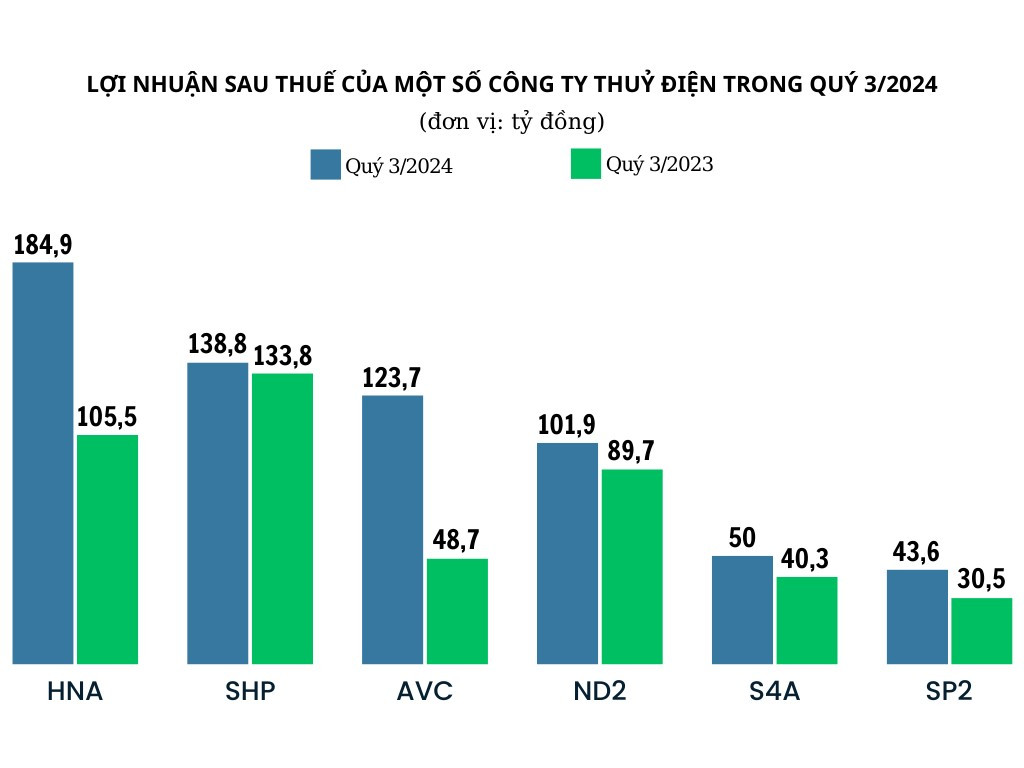

Trong quý 3/2024, Công ty Cổ phần Thuỷ điện A Vương (mã chứng khoán: AVC) đã đạt được mức doanh thu ấn tượng, gấp đôi so với cùng kỳ năm ngoái, với 243,8 tỷ đồng. Sau khi khấu trừ giá vốn, lợi nhuận gộp của công ty đã lên tới 160,6 tỷ đồng, ghi nhận mức tăng gần 3 lần so với quý 3/2023.

Dù doanh thu tài chính trong quý này sụt giảm mạnh tới 94,5%, chỉ đạt hơn 525,8 triệu đồng, do sự giảm sút của lãi tiền gửi và cổ tức, song kết quả tổng thể của công ty vẫn không bị ảnh hưởng quá nhiều.

Theo đó, Thuỷ điện A Vương báo lãi sau thuế hơn 123,7 tỷ đồng trong quý 3/2024, tăng gấp 2,5 lần so với cùng kỳ năm trước. Theo giải thích từ phía doanh nghiệp, điều kiện thời tiết trong quý này thuận lợi hơn đáng kể, với lượng nước đổ về hồ ổn định, tạo điều kiện cho việc sản xuất điện gia tăng và đẩy mạnh doanh thu cùng lợi nhuận.

Tuy nhiên, bức tranh kinh doanh tổng thể của Thuỷ điện A Vương trong 9 tháng đầu năm 2024 vẫn chưa hoàn toàn sáng sủa. Mặc dù quý 3 đạt kết quả tích cực, nhưng hai quý đầu năm lại khá ảm đạm, kéo theo tổng doanh thu trong 9 tháng chỉ đạt 477,1 tỷ đồng, giảm 4,4% so với cùng kỳ năm ngoái. Lợi nhuận sau thuế cũng giảm 39,3%, còn lại 170,6 tỷ đồng.

Dù vậy, kết quả này đã giúp công ty hoàn thành hơn 99% mục tiêu doanh thu và vượt gần 81% kế hoạch lợi nhuận năm 2024 mà Đại hội đồng cổ đông đã đề ra.

Một trong những doanh nghiệp thủy điện khác là Công ty Cổ phần Thuỷ điện Sê San 4A (mã chứng khoán: S4A) cũng ghi nhận kết quả kinh doanh tích cực trong quý 3/2024.

Cụ thể, doanh thu thuần của Sê San 4A trong quý này đạt 86,9 tỷ đồng, tăng nhẹ 7% so với cùng kỳ. Sau khi trừ đi giá vốn, lãi gộp đạt 57 tỷ đồng, tương ứng mức tăng 8,5%.

Điểm nổi bật trong hoạt động kinh doanh của công ty đến từ doanh thu tài chính tăng mạnh, gấp gần 20 lần, đạt 3,8 tỷ đồng, chủ yếu nhờ vào lãi chênh lệch tỷ giá, chiếm 3,2 tỷ đồng, trong khi cùng kỳ năm trước không có khoản mục này. Lãi tiền gửi cũng tăng hơn 3 lần, lên tới 582,8 triệu đồng, tạo động lực lớn cho sự gia tăng lợi nhuận.

Thêm vào đó, chi phí tài chính của Thuỷ điện Sê San 4A giảm hơn một nửa, còn 3,7 tỷ đồng, trong khi các khoản chi phí khác không có nhiều biến động. Kết quả, công ty đạt lợi nhuận sau thuế 50 tỷ đồng trong quý 3/2024, tăng 24% so với quý cùng kỳ năm trước.

Tuy nhiên, tính chung 9 tháng đầu năm 2024, tình hình tài chính của công ty vẫn chưa hoàn toàn khả quan, với tổng doanh thu thuần chỉ đạt 169,3 tỷ đồng, giảm 9% so với cùng kỳ, trong khi lợi nhuận ròng giảm sâu 24,7%, chỉ còn 60,9 tỷ đồng.

Không nằm ngoài xu hướng tăng trưởng của ngành thủy điện, Công ty Cổ phần Thuỷ điện Hủa Na (mã chứng khoán: HNA) đã công bố báo cáo tài chính quý 3/2024 với mức doanh thu thuần đạt 323,6 tỷ đồng, tăng 37,2% so với cùng kỳ năm trước do sản lượng điện trong quý này của công ty đạt 265,6 triệu kWh, cao hơn nhiều so với quý trước, chủ yếu nhờ lưu lượng nước về hồ bình quân ổn định.

Đồng thời, doanh thu từ hoạt động tài chính của Hủa Na cũng tăng mạnh, gấp 2,5 lần, đạt 3,6 tỷ đồng, phần lớn đến từ lãi chênh lệch tỷ giá. Nhờ đó, công ty báo lãi sau thuế 184,9 tỷ đồng, tăng đáng kể so với mức lãi 105,5 tỷ đồng cùng kỳ năm ngoái.

Công ty Cổ phần Thủy điện Sử Pán 2 (mã chứng khoán: SP2) cũng đạt được kết quả kinh doanh khởi sắc trong quý 3/2024 với doanh thu thuần tăng 43% lên 79,6 tỷ đồng. Lợi nhuận gộp của công ty theo đó tăng lên 52,9 tỷ đồng, tăng 28,7% so với cùng kỳ năm ngoái.

Khấu trừ chi phí, lợi nhuận sau thuế quý 3/2024 của công ty đạt 43,6 tỷ đồng, tăng 42,8%, nhờ vào tình hình thủy văn thuận lợi và máy móc vận hành ổn định hơn. Tính chung 9 tháng đầu năm 2024, Thủy điện Sử Pán 2 ghi nhận doanh thu thuần 145,8 tỷ đồng và lãi sau thuế 50,1 tỷ đồng, lần lượt tăng 20,1% và 95,5% so với cùng kỳ năm trước.

Công ty Cổ phần Đầu tư và Phát triển điện Miền Bắc 2 (NEDI2 – mã chứng khoán: ND2) cũng công bố báo cáo tài chính quý 3/2024 với mức doanh thu thuần đạt 151,9 tỷ đồng, tăng 4,5% so với cùng kỳ năm trước. Nhờ giá vốn chỉ tăng nhẹ 2,3%, lên 29,2 tỷ đồng, lợi nhuận gộp của công ty đã tăng 5%, đạt 122,6 tỷ đồng.

Chi phí tài chính của ND2 trong kỳ này giảm hơn 32%, chỉ còn 12,5 tỷ đồng, và chi phí quản lý doanh nghiệp giảm 17,8%, còn 3,1 tỷ đồng. Kết quả, lợi nhuận sau thuế của NEDI2 đạt gần 102 tỷ đồng, tăng 13,7% so với cùng kỳ.

Theo giải trình của doanh nghiệp, quý 3/2024 có lượng mưa tốt hơn, giúp sản lượng điện tăng 37 triệu kWh, góp phần đáng kể vào doanh thu bán điện tăng 4%, đạt 152 tỷ đồng – mức cao nhất trong 4 quý gần đây của công ty.

LA NINA - CÚ HÍCH CHO CỔ PHIẾU NGÀNH ĐIỆN "BỪNG SÁNG"

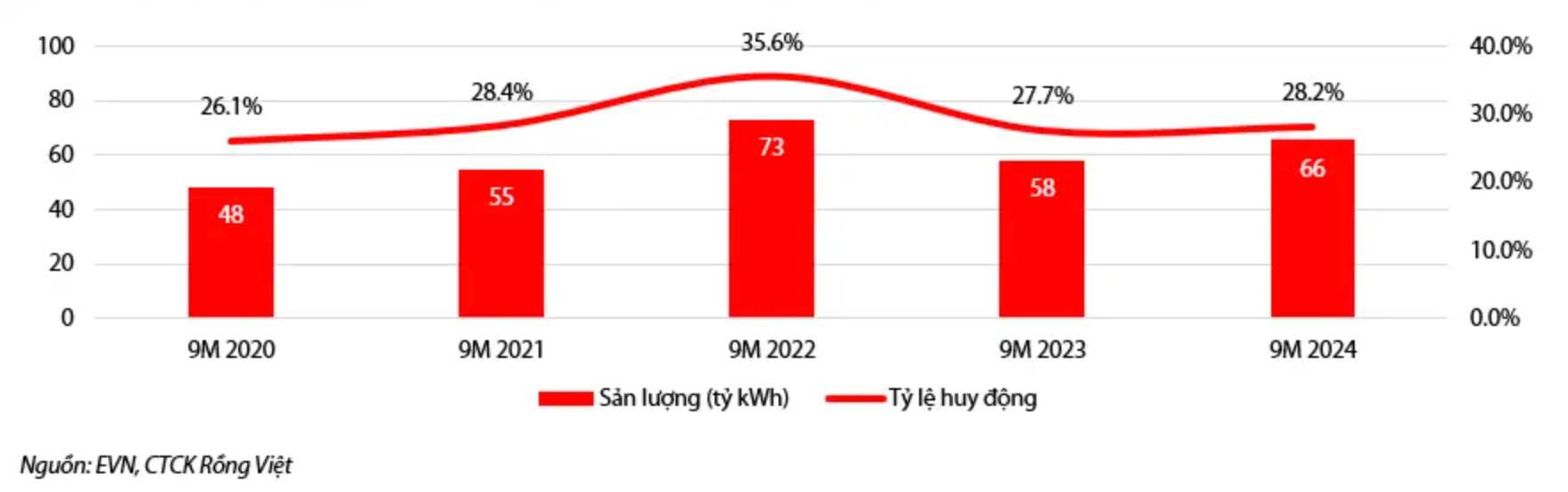

Theo số liệu từ Công ty Chứng khoán Rồng Việt (VDSC), trong 9 tháng đầu năm 2024, sản lượng thủy điện toàn hệ thống đã tăng trưởng 13% lên 66 tỷ kWh và tỷ lệ huy động từ nguồn thủy điện bắt đầu cao hơn so với 9 tháng năm 2023 do chu kỳ El Nino đã đi qua, trái ngược với diễn biến trong nửa đầu năm 2024.

Theo quan điểm của VDSC, sản lượng các công ty thủy điện sẽ cải thiện từ nửa cuối năm 2024, và tăng trưởng tốt trong năm 2025 nhờ chu kỳ thủy văn thuận lợi và chi phí sản xuất thấp hơn các loại hình phát điện khác.

Cụ thể, chi phí sản xuất điện/kWh các công ty thủy điện đa phần nằm ở mức 400 – 600 đồng/kWh, thấp hơn nhiều so với mức bình quân 1.100 – 1.300 đồng/kWh của các công ty nhiệt điện than.

Cùng chung quan điểm tích cực về triển vọng nhóm thuỷ điện, chuyên gia từ KBSV kỳ vọng tác động của pha thời tiết La Nina sẽ đem lại lượng nước nhiều hơn tại các hồ thủy điện, cải thiện rõ rệt công suất của các nhà máy thủy điện.

Trung tâm dự báo khí tượng thủy văn dự báo, diễn biến thiếu hụt nước chảy về sông khu vực miền Trung và Tây Nguyên trong nửa đầu năm sẽ kết thúc khi lượng mưa sẽ tập trung vào cuối năm với cường độ lớn.

Từ tháng 9 đến tháng 12/2024, tổng lượng mưa có khả năng xấp xỉ bằng đến cao hơn trung bình nhiều năm ở Bắc Bộ, Tây Nguyên, Nam Bộ; và cao hơn trung bình nhiều năm ở Trung Bộ.

“Sang năm 2025, thủy điện sẽ trở thành trụ cột đóng góp tỷ trọng lớn nhất trong tổng công suất phát điện toàn quốc khi đây là nguồn điện có giá huy động thấp nhất và phát thải thấp nhất”, KBSV nhận định.

Về cổ phiếu nhóm ngành điện tiềm năng, VPBankS Research có quan điểm tích cực đối với cổ phiếu POW của Tổng Công ty Điện lực Dầu khí Việt Nam – CTCP (PV Power) nhờ động lực tăng trưởng ngắn hạn trong năm 2024 đến từ tổ máy S1 nhà máy Vũng Áng đã hoạt động trở lại và các nhà máy điện khí hoàn thành bảo dưỡng sẽ gia tăng sản lượng phát điện, nâng cao hiệu quả sản xuất kinh doanh.

Về dài hạn, dự án nhiệt điện Nhơn Trạch 3 và 4 tiếp tục là động lực phát triển của PV Power giai đoạn 2025 - 2026, khi đóng góp thêm 1.500 MW (tăng 36% công suất) và 9.200 triệu kWh (tăng 45% sản lượng điện).

VPBankS dự báo năm 2024, sản lượng điện sản xuất của PV Power có thể đạt 17.255 triệu kWh, tăng 21% so với năm 2023. Doanh thu và lợi nhuận có thể lần lượt đạt 33.244 tỷ đồng và 1.650 tỷ đồng, tăng 17% và 14%.

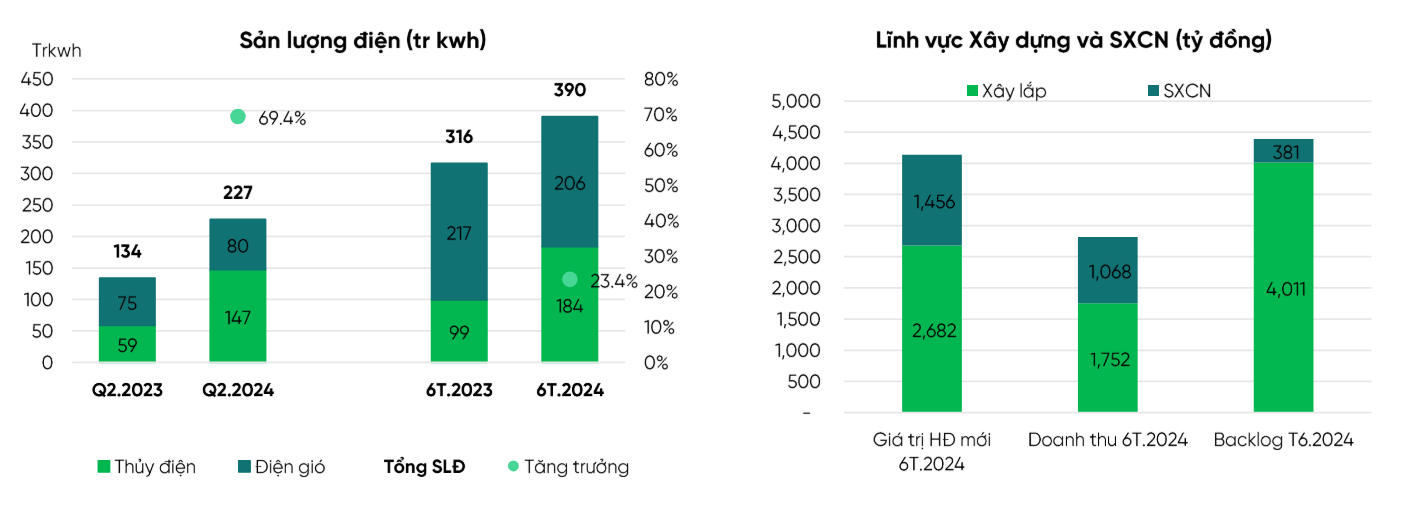

Một cổ phiếu ngành điện khác cũng được VPBankS khuyến nghị khả quan là REE của Công ty Cổ phần Cơ điện lạnh, nhờ lĩnh vực bất động sản của công ty sẽ bù đắp sự suy giảm từ lĩnh vực thuỷ điện.

Theo đó, dự án Etown6 đang trong giai đoạn hoàn thiện và sẽ bàn giao mặt bằng cho khách hàng thuê từ đầu quý 2/2024. Bên cạnh đó, bất động sản thương mại đóng góp từ dự án The Light Square với doanh thu khoảng 1.100 tỷ đồng, lợi nhuận sau thuế khoảng 250 tỷ đồng.

Trong ngắn hạn, lĩnh vực điện năng của REE được VPBankS Research kỳ vọng hoạt động ổn định và sẽ quay về mức thuận lợi khi El Nino được dự báo kết thúc trong nửa đầu năm 2024.

Trong trung và dài hạn, REE đang cùng các đối tác tìm kiếm đầu tư các dự án năng lượng tái tạo (điện gió gần bờ) với quy mô từ 1.800 - 2.000MW. Tiếp tục là đơn vị tiên phong trong phát triển năng lượng tái tạo.

Đối với cổ phiếu PC1, luận điểm đầu tư đến từ doanh nghiệp này sẽ có sự hồi phục trong lĩnh vực xây lắp và sản xuất công nghiệp ngành điện từ năm 2024 trở đi với các dự án lưới truyền tải.

Song song với đó, các lĩnh vực khác như bất động sản khu công nghiệp, khoản đầu tư vào Western Pacific và khai thác khoáng sản tiếp tục đóng góp lợi nhuận khả quan cho doanh nghiệp.

Cho cả năm 2024, VPBankS dự báo doanh thu và lợi nhuận trước thuế của PC1 lần lượt đạt 9.895 tỷ đồng và 683 tỷ đồng, lần lượt tăng 27% và 75% so với năm 2023. Thu nhập mỗi cổ phần đạt 1.218 đồng/cổ phiếu, tăng 168% so với cùng kỳ.

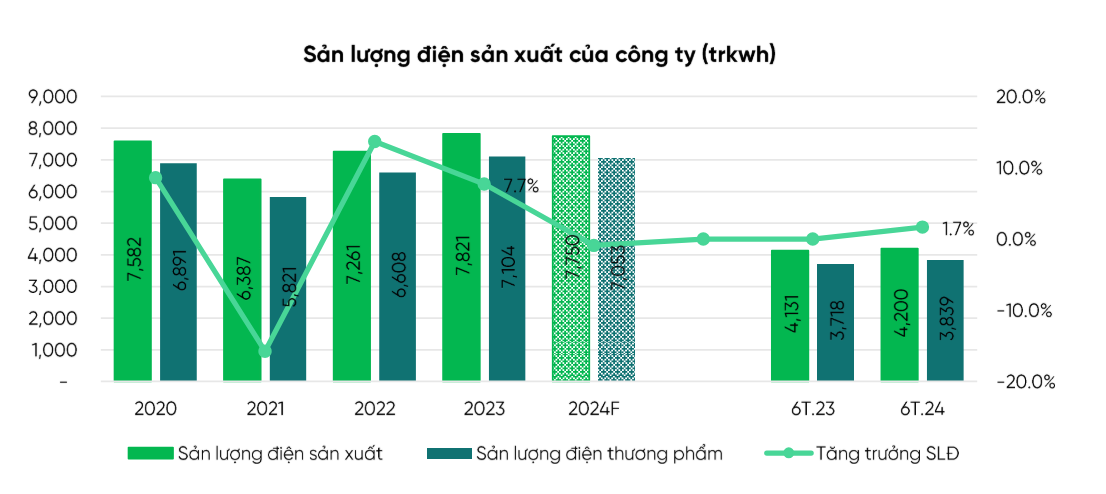

Trong khi đó, cổ phiếu QTP của Công ty Cổ phần Nhiệt điện Quảng Ninh được đánh giá có triển vọng tích cực do sản lượng điện sản xuất đạt mức cao với 7,73 tỷ kWh, trong khi đó chi phí sản xuất tiếp tục giảm.

Bên cạnh đó, đây là doanh nghiệp thường xuyên chi trả cổ tức tiền mặt ở mức hấp dẫn, từ 1.000 - 1.500 đồng/cổ phiếu. Theo đó lợi suất cổ tức có thể đạt mức 8%-10%/năm.

Về hoạt động kinh doanh năm 2024, VPBankS dự báo sản lượng điện của Nhiệt điện Quảng Ninh có thể thực hiện từ 7.750 – 7.800 triệu kWh. Doanh thu và lợi nhuận dự báo lần lượt đạt 11.892 tỷ đồng và 764 tỷ đồng, bằng 99% và 118% của năm 2023.