Mùa công bố kết quả kinh doanh quý 3/2024 đã đi được hơn nửa chặng đường, trong đó chứng khoán là nhóm ngành tâm điểm chú ý của giới đầu tư. Giữa bối cảnh một số doanh nghiệp lao đao với lợi nhuận sụt giảm, nhiều "ông lớn" trong ngành lại tạo nên cú bứt phá ngoạn mục với những con số tăng trưởng đầy ấn tượng.

LỢI NHUẬN BỨT PHÁ, NHIỀU CÔNG TY VỀ ĐÍCH SỚM KẾ HOẠCH NĂM

Trong số các công ty chứng khoán đã công bố kết quả quý 3/2024, Công ty Cổ phần Chứng khoán Kỹ Thương (TCBS) nổi bật khi cán đích kế hoạch cả năm chỉ sau 9 tháng.

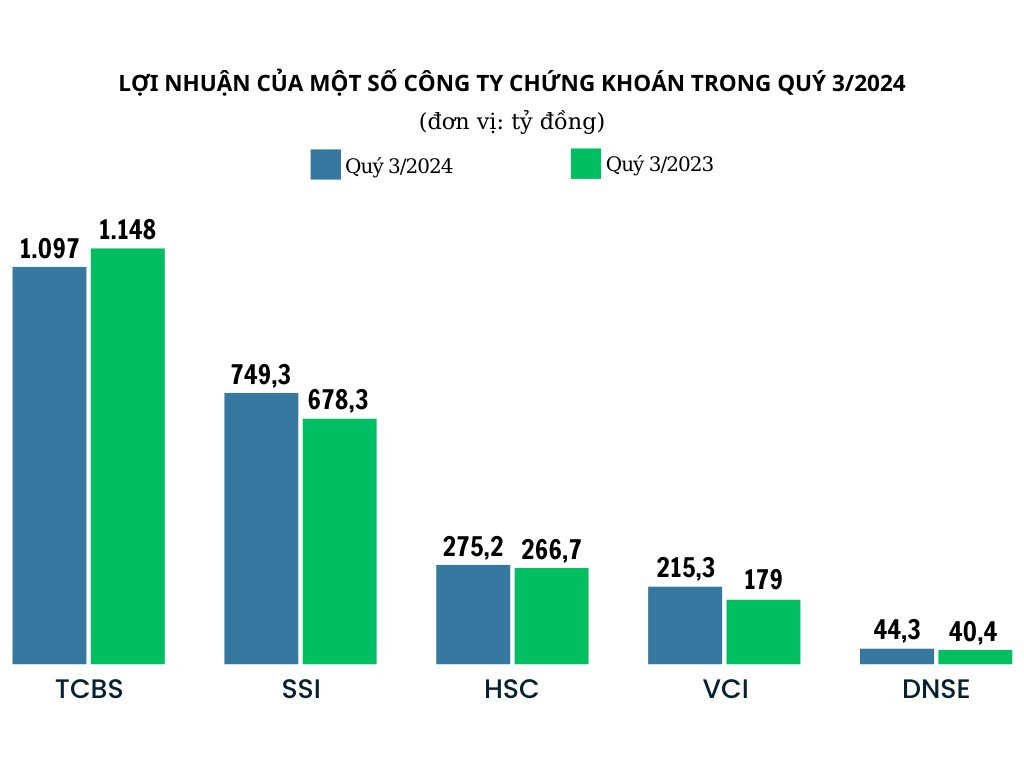

Cụ thể, TCBS ghi nhận 1.097 tỷ đồng lợi nhuận trước thuế trong quý 3, đưa lũy kế 9 tháng năm 2024 đạt 3.869 tỷ đồng, hoàn thành 105% kế hoạch cả năm.

Trong quý 3/2024, mảng môi giới và lưu ký chứng khoán của TCBS ghi nhận thu nhập thuần đạt 42 tỷ đồng, giảm 10% so với quý trước do tâm lý thận trọng của nhà đầu tư trước những lo ngại về tình hình kinh tế toàn cầu.

Đáng chú ý, mảng cho vay ký quỹ và ứng trước tiền bán tiếp tục là điểm sáng trong hoạt động của TCBS, đạt 695 tỷ đồng thu nhập thuần trong quý 3/2024, tăng 11% so với quý trước và 67% so với cùng kỳ năm ngoái.

Trong quý 3/2024, TCBS ghi nhận thu nhập từ mảng ngân hàng đầu tư đạt 351 tỷ đồng, giảm 35% so với quý trước nhưng khối lượng tư vấn trái phiếu doanh nghiệp của TCBS vẫn tiếp tục tăng trưởng ổn định qua các quý.

Bên cạnh đó, mảng kinh doanh nguồn vốn và phân phối trái phiếu tiếp tục là một trong những trụ cột quan trọng của TCBS, với thu nhập thuần quý 3/2024 đạt 617 tỷ đồng, giảm 19% so với cùng kỳ năm ngoái. Tuy nhiên, nếu loại trừ lợi nhuận từ một số giao dịch kinh doanh chứng khoán không thường xuyên trong quý 3/2023, thu nhập thuần từ mảng này tăng 4% so với cùng kỳ năm trước.

Tính đến cuối tháng 9/2024, số dư các khoản cho vay ký quỹ và ứng trước tiền bán ghi nhận hơn 25.000 tỷ đồng, tăng trưởng 3% so với quý trước.

Công ty Cổ phần Chứng khoán Vietcap (VCI) cũng đã vượt kế hoạch lợi nhuận cả năm sau 9 tháng hoạt động.

Tính riêng quý 3/2024, Vietcap ghi nhận doanh thu hoạt động 974,3 tỷ đồng, tăng 46,2% so với cùng kỳ năm trước. Phần lớn doanh thu đến từ mảng tự doanh, với lợi nhuận từ bán tài sản tài chính qua lãi/lỗ (FVTPL) tăng 108,9%, đạt 535,7 tỷ đồng. Lãi từ cho vay và phải thu cũng tăng 16,7%, đạt 206,3 tỷ đồng.

Ngoài ra, doanh thu từ nghiệp vụ môi giới chứng khoán và tư vấn tài chính cũng tăng đáng kể, lần lượt đạt 182,6 tỷ đồng, tăng 14,1% và 4,1 tỷ đồng, tăng 254,8%. Cùng chiều doanh thu, chi phí hoạt động trong quý tăng 74,4%, lên 468,1 tỷ đồng. Sau khi trừ thuế phí, lợi nhuận sau thuế của Vietcap tăng 20,3%, đạt 215,3 tỷ đồng.

Vietcap cho biết, trong quý 3, công ty đã hiện thực hóa lợi nhuận từ một số khoản đầu tư, góp phần vào mức tăng mạnh trong mảng tự doanh và cho vay ký quỹ. Cụ thể, công ty đã chốt lời các cổ phiếu như PNJ, STB, bán sạch cổ phiếu MBB và chốt lời một phần cổ phiếu FPT.

Lũy kế 9 tháng đầu năm 2024, Vietcap báo lãi trước thuế 836 tỷ đồng, tăng gấp đôi so với cùng kỳ 2023 và vượt 19% kế hoạch năm chỉ sau 3 quý.

Đến ngày 30/9/2024, dư nợ cho vay margin của Vietcap đạt 9.950 tỷ đồng, tăng 30,7% so với đầu năm.

Theo báo cáo tài chính riêng mới công bố, Công ty Cổ phần Chứng khoán SSI (mã chứng khoán: SSI) ghi nhận doanh thu hoạt động đạt 1.974 tỷ đồng, tăng 4,7% so với cùng kỳ năm trước.

Trong đó, lãi từ tài sản tài chính qua lãi/lỗ (FVTPL) và lãi từ cho vay, phải thu chiếm tỷ trọng lớn trong tổng doanh thu, lần lượt đạt 990 tỷ đồng (+31,6%) và 548,9 tỷ đồng (+27,5%). Doanh thu môi giới cũng đóng góp đáng kể với hơn 340 tỷ đồng, chiếm hơn 17% tổng doanh thu.

Các chi phí liên quan đến môi giới, tư vấn và lưu ký đều được cắt giảm so với cùng kỳ năm trước, nhưng chi phí tài chính lại tăng nhẹ 7,8%, lên 385,3 tỷ đồng. Kết quả, SSI báo lãi sau thuế quý 3/2024 gần 750 tỷ đồng, tăng 10,5% so với cùng kỳ.

Tính lũy kế 9 tháng đầu năm 2024, doanh thu hoạt động của SSI đạt hơn 6.140 tỷ đồng, tăng 25,3%, trong khi lợi nhuận sau thuế tăng 37,3%, đạt 2.312 tỷ đồng.

Một doanh nghiệp khác là Công ty Cổ phần Chứng khoán DNSE (mã chứng khoán: DSE) báo lãi 44,3 tỷ đồng trong quý 3/2024, tăng 10% so với cùng kỳ nhờ mức tăng trưởng đến từ doanh thu hoạt động.

Theo đó, doanh thu hoạt động quý vừa qua tăng 12%, lên 193,7 tỷ đồng, chủ yếu đến từ doanh thu nghiệp vụ môi giới chứng khoán tăng 39%, và lãi từ các khoản cho vay và phải thu tăng 19% so với cùng kỳ quý 3/2023.

Lũy kế 9 tháng đầu năm 2024, doanh thu hoạt động và lợi nhuận sau thuế của DNSE lần lượt đạt 573,4 tỷ đồng và 148,6 tỷ đồng, tương ứng tăng 14,5% và 13,6% so với cùng kỳ năm ngoái.

Dư nợ cho vay margin quý 3 của DNSE có sự tăng trưởng mạnh mẽ, đạt 3.978 tỷ đồng, tăng 65% so với đầu năm.

Công ty Cổ phần Chứng khoán TP.HCM (HSC – mã chứng khoán: HCM) công bố kết quả kinh doanh quý 3/2024 với lợi nhuận trước thuế đạt 275,2 tỷ đồng, tăng 3,3% so với quý 3/2023.

Lũy kế 9 tháng đầu năm 2024, HSC ghi nhận lợi nhuận đạt 1.010 tỷ đồng, tăng 63,8% so với cùng kỳ, qua đó hoàn thành 70% kế hoạch năm 2024.

NHÓM NGÀNH CHỨNG KHOÁN HƯỞNG LỢI LỚN TỪ CÂU CHUYỆN NÂNG HẠNG THỊ TRƯỜNG

Dự báo về triển vọng nhóm ngành chứng khoán trong những tháng cuối năm, Công ty Chứng khoán KB Việt Nam (KBSV) duy trì quan điểm tích cực về giá và thanh khoản thị trường, qua đó tác động tích cực đến kết quả kinh doanh của nhóm ngành chứng khoán trong năm 2024 - 2025 dựa trên các yếu tố sau:

Thứ nhất, định giá thị trường vẫn đang ở mức hợp lý với P/E forward 2024 đạt 14,8x, thấp hơn 11% so với mức trung bình P/E 10 năm của VN-Index là 16,6x.

Thứ hai, thanh khoản thị trường dự báo tiếp tục cải thiện trong phần còn lại của năm 2024 và 2025 nhờ nền lãi suất thấp. Theo đó, các động thái giảm lãi suất toàn cầu giúp áp lực tỷ giá được giải tỏa cùng mục tiêu tăng trưởng tín dụng ở mức cao, hỗ trợ nền kinh tế là động lực để hệ thống ngân hàng Việt Nam tiếp tục duy trì lãi suất huy động thấp, qua đó tăng nhu cầu đầu tư chứng khoán khi kênh tiền gửi không đem lại lợi nhuận đủ hấp dẫn.

Ngoài ra, quy định mới về việc nhà đầu tư tổ chức nước ngoài có thể giao dịch mua cổ phiếu không yêu cầu có đủ tiền (non-prefunding) trong Thông tư 68/2024 sửa đổi được KBSV đánh giá có tác động tích cực đến quá trình nâng hạng thị trường.

Công ty chứng khoán này nhận định, trong ngắn hạn, việc áp dụng non-prefunding sẽ giúp tăng vòng quay giao dịch và tính linh động trong hoạt động đầu tư của nhà đầu tư tổ chức nước ngoài.

“Tuy nhiên, đóng góp phí của giao dịch khối ngoại chỉ hơn 2% vào tổng lợi nhuận của công ty chứng khoán, dẫn tới tác động của non-prefunding đến lợi nhuận các công ty chứng khoán trong ngắn hạn là không đáng kể”, báo cáo nhấn mạnh.

Về dài hạn, việc áp dụng non-prefunding giúp chứng khoán Việt Nam tiến thêm một bước quan trọng trong việc xem xét nâng hạng thị trường của FTSE Rusell, thỏa mãn 2 điều kiện còn thiếu là chuyển giao đối ứng thanh toán và xử lý các giao dịch thất bại.

Trong trường hợp được nâng hạng trong kỳ đánh giá tháng 3/2025, thời gian chính thức có hiệu lực khoảng 6 - 12 tháng từ ngày thông báo thì Việt Nam sẽ chính thức được nâng hạng lên thị trường mới nổi trong giai đoạn tháng 9/2025 – 3/2026, KBSV ước tính.

Theo đánh giá của KBSV, nâng hạng thị trường sẽ giúp thu hút thêm dòng vốn ngoại đến với thị trường Việt Nam do danh mục của các quỹ đầu tư toàn cầu được tái phân bổ tỷ trọng cao hơn sang Việt Nam sau khi được nâng cấp.

Đồng quan điểm, Công ty Chứng khoán ACB (ACBS) cũng cho rằng, đối với các cổ phiếu và nhóm ngành dự kiến được hưởng lợi từ việc nâng hạng, đầu tiên và trực tiếp nhất, có thể kể đến các công ty chứng khoán được hưởng lợi từ phí giao dịch đến từ dòng vốn của các quỹ ETF và quỹ chủ động khi Việt Nam được FTSE nâng hạng lên thị trường mới nổi sơ cấp.

Cụ thể, ACBS đánh giá 3 công ty chứng khoán có thị phần giao dịch khách hàng tổ chức lớn nhất bao gồm SSI, HCM và VCI sẽ được hưởng lợi từ phí giao dịch tăng thêm.

Đồng thời, ACBS ước tính dòng tiền mới từ các quỹ ETF khi Việt Nam được nâng hạng sẽ đem lại tổng cộng 27 tỷ đồng phí môi giới mỗi năm, tương đương lần lượt 0,2%, 0,8% và 1,2% lợi nhuận trước thuế năm 2023 của SSI, HCM và VCI.

Thứ hai, ACBS ước tính sau khoảng 1 năm kể từ khi Việt Nam được vào danh sách nâng hạng của FTSE, việc nâng hạng sẽ chính thức có hiệu lực và các quỹ chỉ số ETF sẽ bắt đầu mua vào cổ phiếu Việt Nam.

Dự kiến tỷ trọng cổ phiếu Việt Nam sẽ chiếm khoảng 0,7 - 0,9% danh mục thị trường mới nổi thứ cấp của FTSE và Việt Nam sẽ thu hút được dòng vốn 500 - 600 triệu USD từ các quỹ ETF mô phỏng chỉ số, chưa kể dòng vốn từ các quỹ chủ động.

Trong đó, 8 cổ phiếu Việt Nam gần như chắc chắn sẽ được thêm vào danh mục thị trường mới nổi thứ cấp của FTSE, bao gồm: VCB, GAS, VHM, VIC, HPG, VNM, MSN, SSI.

Ngoài ra, ACBS nhận thấy nhiều cổ phiếu tiềm năng khác cũng có khả năng được lọt vào danh mục nếu thoả mãn các điều kiện về vốn hoá, tỷ lệ sở hữu nước ngoài còn lại và thanh khoản giao dịch tại thời điểm cơ cấu danh mục.

Trong dài hạn hơn, nếu Việt Nam được nâng hạng lên thị trường mới nổi tiên tiến của FTSE và thị trường mới nổi của MSCI thì có thể thu hút thêm dòng vốn lớn hơn nữa. Theo ước tính của Ngân hàng Thế giới, nếu được nâng hạng, thị trường chứng khoán Việt Nam có thể thu hút khoảng 25 tỷ USD vốn đầu tư gián tiếp đến năm 2030.

Và cuối cùng, việc thu hút dòng vốn quốc tế sẽ hỗ trợ cho điều kiện vĩ mô của Việt Nam cũng như làm giảm áp lực tỷ giá, tạo thuận lợi hơn cho Ngân hàng Nhà nước Việt Nam trong việc điều hành chính sách tiền tệ.

Tựu chung lại, các chuyên gia từ KBSV và ACBS đều có cái nhìn lạc quan về triển vọng ngành chứng khoán trong những tháng cuối năm 2024 và cả năm 2025. Do đó, nhà đầu tư có thể xem xét và lựa chọn đầu tư nhóm cổ phiếu chứng khoán đầu ngành như VCI, SSI, HCM - những cái tên được kỳ vọng sẽ hưởng lợi vượt trội trong giai đoạn tới từ diễn biến tích cực của thị trường và câu chuyện nâng hạng. Cùng với đó, nhóm cổ phiếu này hiện vẫn đang được giao dịch ở vùng giá hợp lý, trong khoảng trung bình P/B 5 năm.

Đối với nhóm cổ phiếu của các công ty chứng khoán cỡ trung đã có nhịp tăng mạnh, nhà đầu tư ưu tiên giải ngân tại các nhịp điều chỉnh sâu và cần theo dõi chặt chẽ hiệu quả danh mục đầu tư của các mã này.