FiinGroup vừa công bố báo cáo "Tình hình hoạt động của các quỹ đầu tư tại Việt Nam trong tháng 2/2025". Dữ liệu từ báo cáo cho thấy, quy mô rút ròng tại thị trường chứng khoán Việt Nam đã giảm nhẹ trong tháng vừa qua.

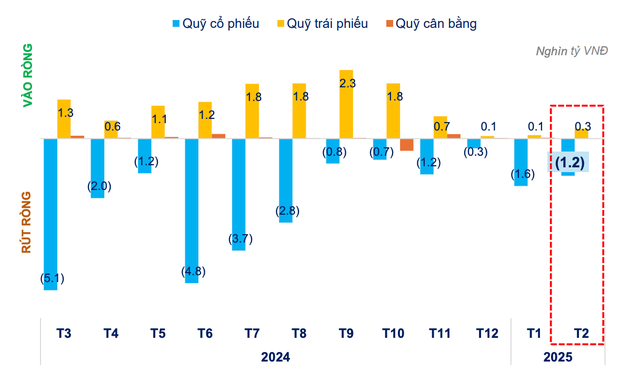

Cụ thể, dòng vốn vào thị trường chứng khoán Việt Nam thông qua các quỹ tiếp tục ở trạng thái âm với giá trị rút ròng gần 900 tỷ đồng, nhưng quy mô rút ròng giảm so với tháng 1/2025 (1.400 tỷ đồng). Đây là tháng rút ròng thứ 4 liên tiếp và chưa có dấu hiệu ngừng.

Trong đó, áp lực rút ròng vẫn tập trung phần lớn ở nhóm quỹ cổ phiếu (1.200 tỷ đồng). Ngược lại, nhóm quỹ trái phiếu ghi nhận dòng vốn vào ròng gần 300 tỷ đồng – mức cao nhất trong 3 tháng gần đây.

Về chi tiết, dòng tiền vào nhóm quỹ trái phiếu tiếp tục cải thiện tháng thứ 3 liên tiếp, với giá trị ròng đạt 334 tỷ đồng trong tháng 2/2025, nhưng vẫn kém xa so với quy mô vào ròng trong năm 2024 (bình quân khoảng 1.700 tỷ đồng/tháng).

Phần lớn dòng tiền vào ròng trong tháng 2/2025 thuộc về quỹ TCBF (181 tỷ đồng) và đến từ nhà đầu tư trong nước. Trong tháng vừa qua, TCBF đã tăng nhẹ tỷ trọng nắm giữ trái phiếu doanh nghiệp trong danh mục đầu tư (từ 51,5% trong tháng 1 lên 53,8% trong tháng 2) và Top nắm giữ chủ yếu là trái phiếu doanh nghiệp của VIC, VHM, MML (Masan Meatlife) và NVL.

Lũy kế 12 tháng gần nhất, nhóm quỹ trái phiếu ghi nhận vào ròng tổng cộng gần 14,1 nghìn tỷ đồng, tập trung chủ yếu ở quỹ TCBF (11,5 nghìn tỷ đồng), tương đương 81,6% tổng giá trị vào ròng. Ngược lại, quỹ trái phiếu DCIP của Dragon Capital lại bị rút ròng gần 920 tỷ đồng.

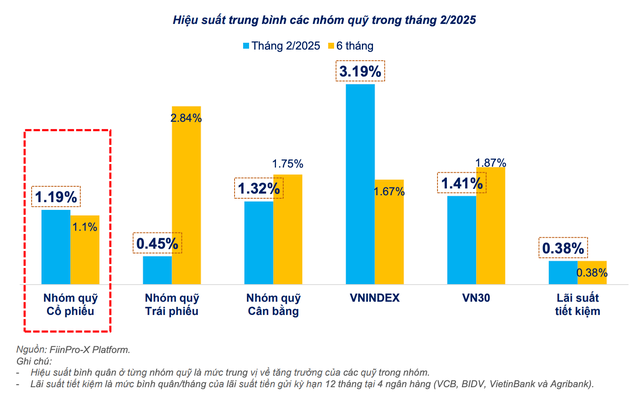

Trong tháng 2/2025, nhóm quỹ cổ phiếu và quỹ cân bằng ghi nhận mức sinh lời cao hơn so với nhóm quỹ trái phiếu. Tuy nhiên, nhìn theo khung thời gian 6 tháng, nhóm quỹ trái phiếu vẫn duy trì hiệu suất vượt trội so với 2 nhóm quỹ còn lại.

Cụ thể, trong tháng 2/2025, nhóm quỹ cổ phiếu và cân bằng ghi nhận mức sinh lời lần lượt 1,19% và 1,32%, cao hơn so với nhóm trái phiếu (0,45%). Đây là diễn biến ngược chiều so với tháng 1/2025, khi quỹ trái phiếu là nhóm duy nhất duy trì mức sinh lời dương.

Đáng chú ý, hiệu suất trong tháng 2 của cả ba nhóm quỹ đều vượt mức lãi suất tiết kiệm bình quân, cho thấy khả năng tối ưu hóa lợi nhuận của các quỹ đầu tư trong bối cảnh thị trường có sự cải thiện.

Hiệu suất của các quỹ cổ phiếu hồi phục tích cực trong tháng 2/2025 với số lượng quỹ tăng trưởng dương áp đảo (57/68 quỹ) và hiệu suất bình quân đạt 1,2% (sau khi âm -0,5% trong tháng 1/2025). Lũy kế hai tháng đầu năm 2025, nhóm quỹ cổ phiếu đạt hiệu suất tương đối thấp, bình quân là 0,9%, do diễn biến kém tích cực trong tháng 1.

Ở nhóm quỹ mở, các quỹ với quy mô NAV nhỏ ghi nhận hiệu suất cao hơn so với những quỹ có quy mô NAV lớn. Trong đó, quỹ cổ phiếu Cổ tức năng động VinaCapital (VDEF) – tổng NAV là 197 tỷ đồng, dẫn đầu với hiệu suất vượt trội trong tháng 2 (5%) và lũy kế 2T2025 đạt 4,2%. Danh mục nắm giữ của quỹ bao gồm các cổ phiếu thuộc nhóm Ngân hàng (ACB, MBB, CTG) và Công nghiệp (PC1, SZC).

Xét trên khung thời gian dài hơn, trong 6 tháng gần nhất, nhóm quỹ trái phiếu vẫn duy trì mức hiệu suất vượt trội so với nhóm quỹ cổ phiếu và cân bằng, phản ánh sự ổn định của chiến lược đầu tư thu nhập cố định trong giai đoạn thị trường cổ phiếu đi ngang như giai đoạn vừa qua.