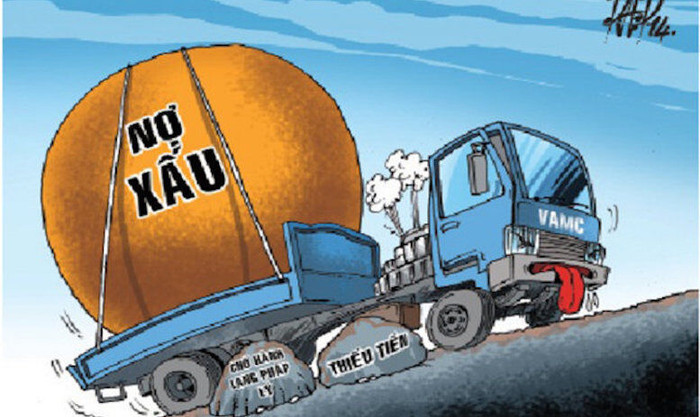

Nợ xấu cần được xử lý căn bản từ gốc, thay vì chỉ "dọn dẹp" trên sổ sách

“Vùng trũng” nợ xấu

Đầu tháng 11/2016, bức tranh nợ xấu dần hé lộ khi các ngân hàng lớn nhỏ đồng loạt công bố kết quả kinh doanh quý 3 và 9 tháng của năm nay, trong đó, số dư nợ xấu có xu hướng “phình” to.

Đáng chú ý, nợ xấu tích tụ nhiều nhất ở 4 ngân hàng lớn quốc doanh, gồm Agribank, BIDV, Vietinbank và Vietcombank. Đến thời điểm này, BIDV là ngân hàng dẫn đầu hệ thống về quy mô nợ xấu với 13.217 tỷ đồng, chiếm 1,96% tổng dư nợ (tính đến 30/9/2016). Riêng nợ có nguy cơ mất vốn tăng hơn 2.200 tỷ đồng lên 6.947 tỷ đồng.

Sau khi Chủ tịch HĐQT Trần Bắc Hà rời nhiệm, BIDV cũng “mạnh dạn” hơn trong công bố thông tin nợ xấu chi tiết. Bởi ngoài nợ xấu trên sổ sách ngân hàng, BIDV vẫn còn sở hữu khối nợ xấu “khủng” hơn đang nằm ở Công ty quản lý tài sản của các TCTD Việt Nam (VAMC) và vẫn phải có trách nhiệm trích lập dự phòng 20% mỗi năm cũng như phối hợp, xử lý thu hồi…

Tổng giám đốc BIDV Phan Đức Tú tiết lộ tại ĐHCĐ bất thường ngày 22/10, số nợ bán cho VAMC, dự thu trái phiếu lên tới 20.500 tỷ đồng. Ngân hàng phải trích lập dự phòng rủi ro hơn 4.000 tỷ đồng cho trái phiếu VAMC và trích dự phòng rủi ro các khoản nội bảng của ngân hàng. Và sau 9 tháng, BIDV gần như đã kịch trần chỉ tiêu trích dự phòng với khoảng 7.000 tỷ đồng.

Cổ đông BIDV còn từng hoài nghi, lo ngại con số nợ xấu thực sự sẽ tăng lên nếu không tái cơ cấu những khoản nợ của nhóm khách hàng lớn như Hoàng Anh Gia Lai, các dự án Đạm, Thép…

Tại Vietcombank, nhà băng có tốc độ “dọn” nợ xấu mau lẹ đáng nể thời gian gần đây. Đến cuối tháng 9/2016, tỷ lệ nợ xấu giảm chỉ còn 1,73% tổng dư nợ, tương ứng 7.749 tỷ đồng. Song nợ có nguy cơ mất vốn chiếm tới 5.414 tỷ đồng, còn cao hơn số lãi ròng 5.058 tỷ đồng mà Vietcombank kiếm được sau 9 tháng kinh doanh do phải tốn chi phí dự phòng rủi ro 1.510 tỷ đồng.

Tính đến cuối tháng 9/2016, Vietinbank tiếp tục kéo giảm tỷ lệ nợ xấu từ 0,92% hồi đầu năm nay xuống còn 0,85% dư nợ. Nhưng tổng nợ xấu thực chất lại đang “phình” to thêm 438 tỷ đồng lên gần 5.380 tỷ đồng, trong đó nợ nhóm 5- có khả năng mất vốn tăng mạnh 30% lên 3.576 tỷ đồng. Vietinbank đã phải tốn tới 4.977 tỷ đồng để trích lập dự phòng rủi ro cho 9 tháng hoạt động, khiến cho lợi nhuận trước thuế luỹ kế bị “bào mòn” chỉ còn 6.485 tỷ đồng và lãi sau thuế 5.193 tỷ đồng.

Một ẩn số nợ xấu là Agribank hiện vẫn chưa hé lộ. Cập nhật tới 31/12/2015, ngân hàng đã kiểm soát tỷ lệ nợ xấu ở mức 2,01%, tương ứng 13.467 tỷ đồng nợ xấu.

Tổng nợ xấu của nhóm 4 “ông lớn” này ước tính chiếm quá nửa nợ xấu của cả hệ thống, và dồn phần lớn về VAMC mà tốc độ xử lý đang quá chậm chạp, chưa đạt kỳ vọng.

Đường dài tái cơ cấu

Dù nỗ lực triển khai mua bán nợ, nhưng theo ông Nguyễn Quốc Hùng- Chủ tịch VAMC, từ năm 2013 đến nay, công ty này đã mua được khoảng 227.848 tỷ đồng nợ xấu (tổng dư nợ gốc 262.054 tỷ đồng). Sau khi mua về, VAMC hiện mới xử lý đôn đốc, thu hồi được 39.200 tỷ đồng nợ xấu, chiếm tỷ lệ 14,95% tổng nợ mua về. “Kết quả này cho thấy việc xử lý tài sản, thu hồi nợ xấu là vô cùng khó khăn đối với VAMC và các TCTD”- Ông Hùng nhấn mạnh, ngay cả phương án bán cho nước ngoài cũng chưa có kết quả.

Nói cách khác, nợ xấu “chảy” từ ngân hàng dồn lên vai VAMC - một công ty đang quá yếu về năng lực tài chính, nhân sự, thiếu cơ chế riêng, rào cản quy định pháp luật chậm sửa đổi… Đặc biệt, khối nợ xấu chủ yếu từ bất động sản, trong đó, việc xử lý siết nợ dự án, thu tài sản chịu sự ràng buộc của nhiều luật khiến ngân hàng, toà án cũng lúng túng, khó xử.

Hàng loạt vấn đề bất cập được luật sư Trương Thanh Đức chỉ rõ, như: thiếu một đạo luật để xử lý nợ xấu, tâm lý phó mặc hay đổ hết lỗi cho ngân hàng gây ra nợ xấu, để rồi xử lý hình sự tràn lan về nợ xấu, từ chối sửa luật để xử lý nợ xấu, cũng không muốn dùng ngân sách để xử lý nợ xấu… Ông Đức nhận định các ngân hàng dường như “đơn thương độc mã” trong cuộc chiến với xử lý nợ xấu nên tiến độ chậm chạp, ảnh hưởng tới dòng vốn và tăng trưởng của cả nền kinh tế.

“Không thể hy vọng doanh nghiệp và nền kinh tế phát triển nhanh chóng, hiệu quả khi mà nợ xấu vẫn còn cao”- ông Đức nhấn mạnh.

Tâm điểm của tái cơ cấu hệ thống ngân hàng gần đây là lựa chọn phương án khả dĩ nhất cho bối cảnh hiện nay. Tháng 10/2016, tại phiên thảo luật tổ ở Quốc hội, Phó thủ tướng Vương Đình Huệ đưa ra thông điệp: Chính phủ sẽ quyết liệt trong tái cơ cấu kinh tế, không cứu vớt các ngân hàng yếu kém sau khi mở ra ồ ạt, sai phạm để rồi Nhà nước phải đứng ra lo, mua lại 0 đồng.

Phó thủ tướng nhấn mạnh “Chính phủ cũng đề xuất giải pháp mạnh hơn là thí điểm cho phá sản ngân hàng yếu kém và bảo vệ quyền lợi của người gửi tiền, đồng thời không để xảy ra hiệu ứng Domino”. Thông điệp “cho phá sản ngân hàng” được hiểu là một giải pháp được tính đến nếu thực sự cần thiết và thấy tối ưu. Bởi hệ luỵ từ trường hợp “khai tử” một nhà băng là chưa thể lường hết và rất phức tạp.

Theo TS Nguyễn Đức Kiên, đặt trong bối cảnh một ngân hàng thì phương án cho phá sản ngân hàng là tối ưu thì sẽ làm, chứ Chính phủ không phải là cho thí điểm phá sản ngân hàng. Nhắc lại quá khứ về việc mua ba ngân hàng giá 0 đồng, ông Kiên phân tích, tuỳ từng ngân hàng, từng thời điểm cụ thể quyết định phương án xử lý.

“Ở thời điểm năm 2015, việc NHNN đứng ra mua lại ba ngân hàng 0 đồng là chính xác, đảm bảo cho ổn định hệ thống với chi phí thấp nhất. Còn giờ chưa chắc đã chọn phương án này”- Ông Kiên nói, cho rằng, nếu phải làm ở giai đoạn này, sẽ “sàng lọc” kỹ ngân hàng yếu kém, xem nhà băng nào “xứng đáng” phải cho phá sản…

Tái cơ cấu ngân hàng vẫn đang tiếp tục ở chặng đường mới. Dù các ngân hàng đã hoạt động an toàn, ổn định hơn, đẩy lùi nguy cơ phá sản ở một vài nơi… nhưng mối lo vẫn chưa nguôi. Sẽ có vài nhà băng nằm trong nhóm 6-8 tiếp tục bị xử lý tái cơ cấu, khi ấy lựa chọn mua 0 đồng hay cho phá sản là quyết định rất khó khăn.

| Đầu năm 2015, Ngân hàng Nhà nước đã quyết liệt mua giá 0 đồng với ba ngân hàng yếu kém, có sai phạm nghiêm trọng. Giờ thì ở chặng tái cơ cấu tiếp theo, Chính phủ vẫn giữ quan điểm “cứng rắn”, thậm chí cho phá sản ngân hàng nếu cần phải làm, song quá trình thực thi rất thận trọng vì lo ngại ảnh hưởng dây chuyền tới nền kinh tế… |

Thu Hằng