Đó là nhận định của Bộ phận phân tích CTCK TP. HCM (HSC) về triển vọng cổ phiếu EIB của ngân hàng TMCP Eximbank trong báo cáo mới đây.

Hoạt động kinh doanh sụt giảm

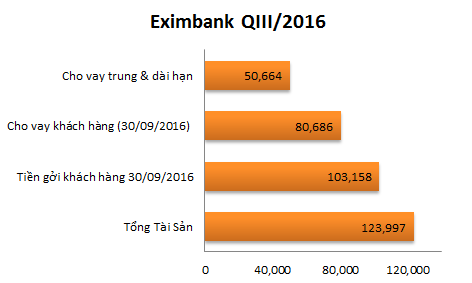

Báo cáo tài chính hợp nhất quý III/2016, EIB đã công bố lợi nhuận trước thuế hợp nhất 9 tháng giảm 70,15% so với cùng kỳ, chỉ đạt 202 tỷ đồng. Kết quả trên chỉ tương đương 20,23% kế hoạch cả năm của ngân hàng.

Nguyên nhân do cho vay khách hàng giảm trong khi chi phí dự phòng tăng mạnh. Cho vay khách hàng giảm 4,79% so với đầu năm xuống còn 80,69 nghìn tỷ đồng, thấp nhất trong nhóm ngân hàng niêm yết. Lợi suất trái phiếu tiếp tục giảm một phần là do tỷ trọng trái phiếu VAMC trong tổng danh mục trái phiếu tăng và một phần là do lợi suất trái phiếu chính phủ giảm so với đầu năm.

Trong khi đó, huy động từ khách hàng tăng 4,80% so với đầu năm. Chi phí huy động đồng loạt tăng. Theo HSC, chi phí huy động từ khách hàng của EIB tăng 0,37% lên 4,51%; vay liên ngân hàng tăng 3,17% lên 5,40%; giấy tờ có giá tăng 0,47% lên 12,92%.

Ngoài ra, chi phí hoạt động trên tổng thu nhập (CIR) của EIB hiện vẫn đang ở mức cao, ở mức 61,9%, cao hơn nhiều mức bình quân 50% của nhóm ngân hàng TMCP niêm yết.

Tỷ lệ cho vay trung và dài hạn của EIB hiện ở mức 62,8% tổng tài sản cho vay. Theo HSC, tỷ lệ vốn huy động ngắn hạn dùng để cho vay trung dài hạn có thể đã sát mức trần quy định.

HSC ước tính tỷ lệ vốn huy động ngắn hạn dùng để cho vay trung dài hạn tại thời điểm cuối tháng 9 là khoảng 50% là mức trần theo quy định trong Thông tư 06. Nếu ước tính của HSC là đúng, thì EIB sẽ không còn dư địa để tiếp tục tăng trưởng cho vay khách hàng cá nhân (cho vay khách hàng cá nhân chiếm khoảng 44,51% tổng dư nợ cho vay tại thời điểm cuối 2015, trong đó chủ yếu là cho vay mua nhà) và cho vay trung dài hạn đối với doanh nghiệp vừa và nhỏ (DNNVV).

Nguồn: BCTC EIB

Khi đó, EIB có thể sẽ phải chuyển sang cho vay ngắn hạn (chủ yếu là cho vay DNNVV).

HSC cho rằng, để tăng trưởng cho vay trở lại trong tương lai, EIB có lẽ cần phải tăng cường huy động ở tất cả các kỳ hạn, tích cực thu hồi các khoản cho vay trung dài hạn đã quá hạn và cải thiện mảng dịch vụ thẻ nhằm nâng cao nguồn thu từ thẻ tín dụng và phí dịch vụ.

Dư nợ cho vay hiện đã giảm 7,40% từ mức đỉnh vào Q4/2014 và xu hướng này sẽ còn tiếp tục là điều khó tránh khỏi.

Vốn huy động khách hàng của EIB tăng nhẹ 4,80% so với đầu năm lên 103,16 nghìn tỷ đồng

Theo đó tỷ lệ cho vay/huy động (LDR) thuần giảm xuống còn 78,2% từ 86,11% tại thời điểm cuối năm 2015 và 80% tại thời điểm cuối tháng 6/2016. HSC cho rằng nguyên nhân chính của việc huy động tăng trong khi cho vay giảm có lẽ là để duy trì tỷ lệ vốn huy động ngắn hạn dùng để cho vay trung dài hạn dưới mức trần cho phép 50%.

Nợ xấu khiến chi phí dự phòng tăng mạnh

Trong kỳ này, EIB chỉ xử lý 235 tỷ đồng nợ xấu, giảm 54,52% so với cùng kỳ. HSC ước tính, trong số nợ xấu xử lý, 100 tỷ đồng là xử lý nợ xấu thông thường và khoảng 135 tỷ đồng là liên quan đến hoán đổi trái phiếu VAMC. Tỷ lệ nợ xấu giảm xuống 3,35% từ 5,30% vào cuối tháng 6 nhờ tiếp tục hoán đổi nợ xấu với trái phiếu VAMC.

Chi phí dự phòng của EIB tăng mạnh 85,2% so với cùng kỳ lên 923 tỷ đồng. Trong đó, 574 tỷ đồng là dự phòng nợ xấu, tăng 140,29% so với cùng kỳ và 351tỷ đồng dự phòng trái phiếu VAMC, tăng 43,06% so với cùng kỳ.

HSC cho rằng, EIB khác với các ngân hàng khác khi vẫn tiếp tục hoán đổi nợ xấu cho VAMC trong năm nay, điều này cho thấy tài sản của ngân hàng tiếp tục có vấn đề. Tổng giá trị trái phiếu VAMC đến cuối quý III/2016 là 7.199 tỷ đồng so với 6.062 tỷ đồng cuối quý II. Tổng mệnh giá trái phiếu VAMC trước và sau trích lập dự phòng lần lượt chiếm 8,92% và 7,27% tổng dư nợ hiện tại của Ngân hàng.

“Tỷ trọng này vẫn là mức rất cao so với các ngân hàng niêm yết khác. Đối với danh mục trái phiếu VAMC hiện tại, EIB sẽ phải trích lập dự phòng khoảng 1.200 tỷ đồng trong năm 2016 và khoảng 1.439 tỷ đồng kể từ năm 2017.

Do đó, lợi nhuận của EIB trong tương lai gần khó có thể phục hồi.Riêng trong quý IV, HSC đánh giá khả năng cao EIB sẽ ghi nhận lỗ lớn do mới chỉ trích lập 351 tỷ đồng trong tổng số 1.200 tỷ đồng nợ bán cho VAMC”, HSC đánh giá.

Ngoài ra, HSC cho rằng cơ cấu thành viên HĐQT vẫn là vấn đề tồn đọng của EIB. EIB đã dự kiến tổ chức ĐHCĐ bất thường vào ngày 2/8 chủ yếu để bỏ phiếu bầu 3 thành viên HĐQT mới cho nhiệm kỳ 2016 – 2020. Tuy nhiên, do chưa được NHNN phê duyệt rõ ràng, EIB đã không tổ chức ĐHCĐ bất thường và thành lập một ủy ban nội bộ để đánh giá các ứng cử viên cho thành viên HĐQT.

“Hiện tại, sau 3 tháng mà không có thêm những tiến triển mới, có vẻ như cấu trúc HĐQT hiện tại sẽ không thay đổi trong thời gian tới. Và sự phân chia giữa các nhóm cổ đông vẫn tồn tại và sẽ ảnh hưởng đến chiến lược dài hạn của Ngân hàng", HSC nhận định.