Công ty Chứng khoán Rồng Việt (VDSC) vừa công bố báo cáo triển vọng ngành điện với nhận định kết quả kinh doanh năm 2025 của nhóm thủy điện lớn được dự báo sẽ cải thiện mạnh nhờ tăng trưởng sản lượng do chu kỳ La Nina đang diễn ra, đồng thời giá bán điện bình quân trong năm 2025 của các công ty thủy điện sẽ khó giảm so với cùng kỳ, và có khả năng tăng khi tình hình tài chính của EVN có thể cải thiện.

THUỶ ĐIỆN BỨT PHÁ NHỜ LA NINA VÀ NHU CẦU TIÊU THỤ CAO

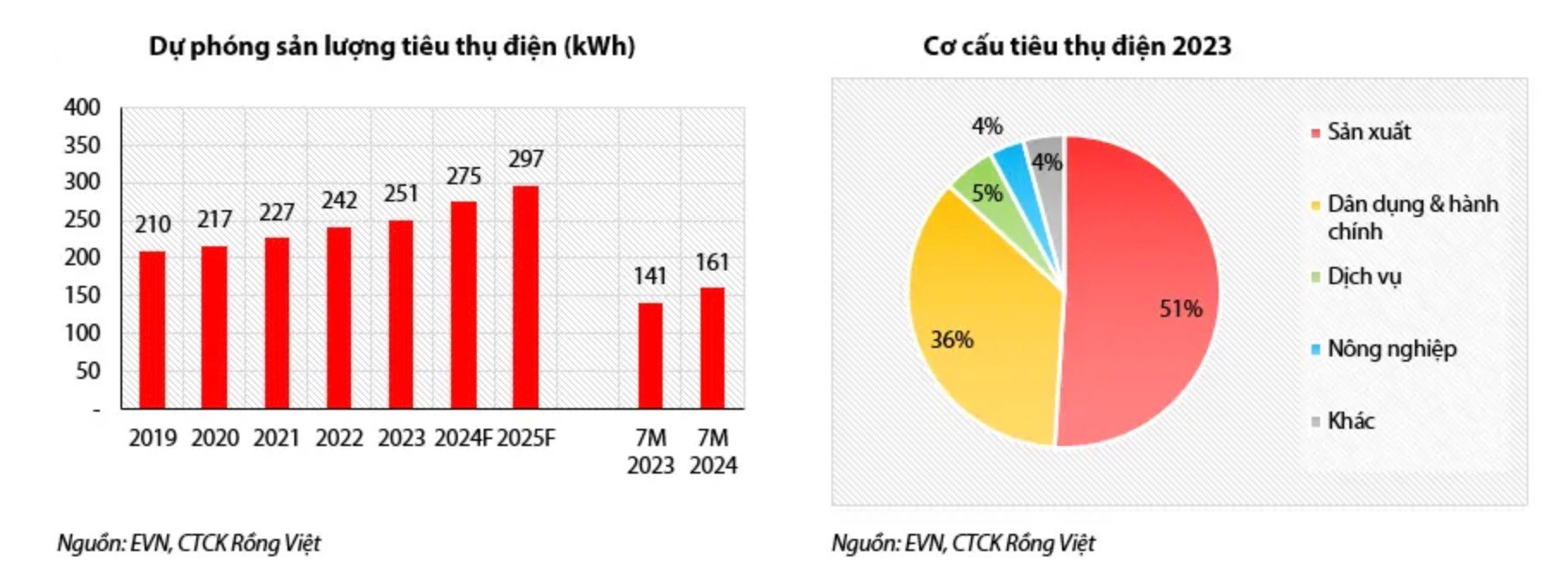

Theo số liệu từ báo cáo, trong 7 tháng đầu năm 2024, sản lượng điện thương phẩm tăng trưởng mạnh mẽ, đạt 161 tỷ kWh, tăng 13,5% so với cùng kỳ nhờ nhu cầu tiêu thụ điện lớn tới từ cả khối khách hàng sản xuất (tăng trưởng 12,4%) lẫn khách hàng tiêu thụ điện dân dụng (tăng trưởng 14,7%).

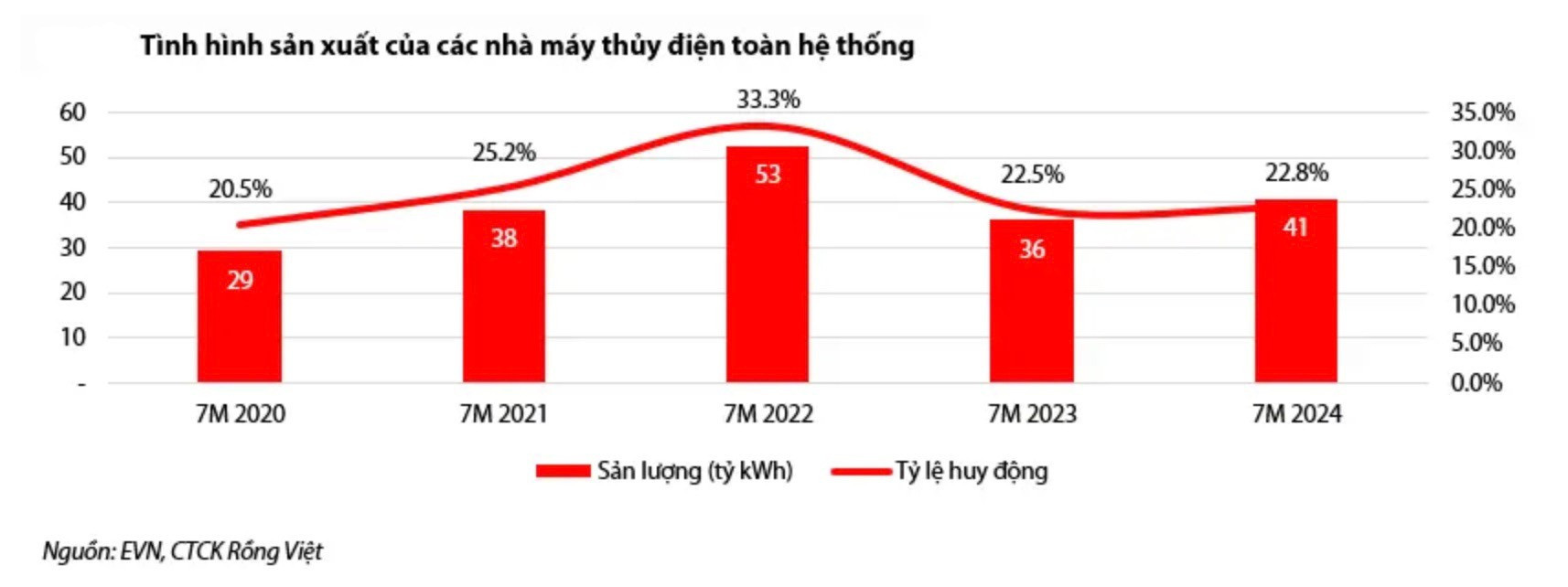

Tương tự, sản lượng điện sản xuất đạt 179 tỷ kWh, tăng 11,5% so với cùng kỳ năm 2023. Trong đó, nhiệt điện than và thủy điện đóng góp lớn nhất với sản lượng lần lượt 96 tỷ kWh (chiếm 53,7% sản lượng toàn hệ thống) và 41 tỷ kWh (chiếm 22,8% sản lượng toàn hệ thống), theo sau là năng lượng tái tạo và nhiệt điện khí.

Với nhu cầu tiêu thụ điện mạnh mẽ, nhóm chuyên gia VDSC kỳ vọng sản lượng điện tiêu thụ điện sẽ tăng trưởng mạnh và đạt mức 275 tỷ kWh (tăng 9,5%) trong năm 2024 và 297 tỷ kWh (tăng 8%) trong năm 2025.

Trong năm 2025, VDSC cho rằng đóng góp của thủy điện sẽ cao hơn nhờ chu kỳ thời tiết thuận lợi hơn, bên cạnh đó là nhiệt điện khí LNG với việc nhiệt điện than không còn dư địa để phát triển, trong khi nguồn năng lượng tái tạo mới hiện vẫn chờ hoàn thiện các cơ chế cần thiết để triển khai, còn điện khí thiên nhiên gặp vấn đề về nguồn cung nhiên liệu.

Trong 7 tháng đầu năm 2024, sản lượng thủy điện toàn hệ thống đã tăng trưởng 13,7% lên 41 tỷ kWh, và tỷ lệ huy động từ nguồn thủy điện bắt đầu cao hơn so với cùng kỳ năm 2023 do chu kỳ El Nino đã đi qua.

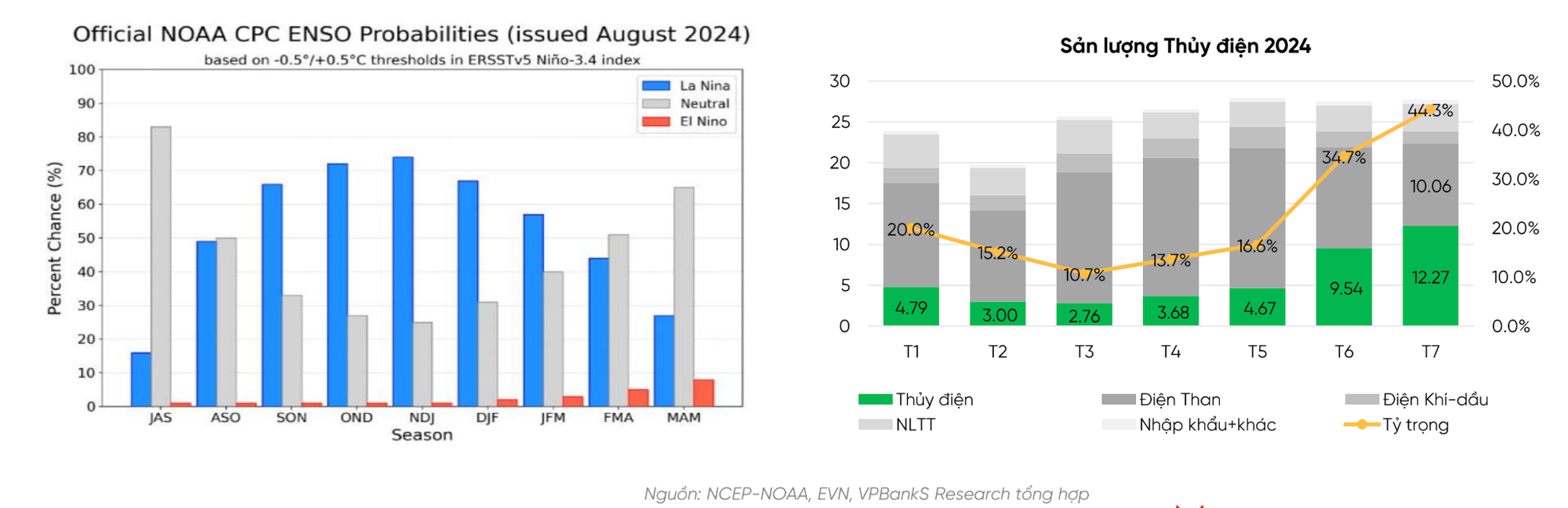

Theo quan điểm của chuyên gia từ VDSC, sản lượng các công ty thủy điện sẽ cải thiện từ nửa cuối 2024, và kết quả kinh doanh các công ty thủy điện sẽ tăng trưởng tốt trong năm 2025 so với 2024 nhờ chu kỳ chuyển pha La Nina đang diễn ra từ tháng 9/2024.

Cùng với đó, giá bán điện bình quân trong năm 2025 của các công ty thủy điện sẽ khó có khả năng giảm so với 2024, và có khả năng tăng khi tình hình tài chính của EVN được cải thiện.

Đồng thời, sản lượng các công ty thủy điện sẽ tăng trưởng tốt trong năm 2025 nhờ chu kỳ thủy văn thuận lợi. Theo quan sát của VDSC, sản lượng thương phẩm của các công ty thủy điện trong chu kỳ La Nina cao hơn chu kỳ El Nino khoảng 10 - 20%, do chi phí sản xuất thấp hơn các loại hình phát điện khác.

Cụ thể, chi phí sản xuất của các công ty thủy điện và giá bán điện của các công ty thủy điện là thấp nhất trong các nguồn điện: chi phí sản xuất điện/kWh các công ty thủy điện đa phần nằm ở mức 400 – 600 đồng/kWh, thấp hơn nhiều so với mức bình quân 1.100 – 1.300 đồng/kWh của các công ty nhiệt điện than.

Về triển vọng ngắn hạn, Công ty Chứng khoán VPBank (VPBankS) cũng đưa ra góc nhìn lạc quan về ngành điện trong những tháng cuối năm 2024 khi dự báo nhu cầu tiêu thụ điện tiếp tục tăng lên.

Theo đó, Bộ Công thương/EVN vừa thực hiện điều chỉnh phương án nhu cầu điện tăng thêm 1,25% so với kế hoạch đầu năm, đưa tổng nhu cầu điện lên 310,6 tỷ kwh, tăng 10,68% so với 2023.

Đồng thời, hình thái La Nina sẽ hoạt động mạnh từ tháng 8 đến tháng 12/2024, với tỷ lệ 66 - 74%, khả năng kéo dài đến tháng 4/2025 với tỷ lệ 44%. Lượng mưa trong tháng 6 - 8/2024 được đánh giá là có mức cao từ 15 - 30% so với trung bình nhiều năm.

“Điều này hỗ trợ các nhà máy thủy điện có thể hoạt động tích cực hơn so với 2023. Dự báo sản lượng thủy điện năm 2024 có thể đạt 84,1 tỷ kwh, tăng 4% so với năm 2023”, VPBankS nhận định.

CỔ PHIẾU NÀO “BỪNG SÁNG”?

Về cổ phiếu nhóm ngành điện tiềm năng, VPBankS Research có quan điểm tích cực đối với cổ phiếu POW của Tổng Công ty Điện lực Dầu khí Việt Nam – CTCP (PV Power) nhờ động lực tăng trưởng ngắn hạn trong năm 2024 đến từ tổ máy S1 nhà máy Vũng Áng đã hoạt động trở lại và các nhà máy điện khí hoàn thành bảo dưỡng sẽ gia tăng sản lượng phát điện, nâng cao hiệu quả sản xuất kinh doanh.

Về dài hạn, dự án nhiệt điện Nhơn Trạch 3 và 4 tiếp tục là động lực phát triển của PV Power giai đoạn 2025 - 2026, khi đóng góp thêm 1.500 MW (tăng 36% công suất) và 9.200 triệu kWh (tăng 45% sản lượng điện).

VPBankS dự báo năm 2024, sản lượng điện sản xuất của PV Power có thể đạt 17.255 triệu kWh, tăng 21% so với năm 2023. Doanh thu và lợi nhuận có thể lần lượt đạt 33.244 tỷ đồng và 1.650 tỷ đồng, tăng 17% và 14%.

Một cổ phiếu ngành điện khác cũng được VPBankS khuyến nghị khả quan là REE của Công ty Cổ phần Cơ điện lạnh, nhờ lĩnh vực bất động sản của công ty sẽ bù đắp sự suy giảm từ lĩnh vực thuỷ điện.

Theo đó, dự án Etown6 đang trong giai đoạn hoàn thiện và sẽ bàn giao mặt bằng cho khách hàng thuê từ đầu quý 2/2024. Bên cạnh đó, bất động sản thương mại đóng góp từ dự án The Light Square với doanh thu khoảng 1.100 tỷ đồng, lợi nhuận sau thuế khoảng 250 tỷ đồng.

Trong ngắn hạn, lĩnh vực điện năng của REE được VPBankS Research kỳ vọng hoạt động ổn định và sẽ quay về mức thuận lợi khi El Nino được dự báo kết thúc trong nửa đầu năm 2024.

Trong trung và dài hạn, REE đang cùng các đối tác tìm kiếm đầu tư các dự án năng lượng tái tạo (điện gió gần bờ) với quy mô từ 1.800 - 2.000MW. Tiếp tục là đơn vị tiên phong trong phát triển năng lượng tái tạo.

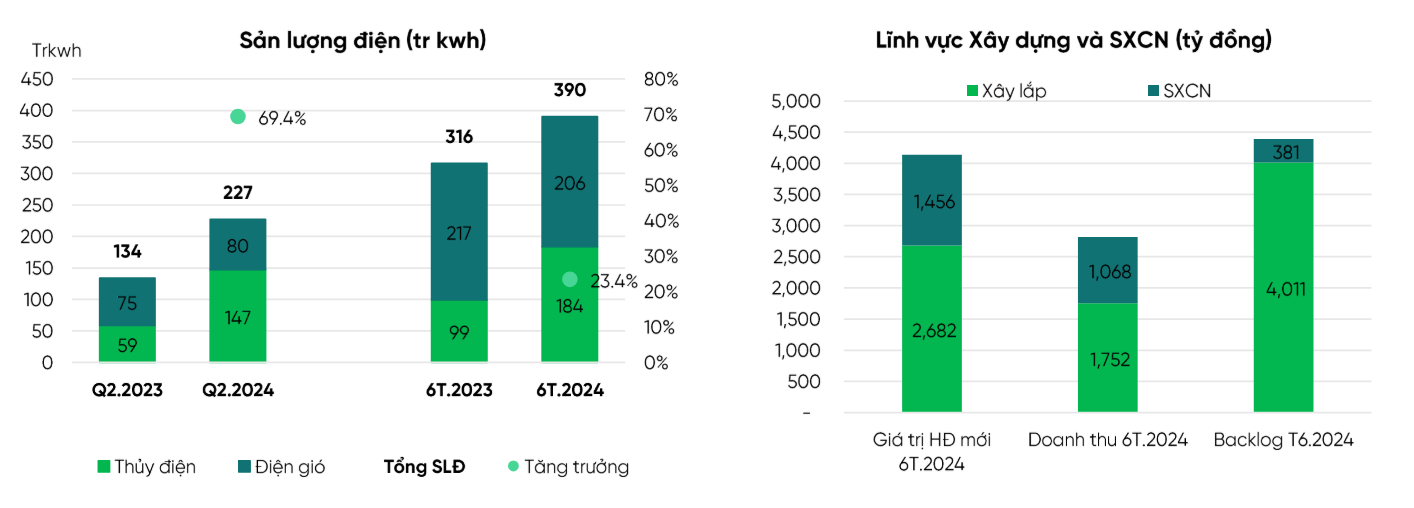

Đối với cổ phiếu PC1, luận điểm đầu tư đến từ doanh nghiệp này sẽ có sự hồi phục trong lĩnh vực xây lắp và sản xuất công nghiệp ngành điện từ năm 2024 trở đi với các dự án lưới truyền tải.

Song song với đó, các lĩnh vực khác như bất động sản khu công nghiệp, khoản đầu tư vào Western Pacific và khai thác khoáng sản tiếp tục đóng góp lợi nhuận khả quan cho doanh nghiệp.

Cho cả năm 2024, VPBankS dự báo doanh thu và lợi nhuận trước thuế của PC1 lần lượt đạt 9.895 tỷ đồng và 683 tỷ đồng, lần lượt tăng 27% và 75% so với năm 2023. Thu nhập mỗi cổ phần đạt 1.218 đồng/cổ phiếu, tăng 168% so với cùng kỳ.

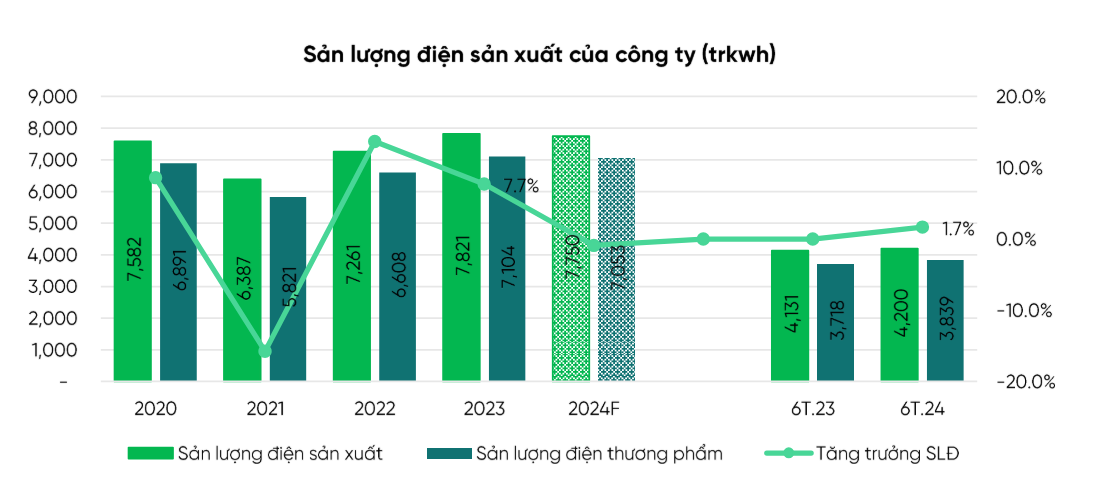

Trong khi đó, cổ phiếu QTP của Công ty Cổ phần Nhiệt điện Quảng Ninh được đánh giá có triển vọng tích cực do sản lượng điện sản xuất đạt mức cao với 7,73 tỷ kWh, trong khi đó chi phí sản xuất tiếp tục giảm.

Bên cạnh đó, đây là doanh nghiệp thường xuyên chi trả cổ tức tiền mặt ở mức hấp dẫn, từ 1.000 - 1.500 đồng/cổ phiếu. Theo đó lợi suất cổ tức có thể đạt mức 8%-10%/năm.

Về hoạt động kinh doanh năm 2024, VPBankS dự báo sản lượng điện của Nhiệt điện Quảng Ninh có thể thực hiện từ 7.750 – 7.800 triệu kWh. Doanh thu và lợi nhuận dự báo lần lượt đạt 11.892 tỷ đồng và 764 tỷ đồng, bằng 99% và 118% của năm 2023.