Bancassurance là một thỏa thuận giữa các ngân hàng và các công ty bảo hiểm để bán các sản phẩm của công ty bảo hiểm thông qua kênh phân phối của các ngân hàng.

Nhiều năm, bancassurance thường nổi lên với những phản ánh không hay như ngân hàng “bán bia kèm lạc”, ép khách vay mua bảo hiểm, “đánh tráo” tính chất gây nhầm lẫn như gửi tiền hoặc sản phẩm đầu tư tài chính…

Thế nhưng thời gian qua, đặc biệt giai đoạn dịch Covid-19 bùng phát, khi chấp nhận giảm lãi suất để sẻ chia khó khăn với doanh nghiệp, bancassurance chính là động lực chính giúp lợi nhuận của các ngân hàng giữ đà tăng trưởng. Do đó, toàn ngành ngân hàng đã phải ngồi cùng lại để tìm cách giữ lại mảnh đất màu mỡ này.

Thu hàng nghìn tỷ đồng từ bán bảo hiểm

Ở Việt Nam, việc hợp tác bán bảo hiểm qua ngân hàng của các công ty bảo hiểm nhân thọ diễn ra từ hơn 10 năm trước. Xu hướng dần đậm nét hơn nhờ tính thuận tiện, hiệu quả và lợi ích mang lợi cho tất cả các bên tham gia.

Cụ thể, việc triển khai thực hiện hoạt động đại lý bảo hiểm không chỉ mang lại những lợi ích về mặt kinh tế cho doanh nghiệp bảo hiểm mà còn giúp ngân hàng đa dạng hóa, đáp ứng nhu cầu, nâng cao trải nghiệm sử dụng các dịch vụ/sản phẩm tài chính của khách hàng, hỗ trợ xây dựng nền tảng khách hàng trung thành…

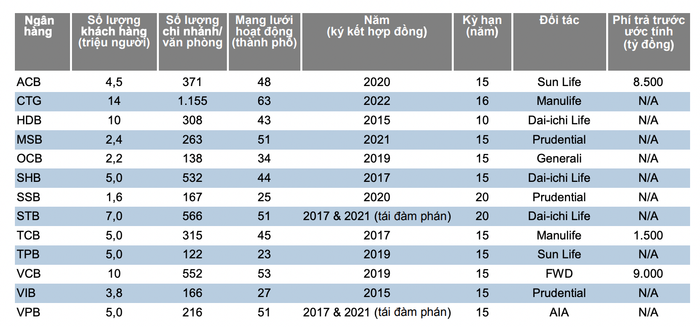

Theo số liệu từ Hiệp hội Bảo hiểm Việt Nam, tính đến cuối năm 2021, 16/18 doanh nghiệp bảo hiểm nhân thọ đã ký 61 hợp đồng liên kết với các ngân hàng Việt Nam, trong đó 40 hợp đồng có thỏa thuận phân phối độc quyền (66%); 21 hợp đồng không có thỏa thuận phân phối độc quyền (34%).

Kể từ năm 2021 tới nay, những “cái bắt tay” giữa ngân hàng và công ty bảo hiểm cũng ngày càng xuất hiện nhiều hơn và chặt hơn. Điển hình như Vietinbank ký kết hợp đồng phân phối bancassurance độc quyền thời hạn 16 năm với Manulife trong năm 2022. Hay như VPBank tăng thời hạn ký hợp đồng phân phối bảo hiểm độc quyền với Công ty TNHH Bảo hiểm Nhân thọ AIA (Việt Nam) từ 15 năm lên 19 năm.

Lẽ đó, chỉ trong nửa đầu năm ngoái, riêng nguồn thu bảo hiểm qua kênh ngân hàng đã chiếm 41% tổng doanh thu khai thác mới của doanh nghiệp bảo hiểm.

Ngược lại, các ngân hàng cũng ghi nhận doanh thu hàng nghìn tỷ đồng từ tiền hoạt động bancassurance. Trong đó, MB đang dẫn đầu doanh thu về bảo hiểm trên toàn hệ thống. Nếu năm 2018, doanh thu từ mảng này chỉ đạt hơn 2.800 tỷ đồng thì năm 2019 đã tăng lên hơn 4.200 tỷ đồng, năm 2020 tăng lên hơn 5.800 tỷ đồng, năm 2021 đạt gần 8.400 tỷ đồng và năm 2022 vọt lên tới 10.185 tỷ đồng.

Tương tự, ngân hàng thứ hai thắng đậm nhờ bảo hiểm là VPBank. Trong năm 2022, VPBank thu về 3.354 tỷ đồng từ hoạt động kinh doanh bảo hiểm, tăng 42% so với 2021 và chiếm hơn 30% tổng thu từ mảng dịch vụ của ngân hàng.

Cũng tại năm 2022, doanh thu từ dịch vụ hợp tác bảo hiểm của Techcombank đạt hơn 1.750 tỷ đồng, tăng 12,3%; thu nhập hoa hồng bảo hiểm năm 2022 tại VIB là 1.302 tỷ đồng, tăng gần 9% so với năm 2021. Tại TPBank, thu từ dịch vụ kinh doanh, bảo hiểm và tư vấn là 876 nghìn tỷ đồng.

Thậm chí, ngoài khoản doanh thu và lợi nhuận lớn đến từ việc bán sản phẩm cho các công ty bảo hiểm, không ít ngân hàng sau khi ký kết cũng nhận ngay một khoản lợi nhuận đột biến trong mảng dịch vụ nhờ khoản phí hoa hồng trả ngay từ công ty bảo hiểm.

Đồng thời, một bộ phận nhân viên ngân hàng cũng được tăng thu nhập. Trong đó có những trường hợp thu nhập bán chéo bảo hiểm nhân thọ đôi khi còn cao hơn cả thu nhập từ công việc chính, do được hưởng mức hoa hồng hấp dẫn.

Tăng trưởng bền vững

Nhận thấy nguồn thu dần lấn lướt, hầu như ngân hàng nào cũng tạo ra cơ chế nội bộ để nhân viên quyết liệt bán bảo hiểm. Theo đó, nhân viên ngân hàng hay ví mình như “cửa hàng tạp hoá”, từ cho vay tín dụng đến chào mời trái phiếu doanh nghiệp và nay là tư vấn bảo hiểm. Điều quan trọng, các hoạt động nghiệp vụ này đều bị áp chỉ tiêu.

Năm qua, có thời điểm tình trạng room tín dụng tại nhiều nhà băng chạm trần, khiến hoạt động cho vay diễn ra "nhỏ giọt". Điều này không những khiến khách hàng phải đợi lâu mà chính nhân viên ngân hàng phải bán chéo sản phẩm phụ trợ.

Mặt khác, cũng chính vì chỉ tiêu bán bảo hiểm, việc khách hàng bị ép mua bảo hiểm khi vay vốn ngân hàng, “bị hiểu nhầm” khi mua bảo hiểm qua ngân hàng nổi lên chỉ sau câu chuyện trái phiếu doanh nghiệp.

Mới nhất, chỉ sau 2 ngày thành lập đường dây nóng, Ngân hàng Nhà nước đã nhận tới 103 cuộc gọi phản ánh từ phía người dân.

Để giữ lại mảnh đất đầy màu mỡ, Ngân hàng Nhà nước Việt Nam đã tổ chức Hội nghị về hoạt động đại lý bảo hiểm của các tổ chức tín dụng. Tại hội nghị, một số ý kiến đề xuất các ngân hàng thương mại làm bancassurance đồng lòng, cùng thực hiện các giải pháp chấn chỉnh lại hoạt động hiện nay.

Thứ nhất, các tổ chức tín dụng cung cấp thông tin về sản phẩm bảo hiểm, doanh nghiệp bảo hiểm... đầy đủ, chính xác cho bên mua bảo hiểm và giải thích rõ ràng, đầy đủ về quyền lợi bảo hiểm, điều khoản loại trừ trách nhiệm bảo hiểm, quyền và nghĩa vụ của bên mua bảo hiểm.

Thứ hai, giải thích cho khách hàng các sản phẩm bảo hiểm được phân phối thông qua tổ chức tín dụng không phải là sản phẩm của tổ chức tín dụng. Không được tự ý kê khai thông tin cho bên mua bảo hiểm khi chưa có sự đồng ý của bên mua bảo hiểm; nghiêm cấm hành vi “ép” khách hàng mua bảo hiểm dưới mọi hình thức.

Thứ ba, tự các tổ chức tín dụng tăng cường kiểm tra, kiểm soát nội bộ đối với hoạt động đại lý bảo hiểm trên toàn hệ thống để phát hiện và xử lý nghiêm, kịp thời các hành vi vi phạm, đặc biệt là hành vi “ép”, gắn việc mua sản phẩm bảo hiểm không bắt buộc với việc cung ứng sản phẩm, dịch vụ ngân hàng.

Thứ tư, tăng cường công tác thanh tra từ cơ quan quản lý, nhưng cần làm rõ nội dung thanh tra mở rộng như thế nào thay vì chủ yếu tập trung ở hai bước thanh tra là có hợp đồng đại lý và nhân viên ngân hàng có chứng chỉ hành nghề hay không.

Thứ năm, có thể xem là giải pháp quan trọng nhất, một số ý kiến đề xuất các ngân hàng không giao và ép chỉ tiêu (KPI) đối với cán bộ nhân viên làm bancassurance. Việc giao, tăng và ép KPI được cho là một nguyên nhân khiến phát sinh những “con sâu” nói trên, và thậm chí khiến cán bộ nhân viên ngân hàng lơ là các nghiệp vụ chính, nhiệm vụ chính của ngân hàng, cả ở việc giữ gìn uy tín và thương hiệu.

Nhìn chung, các giải pháp đang hướng tới việc phát triển thiên chất hơn lượng. Bởi lẽ, khi ngân hàng phục vụ trách nhiệm và chất lượng hơn, khách hàng được tư vấn chuyên sâu và toàn diện hơn để có tính tự nguyện hơn, qua đó khai thác tiềm năng thị trường bancassurance một cách bền vững hơn.

Theo báo cáo của Bộ Tài chính, ngành bảo hiểm Việt Nam hiện có 77 doanh nghiệp, với tổng tài sản tính đến hết năm 2022 khoảng hơn 800.000 tỷ đồng, tăng gần 15% so với năm 2021. Tuy nhiên, mới chỉ có 11% dân số Việt Nam tham gia mua bảo hiểm nhân thọ, tỷ lệ này thấp hơn nhiều so với Malaysia (50%), Singapore (80%), và Mỹ (90%)... Thị trường Việt Nam được giới chuyên gia dự báo là sẽ còn rất tiềm năng và dư địa phát triển.