Xu hướng tăng tiến của nợ xấu là mối đe dọa lớn đối với chất lượng tài sản ngành ngân hàng. Do đó, các ngân hàng cần phải xây dựng chiến lược quản lý rủi ro chặt chẽ và hiệu quả.

DƯ NỢ XẤU TẠI CÁC NGÂN HÀNG VẪN "PHÌNH TO"

Tổng hợp báo cáo tài chính quý 3 và 9 tháng đầu năm 2024 tại 29 ngân hàng thương mại quốc nội (bao gồm 27 ngân hàng đã niêm yết trên sàn chứng khoán và PVcomBank, BaoViet Bank) cho thấy, nợ xấu toàn ngành ngân hàng tiếp tục tăng mạnh so với quý 1/2024 và quý 2/2024 cũng như cuối năm 2023.

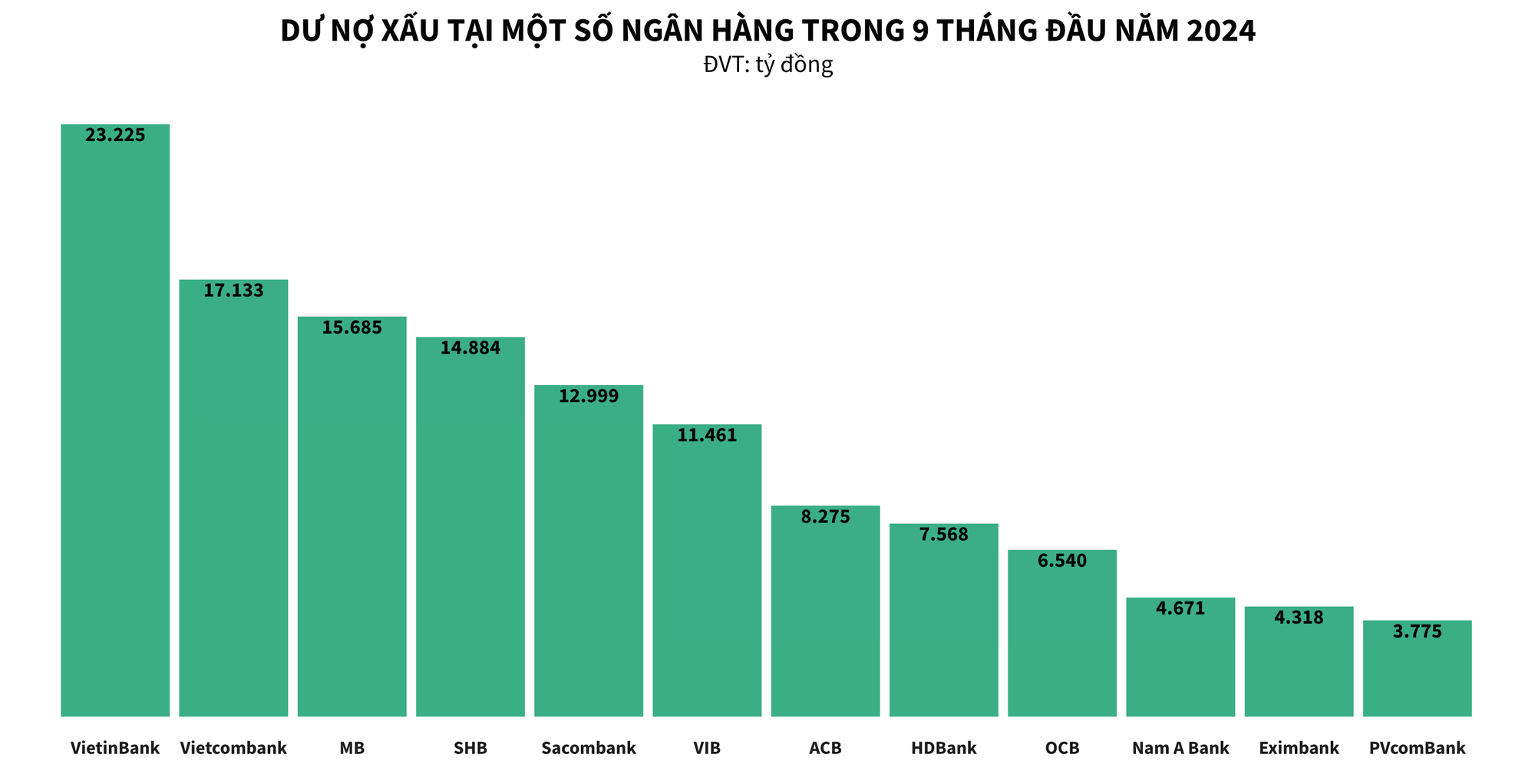

Kết thúc 9 tháng đầu năm nay, số dư nợ xấu các ngân hàng đã tăng thêm 27,9%, tương ứng với 56.485 tỷ đồng so với cuối năm 2023, đạt 259.186 tỷ đồng. So với thời điểm kết thúc quý 2/2024, nợ xấu của 29 ngân hàng đã tăng thêm 21,2%.

Trong tổng số 29 ngân hàng, chỉ có duy nhất ngân hàng OCB ghi nhận số dư nợ xấu giảm so với thời điểm cuối năm ngoái, đạt 6.540 tỷ đồng, tức điều chỉnh 5%. Đáng chú ý, nếu tính theo con số tuyệt đối thì nhóm ngân hàng cổ phần Nhà nước gồm VietinBank và Vietcombank... đang thuộc nhóm có số dư nợ xấu cao nhất ngành.

Trong đó, quán quân lợi nhuận ngành ngân hàng là Vietcombank thường nằm trong nhóm có chất lượng tài sản tốt trong ngành cũng có thêm 4.678 tỷ đồng nợ xấu sau 9 tháng đầu năm, tương đương mức tăng 37,6%, đạt 17.133 tỷ đồng. Tương tự, nợ xấu của VietinBank tăng 6.617 tỷ đồng hay 39,8%, lên 23.225 tỷ đồng. Tuy nhiên, so với thời điểm cuối quý 2, nợ xấu của VietinBank đã giảm gần 5,8%.

Ở nhóm ngân hàng thương mại cổ phần tư nhân, ngân hàng MB cho biết, nợ xấu sau 3 quý kinh doanh đầu năm đã đạt 15.685 tỷ đồng, tức tăng mạnh 60%. Bám sát MB là ngân hàng Sacombank tăng 18,3% nợ xấu lên mức 12.999 tỷ đồng. Nợ xấu tại ngân hàng VIB cũng tăng thêm 36,8% sau 9 tháng kinh doanh và đạt mức 11.461 tỷ đồng.

Tương tự, những ngân hàng có số dư nợ xấu lớn trong thời gian qua là: ACB (8.275 tỷ đồng); HDBank (7.568 tỷ đồng); Nam A Bank (4.671 tỷ đồng); Eximbank (4.318 tỷ đồng); SeABank (3.686 tỷ đồng); ABBank (3.158 tỷ đồng); Vietbank (3.032 tỷ đồng); BaoVietBank (1.932 tỷ đồng); Bac A Bank (1.375 tỷ đồng)…

Xét về tốc độ tăng trưởng, một số đơn vị tăng trưởng cao gồm ngân hàng MB (60%); Nam A Bank (56,3%); BVBank (55,7%); Bac A Bank (50,1%); Saigonbank (43,5%); ACB (40,6%); VietinBank (39,8%)…

TỶ LỆ NỢ XẤU TIẾP TỤC GIA TĂNG

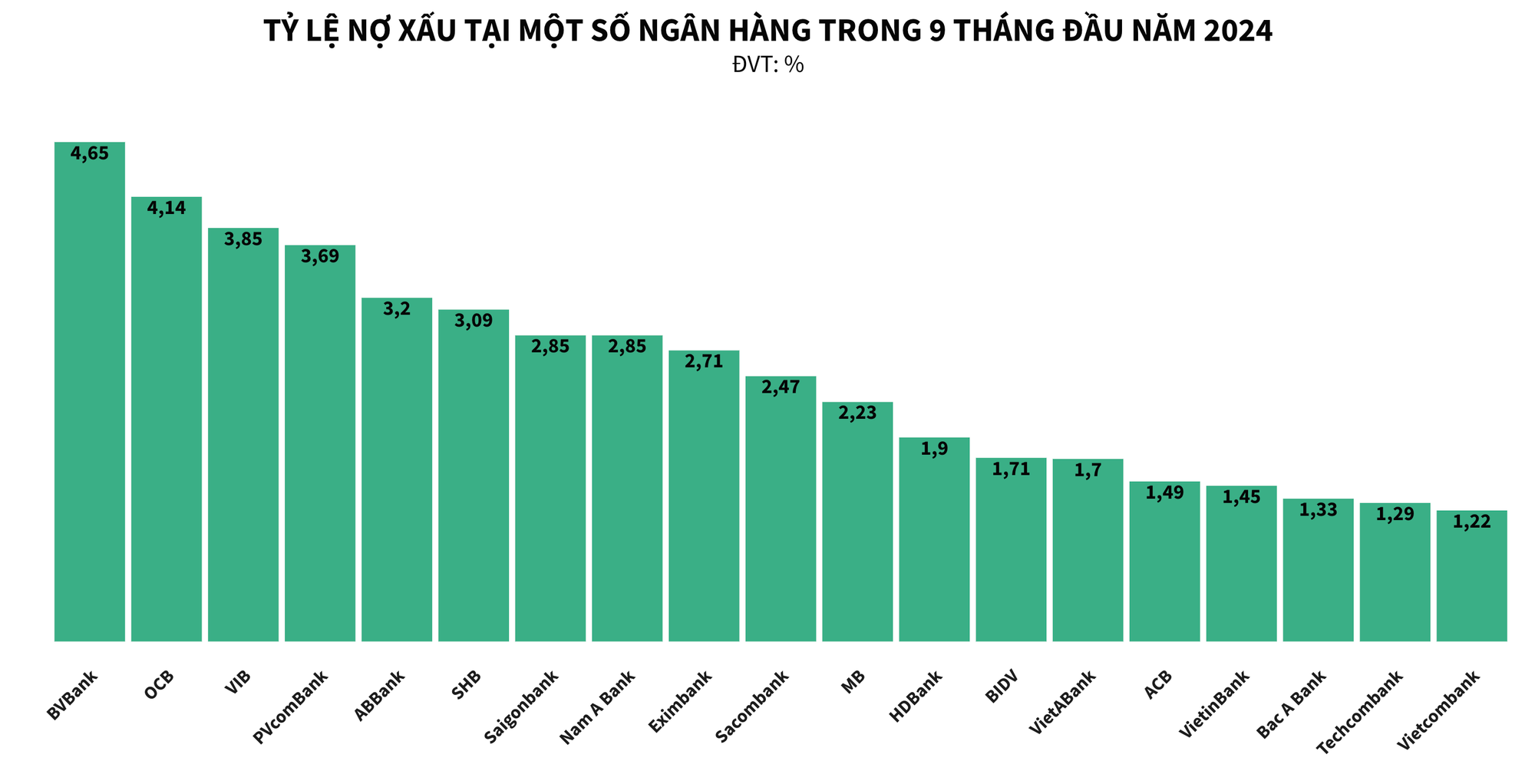

Cùng chiều với dư nợ xấu, tỷ lệ nợ xấu của toàn ngành ngân hàng trong 9 tháng đầu năm đã tăng 0,3% so với thời điểm cuối năm 2023, đạt 2,27%. So với quý liền kề trước đó, nợ xấu đã nhích thêm 0,04%.

Trong 3 quý đầu năm, hệ thống ngân hàng có đến 25 nhà băng cho biết tỷ lệ nợ xấu tăng. Đồng thời, toàn ngành chỉ ghi nhận 4 tổ chức có tỷ lệ nợ xấu cải thiện là: SeABank (giảm 0,07%); PGBank (giảm 0,23%); MSB (giảm 0,24%); SHB (giảm 0,01%).

So với mục tiêu mà Ngân hàng Nhà nước đề ra là tỷ lệ nợ xấu được kiểm soát dưới 3%, thì hiện tại đã có nhiều ngân hàng vượt ngưỡng. Trong đó có thể kể đến: SHB (3,09%); PGBank (3,19%); BaoViet Bank (4,16%); BVBank (4,65%); VIB (3,85%); ABBank (3,2%); Vietbank (3,3%); OCB (4,14%)…

Ngược lại, 10 ngân hàng có tỷ lệ nợ xấu thấp nhất trong hệ thống cũng lần lượt lộ diện với nhiều cái tên quen thuộc là: Vietcombank, Techcombank, Bac A Bank, VietinBank, ACB, VietABank, BIDV, SeABank, HDBank, KienlongBank.

Ở bảng xếp hạng mới này, Vietcombank vươn lên dẫn đầu danh sách ngân hàng có tỷ lệ nợ xấu thấp nhất, ở mức 1,22%, tăng 0,98% so với cuối năm ngoái. So với cuối quý 2, tỷ lệ nợ xấu của Vietcombank chỉ tăng nhẹ 0,02%.

Techcombank xếp ở vị trí thứ hai, với tỷ lệ nợ xấu ở mức 1,29%, tăng nhẹ 0,13%. Ngân hàng Bac A Bank cũng vươn lên vị trí thứ ba với tỷ lệ nợ xấu 1 1,33%, tăng 0,41% so với cuối năm ngoái. Trước đó, Bac A Bank từng tỷ lệ nợ xấu thấp nhất vào cuối quý 1 và cuối năm 2023. Tuy nhiên, tỷ lệ nợ xấu của Bac A Bank đã giảm 0,15% so với cuối quý 2.

VietinBank vươn lên vị trí thứ 4 với tỷ lệ nợ xấu ở mức 1,45%, còn ACB tụt xuống hạng 4 với tỷ lệ nợ xấu 1,49%. Những vị trí còn lại trong TOP 10 lần lượt thuộc về VietABank (1,7%), BIDV (1,71%), SeABank (1,87%), HDBank (1,9%) và KienlongBank (1,94%). Đáng chú ý, ngân hàng MB lại rời khỏi TOP 10 ngân hàng có tỷ lệ nợ xấu thấp nhất khi tăng 60% sau 9 tháng.

GIẢI "BÀI TOÁN" NỢ XẤU TỪ NỘI TẠI NGÂN HÀNG

Tại họp báo triển khai nhiệm vụ 6 tháng cuối năm, Phó thống đốc Ngân hàng Nhà nước Đào Minh Tú cho biết, nợ xấu đang có xu hướng tăng là một vấn đề cần lưu ý, mức độ tăng cũng khá cao. Chỉ tính nửa đầu năm nay, tỷ lệ nợ xấu nội bảng đã lên đến gần 5%. Nếu bao gồm nợ tiềm ẩn có khả năng thành nợ xấu, nợ xấu bán cho Công ty Quản lý tài sản các tổ chức tín dụng (VAMC), thì tỷ lệ nợ xấu khoảng 6,9%.

Theo ông Tú, nợ xấu là vấn đề lớn cần quan tâm, bởi đây là hệ quả của cả quá trình. Nhìn chung, đó là những khoản nợ sau 2 năm đại dịch Covid-19 và năm 2023 do yếu tố khách quan khó khăn của nền kinh tế, chứ không phải do sự yếu kém của ngành ngân hàng. Ngân hàng Nhà nước sẽ có biện pháp xử lý tích cực hơn, đảm bảo chất lượng tín dụng và kiểm soát nợ xấu, trích lập để đảm bảo an toàn cho các ngân hàng.

Mặc dù Ngân hàng Nhà nước gia hạn áp dụng Thông tư 02/2023/TT-NHNN đến hết năm 2024, hỗ trợ khách hàng gặp khó khăn, nhưng thực trạng nợ xấu của hệ thống tiếp tục tăng so với đầu năm là cảnh báo về rủi ro của hệ thống ngân hàng. Các bên liên quan cần phải quyết liệt tháo gỡ, đồng bộ trong việc xử lý nợ xấu.

Theo PGS.TS Nguyễn Hữu Huân, Giảng viên Đại học Kinh tế TP.HCM cho rằng, không thể tính chính xác nợ xấu thực tế hiện nay tại các ngân hàng, nhưng chắc chắn cao hơn con số công bố. Theo ông Huân, khi Thông tư 02 hết hiệu lực, nợ xấu sẽ tăng cao, vì thế các ngân hàng phải gia tăng trích dự phòng rủi ro.

Theo điều tra của Ngân hàng Nhà nước, quý 3/2024, tỷ lệ nợ xấu/dư nợ tín dụng bình quân toàn hệ thống chưa đạt được kỳ vọng “giảm nhẹ”, mà có xu hướng “tăng nhẹ”, tuy nhiên xu hướng này có biểu hiệu thu hẹp hơn so với quý 2/2024. Các tổ chức tín dụng kỳ vọng tỷ lệ nợ xấu có thể điều chỉnh giảm trong quý 4/2024.

Bức tranh nợ xấu cuối quý 3 là một tín hiệu cảnh báo rõ ràng. Nếu không có các biện pháp kiểm soát, ngành ngân hàng có thể sẽ phải đối mặt với những rủi ro tài chính đáng kể trong tương lai gần.

Có thể nhìn thấy, Luật Các Tổ chức tín dụng mới 2024 đã mang đến “cơ hội vàng” cho các ngân hàng. Với quy định mới, các ngân hàng được phép chuyển nhượng một phần các dự án bất động sản gắn liền với các khoản nợ xấu và tham gia vào thị trường mua bán nợ. Điều này không chỉ giúp ngân hàng linh hoạt hơn trong việc thu hồi vốn mà còn giúp các khoản nợ xấu nhanh chóng được chuyển ra khỏi bảng cân đối kế toán, giảm thiểu áp lực tài chính.

Trong trường hợp một khoản vay lớn được bảo đảm bằng dự án bất động sản nhưng chủ dự án gặp khó khăn về tài chính, ngân hàng có thể chuyển nhượng một phần dự án này cho một nhà đầu tư khác.

Điều này giúp dự án tiếp tục được triển khai, thu hút dòng vốn mới và ngân hàng cũng có thể thu hồi vốn nhanh chóng mà không cần phải chờ toàn bộ khoản nợ được thanh toán.

Đây thực sự là một bước tiến đột phá khi hiện có tới 70% tài sản bảo đảm trong hệ thống ngân hàng là bất động sản. Việc linh hoạt xử lý các tài sản bảo đảm này sẽ giúp ngân hàng giảm nợ xấu một cách đáng kể và tạo động lực phát triển thị trường bất động sản.

Việc tham gia vào thị trường mua bán nợ cũng giúp ngân hàng nhanh chóng loại bỏ nợ xấu khỏi bảng cân đối kế toán. Các ngân hàng có thể hợp tác với các công ty quản lý nợ hoặc các tổ chức tài chính quốc tế để xử lý những khoản nợ xấu quy mô lớn, cải thiện chất lượng tài sản và giảm áp lực tài chính.

Để tăng cường nguồn lực tài chính, ngân hàng có thể phát hành cổ phiếu nhằm tăng vốn chủ sở hữu. Tăng vốn giúp nâng cao khả năng an toàn vốn, tạo điều kiện phát triển bền vững và cải thiện tỷ lệ bao phủ nợ xấu, đồng thời giảm rủi ro cho toàn bộ hệ thống.

Bên cạnh những giải pháp xử lý nợ xấu, các ngân hàng cần đẩy mạnh nguồn thu phi tín dụng nhằm giảm sự phụ thuộc vào tín dụng truyền thống và tạo ra doanh thu ổn định.

Thông qua các hệ thống quản lý tín dụng thông minh, ngân hàng có thể giám sát và phát hiện sớm các khoản vay rủi ro ngay từ giai đoạn đầu, giúp đưa ra các biện pháp tái cấu trúc khoản vay kịp thời.