Công ty Chứng khoán Tiên Phong (TPS) vừa công bố báo cáo triển vọng ngành ngân hàng năm 2025 với nhận định triển vọng dài hạn đầy hứa hẹn bất chấp một số khó khăn ngắn hạn.

TĂNG TRƯỞNG TÍN DỤNG GIỮ MỨC 15%, LÃI SUẤT ĐẦU VÀO TĂNG NHẸ

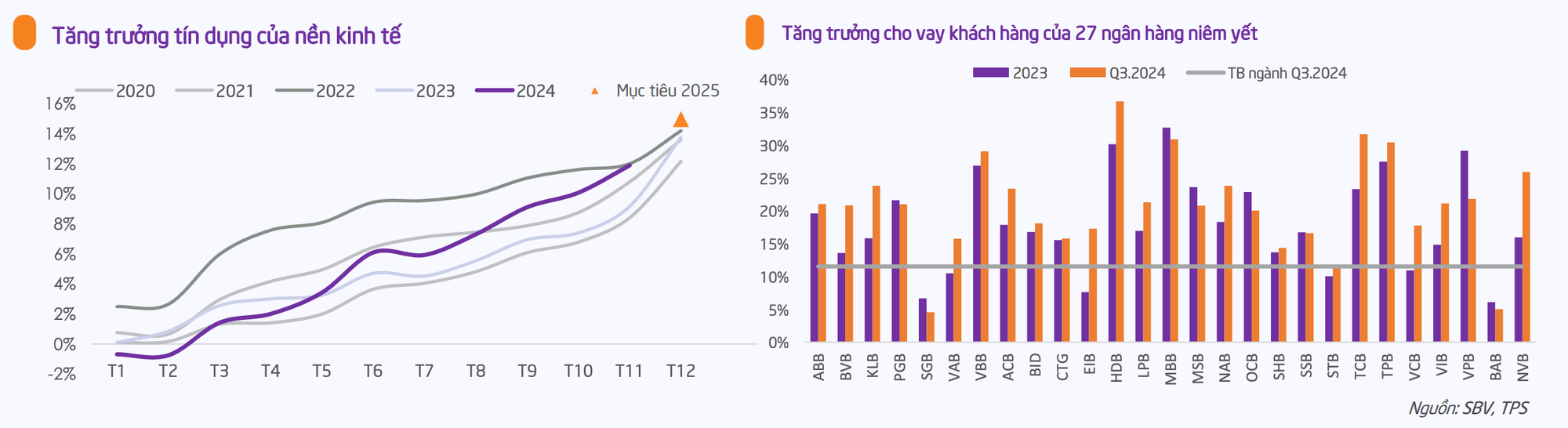

Theo số liệu từ báo cáo, tính đến ngày 7/12/2024, tăng trưởng tín dụng toàn hệ thống đạt khoảng 12,5% so với cuối năm 2023, với tổng dư nợ toàn nền kinh tế đạt trên 12,8 triệu tỷ đồng.

Giới chuyên gia nhận định còn nhiều khó khăn để đạt được mục tiêu tăng trưởng tín dụng toàn nền kinh tế ở mức 15% vào năm 2024, tuy nhiên con số này phản ánh những nỗ lực của Ngân hàng Nhà nước trong việc duy trì thanh khoản và điều chỉnh chính sách tín dụng hợp lý, đặc biệt là trong bối cảnh áp lực từ tỷ giá và lạm phát .

Trong năm 2025, Thống đốc Ngân hàng Nhà nước cho biết dự kiến tăng trưởng tín dụng năm 2025 sẽ vẫn giữ mức khoảng 15%. Bên cạnh đó, ngày 14/11/2024, Ngân hàng Nhà nước đã ban hành văn bản yêu cầu các tổ chức tín dụng tập trung hỗ trợ doanh nghiệp tháo gỡ khó khăn, thúc đẩy sản xuất kinh doanh; các giải pháp bao gồm tiết giảm chi phí, miễn giảm phí không cần thiết, công khai mức phí, đơn giản hóa thủ tục cho vay, và ứng dụng công nghệ để giảm lãi suất.

Qua đó, có thể thấy quyết tâm của Ngân hàng Nhà nước để đạt được mức tăng trưởng tín dụng trong năm tới là rất lớn. Ngoài ra, triển vọng tăng trưởng tín dụng trong 2025 là tích cực khi Việt Nam đang trở thành điểm đến của các doanh nghiệp đa quốc gia như NVIDIA sẽ giúp thúc đẩy nền kinh tế và nhu cầu vốn trong năm sau.

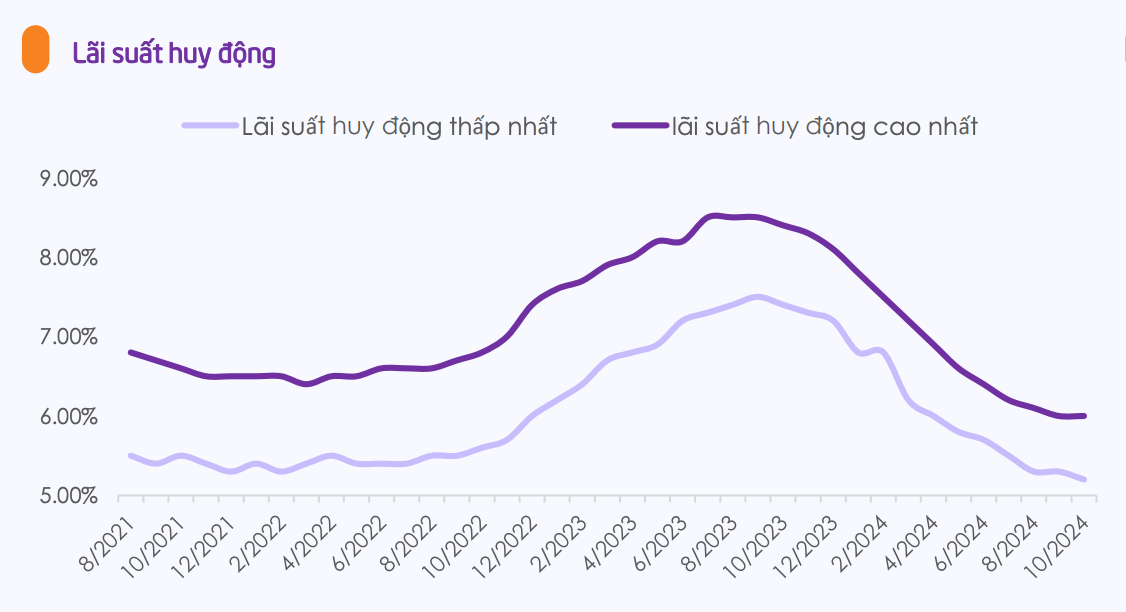

Về vấn đề lãi suất huy động, lãi suất đã giảm mạnh từ tháng 10/2023 và đạt mức thấp nhất trong vòng ba năm gần nhất. Tính đến cuối tháng 11/2024, lãi suất huy động dao động trong mức 5,2% đến 6%. Song, xu hướng lãi suất thấp khó có khả năng tiếp tục diễn ra trong 2025 do Ngân hàng Nhà nước đã phải giữ nền lãi suất thấp một thời gian dài nhằm kích thích nền kinh tế và đang khiến áp lực tỷ giá quay trở lại sau một vài tháng hạ nhiệt.

Theo đó, TPS nhận định lãi suất huy động có thể tiếp tục tăng đến cuối năm 2024, bước sang 2025 lãi suất huy động sẽ ổn định hoặc tăng nhẹ và có sự phân hoá giữa các ngân hàng. Theo đó, nhóm ngân hàng quy mô nhỏ dự kiến sẽ áp dụng mức lãi suất cao hơn để thu hút nguồn vốn từ khách hàng.

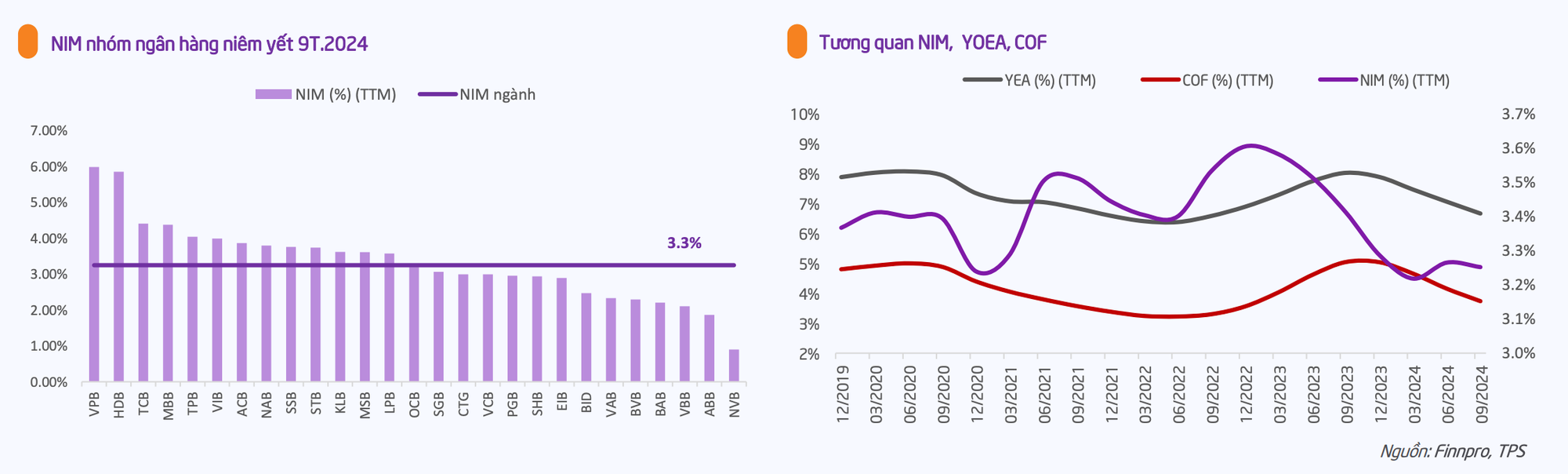

KỲ VỌNG NIM PHỤC HỒI TỪ ĐÁY

Báo cáo cũng cho biết, tỷ suất lợi nhuận thuần từ lãi vay (NIM) của các ngân hàng tiếp tục suy giảm trong quý 3/2024, với các ngân hàng thương mại Nhà nước giảm 20 điểm cơ bản và các ngân hàng thương mại tư nhân giảm mạnh hơn, lên tới 43 điểm cơ bản tại một số ngân hàng như Techcombank. NIM toàn ngành tiếp tục giảm xuống còn 3,25% trong quý 3.

TPS đánh giá nguyên nhân chính là do lợi suất sinh lời trên tài sản giảm và nhu cầu tín dụng chậm. Chi phí vốn tăng trong khi lãi suất cho vay duy trì ở mức thấp để hỗ trợ nền kinh tế theo chủ trương của Ngân hàng Nhà nước khiến NIM của nhiều ngân hàng tiếp tục thu hẹp. Các ngân hàng phải cạnh tranh gay gắt về lãi suất cho vay, làm cho việc cải thiện NIM trở nên khó khăn.

Trong các tháng cuối năm, NIM của toàn ngành ngân hàng dự kiến sẽ đi ngang hoặc giảm nhẹ. Chi phí vốn vẫn cao hơn so với năm 2023, trong khi lãi suất cho vay khó tăng. Các ngân hàng quy mô lớn và có chất lượng tài sản tốt sẽ có lợi thế hơn trong việc duy trì NIM.

Trong năm 2025, NIM được kỳ vọng có thể phục hồi từ đáy nhờ vào các chính sách hỗ trợ của Ngân hàng Nhà nước và sự cải thiện của thị trường bất động sản khi nguồn cung 2025 của ngành này cao hơn đáng kể so với 2024. Lãi suất cho vay đang ở mức thấp nhất trong 20 năm qua, tạo điều kiện thuận lợi cho việc tăng trưởng tín dụng và cải thiện NIM.

NỢ XẤU SẼ “GIẢM NHIỆT”

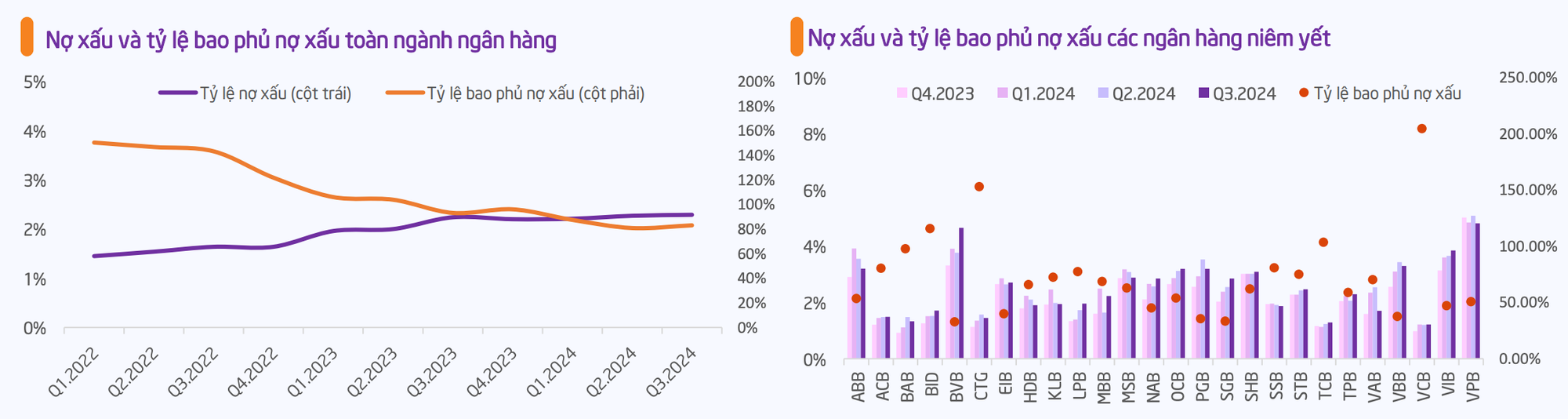

Theo thống kê của TPS, bức tranh nợ xấu ngân hàng đang có xu hướng xấu đi. Tính đến hết tháng 9/2024, tỷ lệ nợ xấu của các ngân hàng đã tăng lên mức 2,3%, tương đương mức cuối năm 2023 nhưng cao hơn nhiều so với mức 1,64% của năm 2022.

TPS cho rằng nguyên nhân khiến nợ xấu gia tăng là nhiều khách hàng gặp khó khăn từ dịch Covid-19 và các yếu tố kinh tế khác dẫn đến việc không thể đáp ứng các điều kiện vay mới. Bộ đệm dự phòng nợ xấu của các ngân hàng cũng đang mỏng dần, khiến các ngân hàng phải duy trì chi phí trích lập dự phòng ở mức cao để bảo vệ tài sản.

Tuy nhiên, các ngân hàng có xu hướng xử lý nợ xấu vào cuối năm. Do đó, các chuyên viên phân tích dự phóng kết thúc năm 2024, ngành ngân hàng có thể ghi nhận mức nợ xấu giảm nhẹ so với quý 3/2024. Sang năm 2025, tỷ lệ nợ xấu của các ngân hàng có thể giảm xuống 1,8% nhờ vào các biện pháp quản lý rủi ro chặt chẽ hơn và sự cải thiện trong chất lượng tài sản.

Các chuyên gia TPS cũng lưu ý rằng chi phí tín dụng dự kiến sẽ tăng nhẹ do bộ đệm dự phòng hiện không còn dày. Theo đánh giá, hệ thống ngân hàng sẽ tiếp tục đối mặt với thách thức trong việc xử lý nợ xấu, đặc biệt là các khoản vay liên quan đến bất động sản.

TPS nhận định triển vọng nợ xấu trong năm 2025 là tích cực, song vẫn cần sự quản lý rủi ro chặt chẽ và các biện pháp hỗ trợ từ chính phủ để đảm bảo sự ổn định của hệ thống ngân hàng.

Ở một diễn biến khác, Chứng khoán MBS ước tính lợi nhuận sau thuế quý 4/2024 của các ngân hàng theo dõi sẽ tăng trưởng 14,5% so với cùng kỳ và 11,1% so với quý trước.

Mặc dù ước tính tăng trưởng tín dụng của các ngân hàng trong quý 4/2024 sẽ cao hơn so với quý 3/2024 nhưng NIM được dự kiến sẽ giảm nhẹ. Thu nhập ngoài lãi được dự báo sẽ suy giảm do các hoạt động ngoài lãi vẫn chưa có dấu hiệu hồi phục trong quý 3/2024. Chi phí trích lập dự phòng dự báo sẽ cao hơn so với quý trước và tăng nhẹ 1,4% so với cùng kỳ do nền so sánh cao quý cuối năm ngoái.

Trong danh sách các ngân hàng theo dõi, MBS kỳ vọng OCB, TPBank, VPBank có mức tăng trưởng lợi nhuận ấn tượng hơn cả nhờ mức nền thấp của năm ngoái khi chịu tác động bởi trích lập dự phòng cao. VietinBank và Techcombank là 2 ngân hàng có quy mô lớn được kỳ vọng sẽ có mức tăng khả quan hơn so với các ngân hàng cùng quy mô.

Ngược lại, 5 ngân hàng được dự báo lợi nhuận quý 4 giảm gồm VIB (giảm 7%), Sacombank (giảm 13%), Eximbank (giảm 24%), LPBank (giảm 36%).