Trong báo cáo phân tích thị trường quý 4/2022 vừa công bố, WiGroup đã đưa ra nhiều đánh giá và dự báo triển vọng thị trường trong thời gian tới.

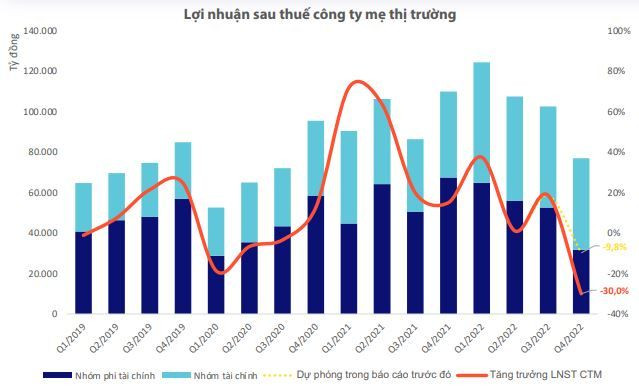

WiGroup cho rằng, sau quý 3 lợi nhuận tăng trưởng kỹ thuật thấp điểm thì những điều tiêu cực trong sản xuất kinh doanh của các doanh nghiệp trên thị trường đã dần hiện ra một cách rõ nét, phản ánh qua các con số tài chính trong quý 4/2022.

“Tuy đã lường được các diễn biến tiêu cực nhưng mọi thứ thậm chí còn có phần nặng nề hơn so với dự phóng”, chuyên gia WiGroup nhận định

Lợi nhuận sau thuế toàn thị trường sụp giảm 30% so với cùng kỳ, đạt mức 76.881 tỷ (thấp hơn đang kể so với kịch bản 9,8% ).

Nguyên nhân đến từ việc khối doanh nghiệp phi tài chính đã bị thổi bay hơn một nửa giá trị lợi nhuận sau thuế so với cùng kỳ (giảm hơn 50%). Cú rơi lợi nhuận toàn thị trường được kéo lại bởi tăng trưởng lợi nhuận khá yếu ớt của nhóm tài chính, dù vậy con số lợi nhuận của nhóm này cũng đã sụt giảm hơn 8,1% so với quý trước.

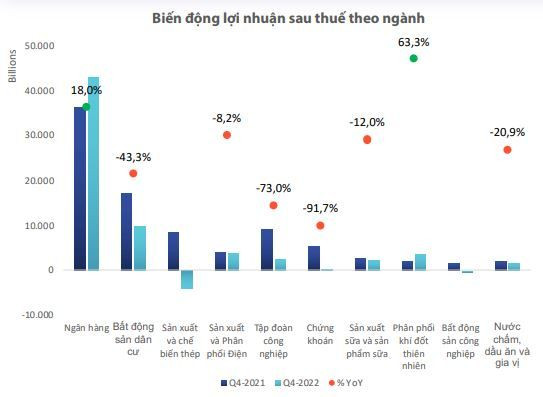

Trong top 10 ngành đóng góp lợi nhuận sau thuế lớn nhất thị trường thì có tới 8 ngành suy giảm về lợi nhuận. Trong đó, bất động sản dân cư, chứng khoán và tập đoàn công nghiệp là có biên độ giảm lớn nhất. Nhóm chứng khoán giảm đến 90% lợi nhuận sau so với cùng kỳ, giảm nhiều hơn 11,3% so với mức dự báo.

Riêng 2 nhóm ngành sản xuất, chế biến thép và bất động sản công nghiệp thậm chí còn ghi nhận lợi nhuận âm lần lượt 4.038 tỷ và 445 tỷ. Các ngành hàng liên quan đến tiêu dùng thiết yếu như sữa, nước chấm và gia vị cũng sụt giảm từ 10-20% lợi nhuận, do nhu cầu dịp cuối năm suy yếu vì thất nghiệp và lạm phát.

Ngược lại, ngân hàng là động lực tăng trưởng chính của nhóm phi tài chính. Lợi nhuận của ngân hàng trong quý 4 tăng trưởng 21% so với cùng kỳ, tích cực hơn dự báo. Động lực từ nhóm ngân hàng quốc doanh là yếu tố chính giúp ngành ngân hàng vẫn tích cực trong các tháng cuối năm. Trong năm 2023, hiệu quả hoạt động kinh doanh của các ngân hàng sẽ tiếp tục có sự phân hóa do yếu tố nợ xấu.

Tiếp đó, nhóm bảo hiểm cũng tiếp tục đà phục hồi lợi nhuận tích cực, sát với dự báo trong quý 3. Với việc môi trường lãi suất cao nhiều khả năng vẫn sẽ tiếp tục duy trì trong các quý tới. WiGroup dự báo năm 2023 sẽ là một năm tích cực đối với ngành bảo hiểm với mức nền tăng trưởng thấp.

Mặc dù chỉ số PMI (chỉ số quản lý thu mua) đã tạo đáy ngắn hạn nhưng WiGroup cho rằng môi trường kinh doanh trong quý 1/2023 vẫn sẽ còn nhiều khó khăn do nguồn cầu suy yếu dẫn đến việc thu hẹp sản xuất.

Mặt khác, mức lãi vay phải trả của các doanh nghiệp phi tài chính đã tăng theo đà tăng của lãi suất cho vay trong 3 tháng cuối năm, lên mức 6,1%. Áp lực chi phí lãi tăng cao đang buộc các doanh nghiệp phải cắt giảm nợ vay và thuê tài chính, đặc biệt là các khoản nợ vay ngắn hạn, để tiết giảm chi phí.

Tính đến cuối năm 2022, giá trị khoản mục vay và nợ thuê tài chính ngắn hạn đã sụt giảm 7% so với thời điểm tháng 9, tương đương với mức 46.117 tỷ đồng. Song song với đó, hơn 15 nghìn tỷ giá trị tiền và các khoản đầu tư tài chính ngắn hạn gửi trong ngân hàng đã được doanh nghiệp sử dụng trong quý 4, tương đương với khoảng 30% các nghĩa vụ thanh toán nợ trả lãi ngắn hạn cần được thực hiện.

Với kết quả kinh doanh sơ bộ của toàn thị trường, WiGroup cho rằng mức định giá của thị trường đã không còn hấp dẫn và phần nào phản ánh tình hình kinh doanh kém khả quan của các doanh nghiệp trong giai đoạn tới.

Định giá P/E của VN-Index trong quý 4/2022 sau khi xác nhận đáy lịch sử mới (9,8 lần) đã phục hồi đi lên, cán mức 12,05 lần (tính đến thời điểm 13/2/2023). Mức P/E này vẫn đang thấp hơn tương đối so với mốc trung bình 10 năm gần nhất.

Nếu sử dụng phương pháp so sánh với lãi suất huy động bình quân (của ngân hàng thương mại nhà nước) thì chênh lệch giữa E/P 2023 và lãi suất huy động ở thời điểm hiện tại chỉ là 0,4%, với mức chiết khấu EPS là 0,5%. Định mức này tương đương với dự báo lợi nhuận thị trường tăng 3,7% (ngang nhóm với VN30) và số lượng cổ phiếu lưu hành tăng 10%.