Chứng khoán Vietcombank (VCBS) vừa công bố báo cáo ngành ngân hàng, nhận định rằng tác động từ bão Yagi lên nợ xấu sẽ ở mức thấp và dần giảm theo xu hướng chung. Đồng thời, biên lãi ròng (NIM) của ngành ngân hàng dự kiến sẽ duy trì ổn định, với tăng trưởng tín dụng cả năm 2024 ước đạt 14%.

ÁP LỰC NỢ XẤU DO BÃO YAGI KHÔNG QUÁ LỚN

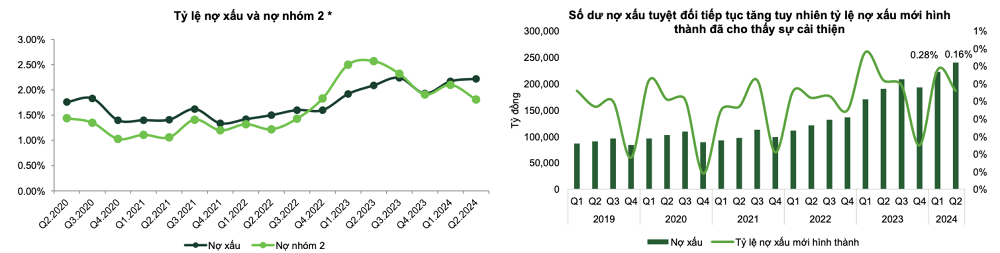

Dựa trên số liệu nửa đầu năm 2024, VCBS cho biết, tỷ lệ nợ nhóm 2 đã cải thiện rõ rệt khi giảm từ 2,1% trong quý 1 xuống 1,81% trong quý 2, báo hiệu áp lực chuyển nhóm nợ trong thời gian tới sẽ không đáng kể. Thêm vào đó, tỷ lệ nợ xấu mới cũng giảm từ 0,28% xuống 0,16%.

Mặc dù vậy, áp lực nợ xấu vẫn tồn tại khi tỷ lệ nợ xấu nội bảng cuối quý 2 tăng thêm 5 điểm cơ bản, chạm mốc 2,22%, gần với đỉnh nợ xấu. Nguyên nhân đến từ nền kinh tế và bất động sản vẫn gặp khó, tín dụng tập trung lĩnh vực bất động sản và khó khăn của nhóm ngân hàng nhỏ.

Dẫu vậy, VCBS nhận định rằng áp lực nợ xấu trong nửa cuối năm 2024 sẽ không lớn, nhờ vào xu hướng hạ nhiệt của nợ xấu và đà phục hồi chung của nền kinh tế. Ngoài ra, ảnh hưởng của bão Yagi lên nợ xấu cũng chưa được ghi nhận lớn ở thời điểm hiện tại. Theo thống kê sơ bộ từ Ngân hàng Nhà nước tính đến ngày 20/9, có khoảng 116.000 tỷ đồng dư nợ tại các khu vực bị ảnh hưởng, tuy nhiên mức độ ảnh hưởng này dự kiến sẽ chỉ thể hiện rõ vào năm 2025.

VCBS cũng nhấn mạnh rằng các biện pháp linh hoạt của Ngân hàng Nhà nước như khoanh nợ, giãn nợ, và giảm lãi sẽ giúp các ngân hàng thương mại giảm bớt áp lực thu hồi nợ, hỗ trợ nền kinh tế và kiểm soát tốt hơn các khoản vay bị ảnh hưởng.

Theo VCBS, chất lượng tài sản của các ngân hàng sẽ có sự phân hóa. Nhóm các ngân hàng có chất lượng tài sản tốt sẽ kiểm soát được nợ xấu và các khoản nợ tái cơ cấu ở mức vừa phải. Ngược lại, những ngân hàng có tỷ trọng tín dụng doanh nghiệp lớn (bao gồm cả trái phiếu doanh nghiệp) và tỷ lệ bao phủ nợ xấu thấp có thể sẽ đối mặt với rủi ro nợ xấu cao hơn, đồng thời áp lực trích lập dự phòng sẽ tăng mạnh trong năm 2024-2025.

TĂNG TRƯỞNG TÍN DỤNG DỰ BÁO ĐẠT 14%, NIM ĐI NGANG TRONG NỬA CUỐI NĂM

Nhu cầu tín dụng được kỳ vọng sẽ tăng mạnh trong nửa cuối năm 2024 khi mặt bằng lãi suất thấp tạo động lực thúc đẩy nhu cầu vay và khôi phục kinh tế. Theo dự báo của VCBS, tăng trưởng tín dụng cả năm có thể đạt 14%, với động lực chính đến từ các lĩnh vực bất động sản, sản xuất, đầu tư công, và cho vay bán lẻ, đặc biệt là các khoản vay tái thiết sau bão.

VCBS cũng cho rằng thị trường bất động sản, sản xuất – xuất khẩu, và đầu tư công sẽ tiếp tục duy trì tăng trưởng khả quan trong nửa cuối năm, thúc đẩy nhu cầu tín dụng. Đồng thời, cho vay bán lẻ, đặc biệt là vay mua nhà, sẽ có sự phục hồi rõ rệt hơn trong những tháng còn lại của năm.

Ngoài ra, chính sách điều hành tăng trưởng tín dụng mới của Ngân hàng Nhà nước với chỉ đạo “những ngân hàng có tốc độ tăng trưởng dư nợ cho vay từ 80% chỉ tiêu được giao sẽ được tăng thêm hạn mức tín dụng dựa trên cơ sở điểm xếp hạng” đang tạo điều kiện thuận lợi giúp các ngân hàng chủ động cung ứng nguồn vốn để đáp ứng mục tiêu tăng trưởng kinh tế.

Cuối cùng, VCBS kỳ vọng tín dụng được thúc đẩy từ những dòng vốn mới trong những tháng cuối năm 2024 (với mức lãi suất và quy mô hợp lý), bơm ra nền kinh tế nhằm hỗ trợ doanh nghiệp và cá nhân ở khu vực phía Bắc.

Dòng tín dụng này sẽ giúp khách hàng có vốn mới quay vòng để phục hồi sản xuất kinh doanh và khắc phục thiệt hại sau bão Yagi, cũng như có thời gian vừa đủ để doanh nghiệp/hộ kinh doanh tái sản xuất sinh lời và có điều kiện để trả nợ.

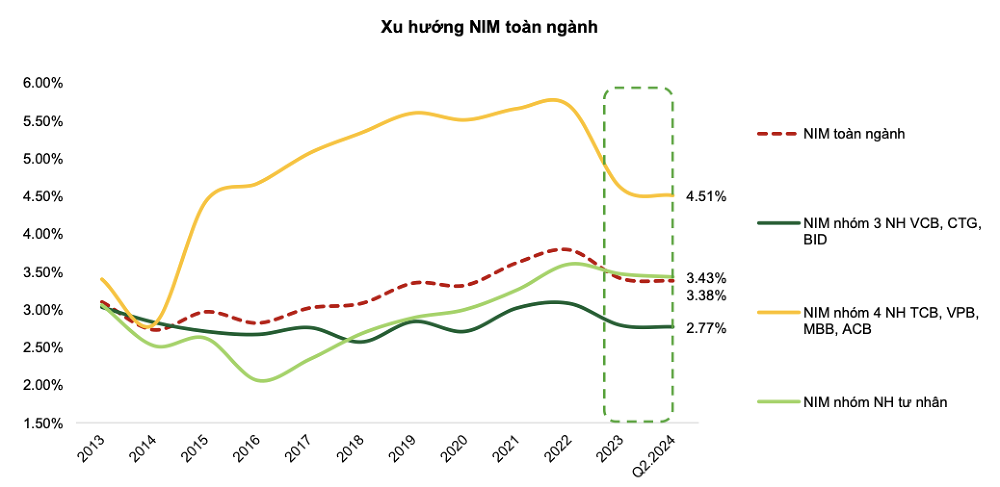

Các chuyên gia VCBS chỉ ra rằng, tín dụng được đẩy mạnh trong quý 2 đã góp phần gia tăng đóng góp của thu nhập lãi thuần trong tổng thu nhập hoạt động của ngân hàng. Bên cạnh đó, chi phí vốn tiếp tục hạ nhiệt nhanh và tiệm cận gần về giai đoạn cuối 2021- đầu 2022 là những nguyên nhân khiến NIM ngành hàng tăng nhẹ ở quý 2. Thống kê cho thấy, trong quý 2, NIM toàn ngành đạt 3,38%, nhích nhẹ so với kết quả 3,37% trong quý liền trước.

Dự báo cho nửa cuối năm 2024, NIM của ngành ngân hàng sẽ giữ mức ổn định, mặc dù lãi suất huy động có thể tăng nhẹ. Việc giảm thêm 40 điểm cơ bản chi phí vốn trong quý 2 và tỷ trọng tiền gửi không kỳ hạn (CASA) duy trì ở mức cao đã giúp giảm bớt áp lực lên NIM.

Theo VCBS, việc gia tăng tỷ trọng cho vay trung dài hạn và đẩy mạnh hơn phân khúc cho vay cá nhân với lợi suất cho vay cao hơn so với phân khúc khách hàng doanh nghiệp là những yếu tố giúp hỗ trợ duy trì NIM trong nửa cuối năm 2024.

Đồng thời, VCBS nhận định rằng, các ngân hàng có lợi thế CASA cao, chất lượng tài sản tốt, và tập khách hàng đa dạng sẽ có nhiều cơ hội cải thiện hiệu quả hoạt động hơn so với mặt bằng chung trong nửa cuối năm.