Bước sang tháng 9/2024, nhiều chuyên gia cho rằng thị trường chứng khoán sẽ tiếp tục đối mặt với nhiều thách thức như: xung đột chính trị tiếp tục căng thẳng, "bóng ma" lạm phát có dấu hiệu trở lại... song VN-Index vẫn có khả năng sẽ lấy lại mốc 1.300 điểm.

VN-INDEX CÓ CƠ HỘI VƯỢT 1.300 ĐIỂM TRƯỚC KHI GẶP ÁP LỰC ĐIỀU CHỈNH

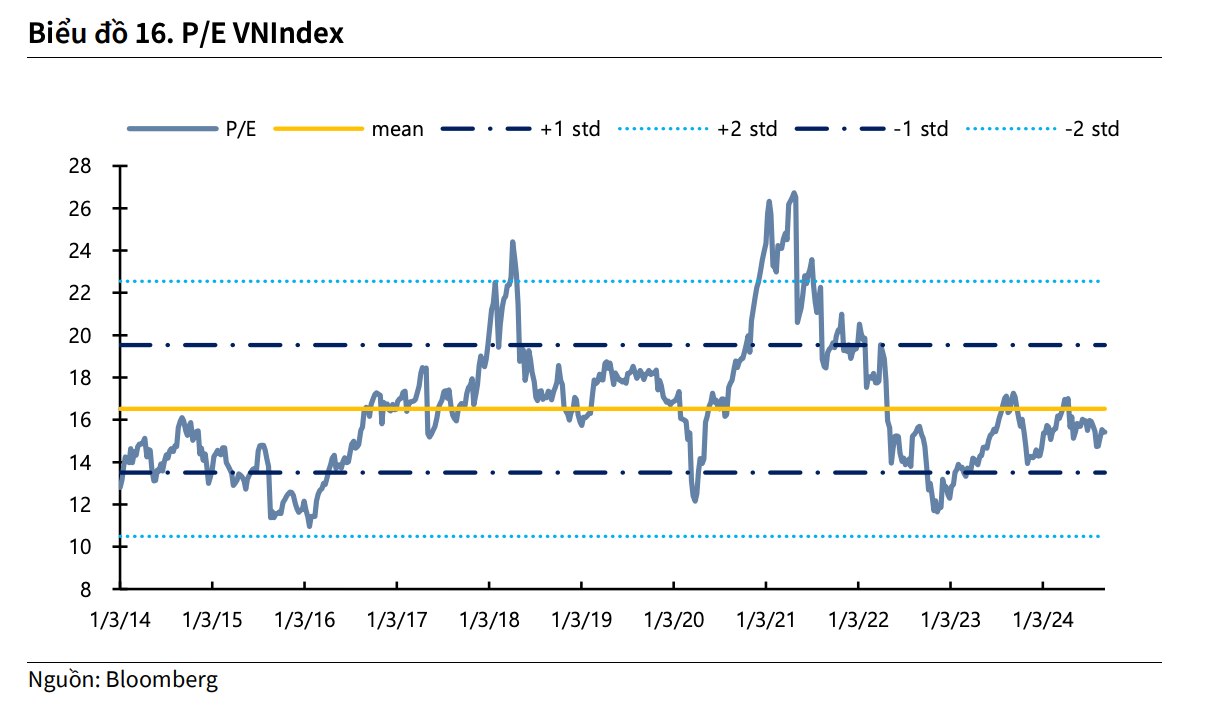

Công ty Chứng khoán KBSV vừa công bố báo cáo chiến lược thị trường với nhận định P/E thị trường hiện khoảng 15 lần. Mức định giá này đang ngang với mức bình quân 2 năm.

Xét về góc độ tích cực, các yếu tố tác động tới thị trường chứng khoán trong tháng 9 gồm: Mặt bằng lãi suất thấp tiếp tục là yếu tố hỗ trợ cho hoạt động sản xuất, công nghiệp, đầu tư và tiêu dùng trong nước hồi phục. Trong ngắn hạn, giai đoạn tháng 9 sẽ là thời điểm bức tranh kết quả kinh doanh quý 3 dần lộ rõ, qua đó thị trường sẽ thiết lập những kỳ vọng mới.

Nhìn chung, các số liệu tăng trưởng vĩ mô trong tháng 8/2024 và quý 2/2024 vẫn cho thấy sự ổn định của nền kinh tế vĩ mô với các chỉ tiêu cho tín hiệu khả quan như tăng trưởng GDP, kim ngạch xuất khẩu, chỉ số IIP, PMI, thu hút vốn FDI…

Nhiều khả năng FED sẽ có lần hạ lãi suất đầu tiên trong tháng 9. Tỷ giá USD/VND và chỉ số DXY cũng đã hạ nhiệt đáng kể trước kỳ vọng này. Đây sẽ là yếu tố hỗ trợ Ngân hàng Nhà nước trong việc duy trì chính sách nới lỏng để hỗ trợ phát triển kinh tế và qua đó thúc đẩy đà tăng của thị trường chứng khoán. Ngoài ra, việc FED hạ lãi suất còn tác động tích cực đến tâm lý của nhà đầu tư trên thị trường.

Ở phía ngược lại, các yếu tố rủi ro đáng chú ý cho thị trường bao gồm: Xung đột tiếp tục dấu hiệu leo thang tại khu vực Trung Đông và nhiều khu vực trên thế giới. Ngắn hạn, điều này có thể tác động tiêu cực tới nguồn cung dầu và giá cước vận tải, tăng nguy cơ lạm phát quay trở lại. Nếu xung đột lan rộng có thể ảnh hưởng đến tình hình địa chính trị trong khu vực và tác động xấu đối với các hoạt động kinh tế.

Bên cạnh đó, rủi ro suy thoái từ thị trường Mỹ vẫn còn đó khi thị trường lao động hạ nhiệt và dữ liệu kinh tế cho thấy dấu hiệu chậm lại. Nhu cầu tiêu thụ sụt giảm tại thị trường Trung Quốc ảnh hưởng đến giá hàng hoá và hoạt động xuất khẩu.

Đánh giá về tác động của các yếu tố rủi ro này đến thị trường chứng khoán Việt Nam, KBSV cho rằng yếu tố về địa chính trị hiện không có nhiều cơ sở để dự báo. Trong khi vấn đề suy thoái tại Mỹ mới chỉ dừng lại ở mức lo ngại bởi số liệu hiện tại chưa cho thấy nhiều rủi ro với bối cảnh Fed nhiều khả năng sẽ hạ lãi suất trong tháng 9.

Nhu cầu sụt giảm tại thị trường Trung Quốc đã và đang phản ánh vào giá hàng hoá, ảnh hưởng ít nhiều đến tình hình xuất nhập khẩu của một vài mặt hàng. Điều này đã được phản ánh phần nào trong kết quả kinh doanh và giá cổ phiếu của các doanh nghiệp chịu tác động. Nhu cầu chậm lại tại Trung Quốc đã diễn ra được một thời gian và tín hiệu trở lại của nhu cầu sẽ là yếu tố thay đổi giúp cải thiện kết quả kinh doanh của các doanh nghiệp này.

Trên khung đồ thị tháng, VN-Index vẫn đang vận động trong dải đi ngang kéo dài hơn 6 tháng qua với cận dưới quanh vùng 1.175 (+-10) và cận trên 1.30x. Với đà tăng thoải và thiếu dòng dẫn dắt đủ mạnh để tạo sự bứt phá, chỉ số vẫn chưa thoát khỏi nhịp điều chỉnh tính từ vùng đỉnh lịch sử 1.53x và không loại trừ khả năng có thể diễn biến theo các mô hình tam giác trong trung hạn.

Mặc dù vậy, trên khung đồ thị ngày, sau khi tạo đáy ngắn hạn tại 1.185 điểm, VN-Index đã bước vào nhịp hồi phục tích cực với sự xuất hiện của một phiên bùng nổ theo đà (FTD) trong ngày 16/08. Mặc dù đã cho tín hiệu điều chỉnh kỹ thuật sau chuỗi tăng dốc nhưng với sự xuất hiện của phiên FTD, cùng việc đường MA20 bắt đầu cắt lên đường MA50 và MA100, bức tranh kỹ thuật nhìn chung vẫn đang ủng hộ cho xu hướng tăng trong ngắn hạn.

Như vậy, xu hướng chủ đạo trong ngắn hạn của chỉ số vẫn là tăng điểm trong tháng 9. KBSV nghiêng về kịch bản 70% xác suất, VN-Index sẽ hồi phục trở lại tại vùng hỗ trợ quanh 1.260 (+-5), và có cơ hội vượt vùng đỉnh ngắn hạn 1.30x, trước khi gặp áp lực điều chỉnh rõ nét hơn tại vùng cản trung hạn quanh 1.330 (+-15). Trong kịch bản còn lại 30% xác suất chỉ số có thể điều chỉnh sâu hơn, xuống vùng hỗ trợ kế tiếp tại 1.23x rồi mới xuất hiện nhịp hồi

phục.

KBSV duy trì quan điểm dư địa tăng trưởng tích cực vẫn còn cho các nhóm cổ phiếu tương ứng trong phần còn lại của năm. Bên cạnh đó, nhóm ngành Ngân hàng với chủ đề Nhu cầu phục hồi và nhóm Chứng khoán với kỳ vọng cải thiện trong bước tiến nâng hạng vào chủ đề đầu tư của tháng này.

Theo nhóm phân tích, thị trường đang bước vào giai đoạn điều chỉnh ngắn hạn sẽ mở ra cơ hội giải ngân tốt cho các nhà đầu tư chưa có vị thế, hoặc gia tăng thêm tỷ trọng cho các nhà đầu tư đã nắm giữ.

LẠI TRỄ HẸN TRONG KỲ ĐÁNH GIÁ THÁNG 9 CỦA FTSE

Trong khi đó, Chứng khoán Mirae Asset (MASVN) cho rằng thị trường sẽ tiếp tục đón nhận các tin tức trái chiều xoay quanh triển vọng tăng trưởng chung của các nền kinh tế lớn trong khu vực hay cụ thể đối với Việt Nam nói riêng.

“Thị trường sẽ tiếp tục tìm kiếm những câu chuyện mới để dẫn dắt đà tăng trưởng khi câu chuyện về nâng hạng của thị trường Việt Nam có thể sẽ một lần nữa trễ hẹn trong kỳ báo cáo đánh giá của FTSE trong tháng 9/2024 ”, báo cáo nêu rõ.

MASVN cho biết các dự thảo hoàn chỉnh về việc sửa đổi các luật liên quan đến giao dịch và môi giới chứng khoán nhằm đáp ứng các tiêu chí còn lại đối với quá trình nâng hạng hiện chỉ vừa được thông qua và vẫn giữ trong diện chờ trước kỳ họp Quốc hội vào tháng 10 sắp tới.

Với lộ trình sửa đổi ở thời điểm hiện tại, kỳ vọng sáng giá nhất đối với cơ hội đánh giá nâng hạng sẽ rơi vào tháng 9/2025 trong bối cảnh quá trình áp dụng và vận hành thực tế sẽ cần thời gian kiểm chứng cũng như đưa ra các thay đổi cần thiết nhằm ghi nhận tính hiệu quả của các thay đổi trong chính sách cũng như việc áp dụng hệ thống giao dịch mới.

Mặt khác, việc thiếu vắng các động lực tăng trưởng rõ ràng cũng như diễn biến chưa quá lạc quan ở nhiều nhóm cổ phiếu trụ có khả năng sẽ khiến thị trường ghi nhận các phiên giao dịch biến động bất ngờ với tần suất trở nên thường xuyên hơn. Trước đó, diễn biến chủ yếu trong giai đoạn 6 tháng gần nhất vẫn là biến động đi ngang trong biên độ lớn kéo dài từ 1.200 điểm lên đến 1.280 điểm của VN-Index.

Trong trung và dài hạn, MASVN cho rằng vẫn chưa có đủ dữ kiện để đánh giá rằng thị trường sẽ sớm bước sang giai đoạn đảo chiều của xu hướng. Nhóm phân tích nhận định, VN-Index có khả năng vẫn sẽ hướng về cột mốc tâm lý 1.300 điểm trong bối cảnh định giá theo P/E của VN-Index vẫn duy trì ở mức tương đối hấp dẫn khi giao dịch dưới vùng bình quân 10 năm gần nhất.

Dù vậy, rung lắc có thể sẽ xuất hiện khi tâm lý chốt lời tăng cao khi VN-Index vượt vùng cản tâm lý và xu hướng này có thể kéo dài đến khi VN-Index chinh phục thành công mốc 1.330 điểm. Tuy nhiên, Mirae Asset cũng cho rằng rủi ro trong ngắn hạn vẫn đang hiện hữu khi VN-Index sẽ có xu hướng quay về vùng cân bằng sau khi ghi nhận đà tăng kéo dài 3 tuần trước đó và hướng về vùng hỗ trợ kéo dài từ 1.240 điểm đến 1.250 điểm.