Kể từ khi dịch Covid-19 bùng phát, giá cước vận tải biển bước vào chu kỳ tăng trưởng mạnh mẽ. Điều này đã giúp cho giá cổ phiếu các doanh nghiệp ngành cảng biển và vận tải biển có một giai đoạn tăng trưởng mạnh.

Đà đi lên của cổ phiếu nhóm ngành này nhờ kết quả kinh doanh khởi sắc do hưởng lợi từ xu hướng tăng giá cước và xuất nhập khẩu sôi động. Mặc dù vậy, mạch tăng chỉ kéo dài tới khoảng cuối năm 2022 thì đã hạ nhiệt.

Áp lực từ nhu cầu suy yếu

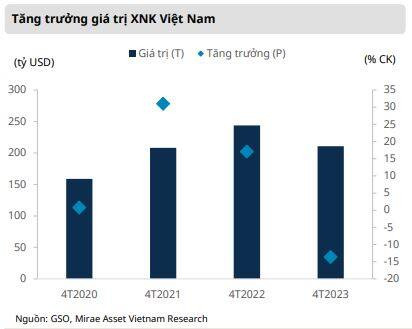

Trong 4 tháng năm 2023, giá trị xuất nhập khẩu ghi nhận sụt giảm, ước đạt 210,7 tỷ USD âm 13,6% so với cùng kỳ. Trong đó, giá trị xuất khẩu và nhập khẩu lần lượt đạt 108,5 tỷ USD giảm 11,8% so với cùng kỳ và 102,2 tỷ USD giảm 15,4% so với cùng kỳ.

Giá trị xuất nhập khẩu liên tục giảm từ đầu năm 2023 phản ánh sự suy yếu về tiêu dùng ở các thị trường chính. Giá trị xuất khẩu hàng hóa trong quý 1 sang các thị trường chính như Mỹ giảm 20,9%, Nhật đi ngang, Hàn Quốc giảm 6,5%, Trung Quốc giảm 16,4%, Canada giảm 21,4%, hầu hết đi lùi, trái ngược với tốc độ trưởng cao trong cùng kỳ 2022.

Giá trị nhập khẩu tăng trưởng âm ở các mặt hàng chủ lực như Điện tử, máy tính và linh kiện giảm 8,9% so với cùng kỳ, điện thoại giảm 17,3%, máy móc thiết bị giảm 5,9%...

Cùng với đó, sản lượng thông quan cảng biển cũng ghi nhận giảm đáng kể. Trong quý 1/ 2023, tổng khối lượng thông quan cảng biển Việt Nam ước đạt 165,2 triệu tấn giảm 8,0% so với cùng kỳ.

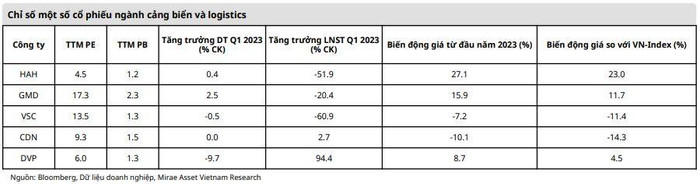

Sự yếu đi của hoạt động xuất nhập khẩu đã phản ánh rõ rệt trong kết quả kinh doanh quý 1/2023 của một số công ty cảng biển và vận tải biển.

Cụ thể, trong quý 1/2023, Công ty Vận tải và Xếp dỡ Hải An (HAH) ghi nhận doanh thu ở mức 655,1 tỷ đồng (đi ngang). Tuy nhiên, giá vận tải biển ở mức thấp cũng như nhu cầu vận tải suy yếu khiến biên lợi nhuận gộp quý 1/2023 sụt giảm mạnh về mức 192,4 tỷ đồng giảm 43,2% so với cùng kỳ.

Giải trình của ban giám đốc HAH cho biết, sản lượng khai thác giảm, giá cước biển và cho thuê tàu đều giảm mạnh so với cùng kỳ năm trước, chi phí tăng dẫn đến lợi nhuận hoạt động tàu giảm mạnh.

Dự báo trước tình hình khó khăn, theo tài liệu Đại hội cổ đông thường niên 2023, lãnh đạo HAH đặt ra chỉ tiêu lợi nhuận hợp nhất sau thuế trong năm nay đạt 492 tỷ đồng, tức giảm tới 41% so với thực hiện năm 2022.

Trong báo cáo mới cập nhật về triển vọng cổ phiếu ngành cảng biển, chuyên gia phân tích của Mirae Asset cho rằng, hoạt động kinh doanh của HAH có khả năng bị ảnh hưởng bởi suy thoái kinh tế. Nguồn doanh thu chính của HAH là hoạt động vận chuyển, vốn đang chịu áp lực trong bối cảnh nền kinh tế toàn cầu dự kiến sẽ chậm lại, hoặc thậm chí là suy thoái, trong năm 2023.

Sau khi kết quả kinh doanh tăng vọt trong năm 2022, Mirae Asset dự phóng kết quả kinh doanh của HAH trong năm 2023 sẽ trở lại mức của năm 2021 do giá vận chuyển đã hạ nhiệt. Dự báo doanh thu và lợi nhuận sau thuế năm 2023 lần lượt là 2.823,7 tỷ đồng, giảm 11,9% so với cùng kỳ năm 2022 và 414,4 tỷ đồng, giảm 49,5%.

Tuy nhiên, xét về năng lực vận tải và logistics. Chứng khoán Mirae Asset nhận thấy hiện HAH đang khai thác 11 tàu container với tổng công suất gần 16,000 TEU, tự điều hành 7 tàu và cho thuê 4 tàu. Hoạt động vận tải của doanh nghiệp nằm trên 16 tuyến nội địa và 6 tuyến quốc tế (hầu hết là giữa Việt Nam và Trung Quốc).

Ngoài ra, Công ty cũng có kế hoạch mua 5 tàu đóng mới trong giai đoạn 2021–2024, cùng với việc mua các tàu cũ nếu có cơ hội. HAH sở hữu 1 cảng biển ở miền Bắc Việt Nam là cảng Hải An với sản lượng trung bình hơn 300,000 TEU/năm. Bên cạnh đó, HAH cũng đã đầu tư vào các bãi container, kho CFS, depot (cả tự khai thác và liên kết với Pantos Holdings) với sản lượng ngày càng tăng qua các năm.

Theo đó, chứng khoán Mirae Asset đánh giá giá trị hợp lý của cổ phiếu HAH là 45,000 đồng/cổ phiếu và duy trì khuyến nghị tăng tỷ trọng đối với cổ phiếu này.

Cạnh tranh ngày càng gay gắt

Cũng theo nhóm chuyên gia chứng khoán Mirae Asset, trong quý 1/2023 vừa qua, các công ty có hoạt động chính là khai thác cảng biển như Công ty Cổ phần Gemadept (GMD), Công ty Cổ phần Container Việt Nam (VSC) ghi nhận doanh thu thay đổi không đáng kể nhưng biên lợi nhuận hoạt động sụt giảm, kéo theo lợi nhuận sau thuế giảm so với cùng kỳ.

Chứng khoán Mirae Asset cũng đưa ra những nhận định cụ thể đối với các doanh nghiệp trong năm 2023. Với GMD, nhóm phân tích dự phóng sản lượng và doanh thu cảng biển năm 2023 sẽ không đổi, nhưng doanh thu từ logistics có thể giảm. Dự báo tổng doanh thu là 3.784,9 tỷ đồng giảm 3,3% so với cùng kỳ. Lợi nhuận của cổ đông kiểm soát đạt 2,054.9 tỷ VND tăng 106,5% so với cùng kỳ, tương đương với EPS là 5,114 đồng.

Đáng chú ý là việc thoái vốn của GMD khỏi cảng Nam Hải Đình Vũ (có công suất 500.000 TEU/năm, tiếp nhận tàu lớn nhất lên tới 50.000 DWT), bên mua đã được xác nhận là Công ty Cổ phần Container Việt Nam và thương vụ có giá trị tiềm năng là 2.250 tỷ đồng.

Tuy nhiên, các chuyên gia nhận định việc mở rộng gần đây tại khu vực Đình Vũ và cụm Lạch Huyện tạo áp lực cạnh tranh đối với hoạt động của GMD tại khu vực Hải Phòng.

Sau khi sử dụng phương pháp chiết khấu dòng tiền tự do cho công ty (FCFF) để định giá cổ phiếu GMD và xác định mức giá hợp lý là 53.000 đồng/cổ phiếu, Mirae Asset duy trì khuyến nghị nắm giữ đối với cổ phiếu này.

Trong khi đó, với VSC, chứng khoán Mirae Asset dự báo trong năm 2023, do công suất tăng, doanh thu của VSC sẽ tiếp tục tăng lên 2.230 tỷ đồng tăng 11,1% so với cùng kỳ. Tuy nhiên, chi phí hoạt động và chi phí tài chính tăng tạo áp lực làm biên lợi nhuận giảm mạnh trong năm 2023. Dự báo lợi nhuận sau thuế là 187,1 tỷ đồng giảm 52.4% so với cùng kỳ và lợi nhuận sau thuế của cổ đông kiểm soát là 147,8 tỷ đồng giảm 53% so với cùng kỳ.

Rủi ro chính là do hoạt động xuất nhập khẩu chững lại làm giảm tăng trưởng thông quan và có thể ảnh hưởng đến tỷ suất lợi nhuận, và áp lực cạnh tranh tại khu vực Hải Phòng.

Cần nhắc lại, ngày 19/ 4/2023, VSC đã nhận chuyển nhượng phần vốn tại Công ty Cảng Nam Hải Đình Vũ. Qua đó giúp công ty trở thành doanh nghiệp cảng lớn nhất tại khu vực Hải Phòng trong năm 2023 với tổng công suất khoảng 2,6 triệu TEU, tăng 36% so với cùng kỳ và chiếm 30% thị phần khu vực này.

Từ hoạt động thâu tóm nêu trên có thể thấy tính cạnh tranh của ngành này khá khốc liệt.

Nhận định về năm 2023, ban lãnh đạo VSC cũng cho rằng cạnh tranh trong các mảng dịch vụ chính của công ty vẫn hiện hữu. Điển hình như mảng khai thác cảng biển tại Hải Phòng trong năm 2023 khi Công ty TNHH Cảng Container Quốc tế Tân Cảng Hải Phòng (TC-HICT). Chưa kể, do kinh tế giảm phát ở những thị trường lớn nên các hãng tàu phải tạm thời dừng hoặc tái cơ cấu lại tuyến dịch vụ ở Hải Phòng.

Đánh giá về triển vọng của doanh nghiệp này, chứng khoán Mirae Asset cho rằng những khó khăn gần đây đã phản ánh tương đối vào thị giá cổ phiếu của VSC trong thời gian qua.

Tuy nhiên, dựa trên dòng tiền mạnh, tiềm năng mở rộng và khả năng thanh toán tài chính tốt của doanh nghiệp, Mirae Asset sử dụng phương pháp chiết khấu FCFF để định giá cổ phiếu VSC và đưa khuyến nghị mua với giá mục tiêu là 39.700 đồng.

Nhìn chung lại, trong bối cảnh xuất nhập khẩu kém sôi động, mức độ cạnh tranh gay gắt, các doanh nghiệp ngành cảng biển và vận tải biển cần có những giải pháp để thích ứng tốt hơn với hoàn cảnh và giữ chân khách hàng.