Năm 2022 là một năm khó khăn đối với ngành chứng khoán. Ảnh hưởng từ nền kinh tế vĩ mô và trái phiếu doanh nghiệp khiến kênh chứng khoán trở nên ít hấp dẫn hơn. Một mặt kéo dòng tiền về kênh tiền gửi tiết kiệm, mặt khác khiến chi phí vốn gia tăng, từ đó ảnh hưởng đến lợi nhuận của các công ty chứng khoán.

Nhiều yếu tố bất lợi

Nhiều yếu tố bất lợi đã ảnh hưởng tiêu cực đến vị thế kinh doanh của các công ty chứng khoán trong năm 2022.

Thứ nhất là mặt bằng lãi suất tăng cao. Theo xu hướng tăng lãi suất của FED, ngân hàng nhà nước đã tăng lãi suất điều hành hai lần liên tiếp vào tháng 9 và tháng 10/2022. Môi trường lãi suất tăng ảnh hưởng đến việc kinh doanh các công ty chứng khoán. VN-Index tiếp tục đà giảm tương ứng 17% từ mức quanh 1.200 điểm về dưới mức 1.000 điểm.

Theo FiinRatings, đà bán tháo trên thị trường gây ảnh hưởng mạnh đến kết quả tự doanh của nhiều công ty chứng khoán, có nguy cơ bào mòn vốn chủ sở hữu. Cùng với đó, thị trường cũng chứng kiến mức giảm dư nợ cho vay ký quỹ cùng với sụt giảm biên lãi thuần gây giảm doanh thu từ mảng môi giới và cho vay (Đây vốn là mảng kinh doanh bùng nổ kể từ năm 2021 theo làn sóng gia nhập thị trường của nhà đầu tư cá nhân)

Ngoài ra, việc siết chặt dòng vốn tín dụng vào các ngành có rủi ro cao, bao gồm kinh doanh chứng khoán và kinh doanh bất động sản, cũng gây ảnh hưởng trực tiếp lên thanh khoản thị trường.

Thứ hai là ảnh hưởng tiêu cực từ những sự kiện trên thị trường trái phiếu doanh nghiệp. Động thái làm trong sạch thị trường từ phía cơ quan quản lý đối với hành động thao túng thị trường chứng khoán cũng như vi phạm các quy định phát hành trái phiếu doanh nghiệp cuối tháng 3 – đầu tháng 4/2022 làm dấy lên tâm lý hỗn loạn trên thị trường.

Đi kèm với thanh khoản giảm mạnh, VN-Index đã giảm 23,1% xuống 1.172 điểm chỉ trong vòng một tháng do lượng bán giải chấp ồ ạt trên toàn thị trường. Sau đó, sự kiện Vạn Thịnh Phát vào tháng 10/2022 gây ra làn sóng bán tháo trái phiếu và rút tiền từ các quỹ đầu tư trái phiếu từ phía nhà đầu tư cá nhân.

“Điều này không chỉ ảnh hưởng nghiêm trọng đến thanh khoản của công ty chứng khoán, mà còn ảnh hưởng tới rủi ro danh tiếng của các công ty này. Đặc biệt, niềm tin của nhà đầu tư bị ảnh hưởng sâu rộng, nhất là khi tốc độ thông tin được lan truyền nhanh chóng và thanh khoản của trái phiếu doanh nghiệp thấp hơn đáng kể so với cổ phiếu niêm yết”, FiinRatings nhận định.

Bên cạnh đó, các công ty chứng khoán cũng gặp rủi ro nợ xấu khi phải bán giải chấp lượng lớn cổ phiếu được dùng làm tài sản đảm bảo cho khoản vay của nhà phát hành là công ty bất động sản, hoặc được dùng làm tài sản đảm bảo cho trái phiếu phát hành.

Đợi chờ tín hiệu tích cực hơn

FiinRatings cho rằng, kể cả khi FED bớt diều hâu kể từ quý 4/2023, lĩnh vực nhạy cảm với lãi suất như chứng khoán vẫn sẽ tiếp tục giảm quy mô cho vay ký quỹ, thu hẹp quy mô kinh doanh so với năm 2022 nhằm chờ đợi các tín hiệu vĩ mô tích cực hơn.

Về vấn đề trái phiếu doanh nghiệp, áp lực đáo hạn trái phiếu đối với các công ty chứng khoán có quy mô lớn sẽ không nghiêm trọng như các ngành thâm dụng vốn do có thể cắt giảm hạn mức cho vay, giảm dần dư nợ cho vay ký quỹ để cung cấp thanh khoản trong ngắn hạn.

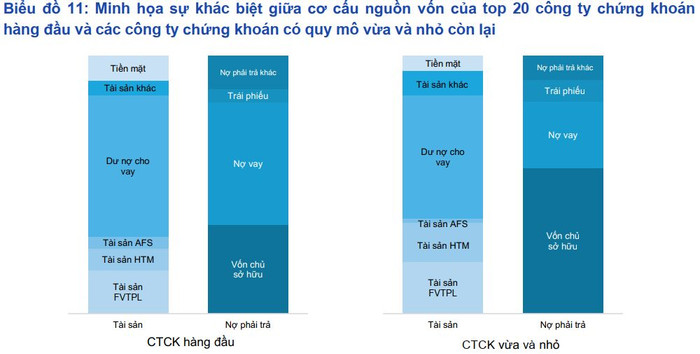

Nhìn lại cơ cấu nguồn vốn của các công ty chứng khoán trên thị trường, một mẫu hình chung được nhận thấy là nguồn vốn cho hoạt động vay ký quỹ được tài trợ bởi nợ vay ngắn hạn và phát hành trái phiếu ngắn hạn.

Trong đó, chỉ một phần nhỏ các công ty chứng khoán đầu ngành có khả năng huy động vốn với lãi suất rất cạnh tranh (ngay cả khi đã tính chi phí phòng ngừa rủi ro ngoại hối), được sự hỗ trợ từ phía ngân hàng mẹ hay đã xây dựng nghiệp vụ nguồn vốn đủ vững vàng.

Ngược lại, các công ty chứng khoán có quy mô nhỏ phần nhiều phải dựa vào phát hành trái phiếu để huy động thêm nguồn lực mở rộng quy mô cho vay ký quỹ, sẽ đối mặt với rủi ro tái cấp vốn khi phần lớn các trái phiếu này đáo hạn trong năm 2023.

Những công ty chứng khoán hàng đầu đồng thời cũng là những công ty chiếm thị phần môi giới lớn nhất. Nhằm tài trợ vốn cho hoạt động cho vay ký quỹ, các công ty này có dư nợ tín dụng tại ngân hàng thương mại cũng như hạn mức tín dụng cao hơn đáng kể so với dư nợ trái phiếu (chỉ chiếm 5% tổng tài sản).

Các công ty chứng khoán vừa và nhỏ có dư nợ trái phiếu chiếm tỷ trọng lớn hơn (9% tổng tài sản) trong cơ cấu nguồn vốn. Đối với các công ty chứng khoán quy mô vừa muốn mở rộng hoạt động cho vay, thường huy động số lượng lớn trái phiếu ngắn hạn để thay thế cho sự thiếu hụt về hạn mức tín dụng ngân hàng so với các công ty đầu ngành.