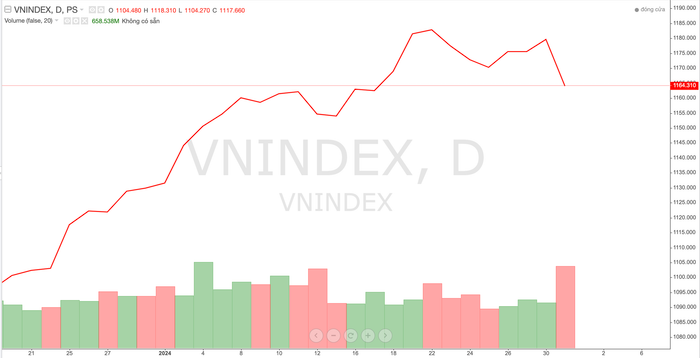

Chứng khoán ngày 31/1, với tâm lý thận trọng thị trường bất ngờ chịu áp lực bán mạnh, bắt đầu ở nhóm ngân hàng ngay từ đầu phiên, áp lực bán tiếp tục gia tăng mạnh hơn đến cuối phiên với thanh khoản đột biến kém tích cực. Kết phiên VN-Index giảm 15,34 điểm (-1,30%) về mức 1.164,31 điểm và kiểm tra lại vùng giá trung bình MA200 tuần tương ứng quanh 1.155 điểm.

HNX-Index giảm 1,49 điểm (-0,651%) lên mức 229,186 điểm. Độ rộng trên 2 sàn niêm yết trở nên tiêu cực với áp lực bán gia tăng mở khi có 487 mã giảm giá (8 mã giảm sàn), 266 mã tăng giá (10 mã tăng trần) và 136 mã giữ giá tham chiếu.

Thanh khoản trên hai sàn niêm yết tăng đột biến 69,12% lên 25.116,32 tỷ đồng, vượt mức trung bình. Áp lực bán gia tăng khá đột biến, có thể đến từ hoạt động cơ cấu danh mục của các quỹ ETF theo bộ chỉ số HOSE tại kỳ quý 1/2024, tâm lý chốt lãi ngắn hạn ở nhiều nhóm mã, áp lực hạ tỉ trọng dư nợ margin khi thị trường sẽ bắt đầu kỳ nghĩ lễ Tết nguyên đán trong cuối tuần sau.

Khối ngoại gia tăng giao dịch tỷ trọng giao dịch, mua ròng với giá trị 97,88 tỷ đồng, mua ròng ở nhóm thép, dịch vụ tài chính, chứng khoán; bán ròng trên HNX với giá trị 1,01 tỷ đồng.

Thị trường chịu áp lực bán mạnh của nhóm cổ phiếu ngân hàng khi nhóm này vẫn trong vùng quá mua ngắn hạn, áp lực bán gia tăng mạnh với hầu hết các mã, thanh khoản khá đột biến hơn như SHB (-5,69%), EIB (-3,10%), OCB (-2,94%), STB (-2,61%)...

Trong khi đó, các cổ phiếu dịch vụ tài chính, chứng khoán lại có diễn biến bất ngờ tăng mạnh từ đầu phiên, khối lượng giao dịch rất đột biến, tuy nhiên kết phiên phân hóa mạnh, nhiều mã giảm điểm khi chịu áp lực bán ở vùng giá cao như HCM (-1,67%), SBS (-1,37%), AGR (-0,91%)... ngoài các mã vẫn tăng giá nổi bật như FTS (+5,62%), MBS (+3,21%), VCI (+2,02%), CTS (+1,54%)....

Thị trường đã kết thúc khoảng thời gian công bố kết quả kinh doanh quý 4/2023 cũng như cả năm 2023 do đó phân hóa mạnh theo tình hình kinh doanh. Các cổ phiếu dầu khí đa phần có kết quả kinh doanh cả năm 2023 khá tích cực nhưng vẫn chịu áp lực điều chỉnh tích lũy kéo dài với hầu hết các mã giảm điểm trong phiên hôm nay, thanh khoản dưới mức trung bình như BSR (-2,09%), PVT (-2,08%), PVP (-1,79%), VTO (-1,45%), PVD (-1,43%)...

Các cổ phiếu bất động sản cũng chịu áp lực điều chỉnh, giảm điểm khá mạnh như VRE (-4,06%), ITC (-3,18%), CRE (-2,44%), TCH (-2,22%)... ngoài các mã tăng giá như NVL (+1,52%), NBB (+0,96%), DIG (+0,56%)...

Trong khi các cổ phiếu bất động sản khu công nghiệp, cao su sau giai đoạn tăng giá mạnh trước những thông tin kết quả kinh doanh tích cực, đang chịu áp lực chốt lãi ngắn hạn khá mạnh trong vùng quá mua với đa số giảm điểm như DTD (-3,60%), LHG (-3,38%), DPR (-2,66%), TIP (-2,52%)... ngoài D2D (+2,81%), SIP (+2,51%)...

Chờ tín hiệu thị trường

Chứng khoán BIDV (BSC)

VN-Index giảm ngay từ lúc mới mở cửa, chỉ số giảm một mạch 1,3% trong ngày 31/01 và đóng cửa tại mốc 1.164 điểm. Độ rộng thị trường nghiêng về phía tiêu cực với 15/18 ngành giảm điểm, trong đó ngành ngân hàng dẫn đầu đà giảm 31/1. Ở chiều ngược lại, ngành dịch vụ tài chính có một phiên giao dịch tích cực.

Về giao dịch của khối ngoại, khối này mua ròng trên sàn HOSE và bán ròng trên sàn HNX. Dòng tiền bắt đáy đã xuất hiện tại ngưỡng 1.160 điểm. Tuy nhiên, thị trường vẫn còn nhiều rủi ro khi thanh khoản tăng đột biến trong phiên giảm mạnh 31/1.

Nhà đầu tư lưu ý đến kỳ cơ cấu của các ETF trong ngày 2/2/2024 - ngày cuối cùng các ETF hoàn thiện việc cơ cấu theo danh mục mới mà HOSE đã công bố. Trong những phiên giao dịch tới, nếu lực mua không đủ lớn tại vùng 1.160 - 1.165, VN-Index có thể tiếp tục giảm xuống ngưỡng hỗ trợ 1.150.

VN-Index nhiều khả năng tiếp tục điều chỉnh

Chứng khoán KB Việt Nam (KBSV)

VN-Index vừa trải qua phiên điều chỉnh tiêu cực nhất kể từ đầu tháng 12 đến nay với biên độ mở rộng về cuối phiên. Sự quyết liệt của phe bán lên nhóm cổ phiếu vốn hóa lớn đã lan tỏa áp lực điều chỉnh lên toàn bộ thị trường, áp đảo hoàn toàn lực cầu vào nhóm cổ phiếu Midcap và khiến cho thanh khoản gần gấp đôi so với phiên hôm qua.

Với biên độ giảm điểm tiêu cực như vậy, VN-Index nhiều khả năng sẽ còn tiếp tục chịu áp lực điều chỉnh sau đó trước khi có thể cho phản ứng hồi phục quanh 1.150 (+/-5). Nhà đầu tư được khuyến nghị trải lệnh mua một phần tỷ trọng khi chỉ số quay xuống vùng hỗ trợ gần 1.150 (+/-5).

Bên bán đang chiếm ưu thế

Chứng khoán Asean (Aseansc)

Thị trường 31/1 ghi nhận một phiên giảm điểm khá với giá đóng cửa nằm dưới đường trung bình động 20 ngày (1.167 điểm), là tín hiệu khá tiêu cực. Điều này cho thấy bên bán đang tạm thời chiếm ưu thế và xu hướng ngắn hạn có dấu hiệu xấu đi.

Tuy nhiên, điểm tích cực là khối ngoại tiếp tục mua ròng và dòng tiền vẫn luôn trực chờ để tham gia thị trường ở những nhịp rung lắc. Thị trường dự kiến sẽ tiếp tục điều chỉnh trong phiên tới do tín hiệu tăng từ nhóm dẫn dắt đã dừng lại.

Chứng khoán Asean khuyến nghị nhà đầu tư dừng mua và tiếp tục nắm giữ cổ phiếu với tỷ trọng 50%.

Nhóm ngân hàng nhường vai trò dẫn dắt cho ngành khác

Chứng khoán TPS

VN-Index điều chỉnh với biên độ lớn (mẫu hình nến Bearish Engulfing) cùng thanh khoản bùng nổ sau khi một lần nữa nỗ lực tiến sâu vào vùng kháng cự quanh mức 1.180 điểm (đỉnh liền kề và ngưỡng Fibonacci Extension 100%).

Diễn biến này cho thấy sự áp đảo hoàn toàn của phe bán trong khi lực cầu tại hỗ trợ 1.170 điểm là không đủ để thu hẹp sắc đỏ.

Tại khung 1 giờ, việc chỉ báo Bollinger Bands mở biên và RSI cùng MACD nối dài đà giảm cho thấy khả năng thị trường chung sẽ tiếp tục hứng chịu áp lực điều chỉnh để lùi về mốc cân bằng tiếp theo tại 1.160 điểm.

Bên cạnh đó, việc chỉ số lần lượt xuyên thủng các đường SMA7 và 20 ngày cho thấy nhịp tăng ngắn hạn của thị trường đã kết thúc và chỉ số giờ đây đang lùi về hỗ trợ gần nhất là mức 1.160 điểm (vùng nền được thiết lập ở nửa đầu tháng 1/2024).

Kỳ vọng áp lực bán sẽ được hấp thụ tại đây và vai trò của nhóm ngân hàng sẽ được dịch chuyển dần sang các nhóm ngành khác trước khi nhịp tăng mới diễn ra.

Nhận định thị trường của các công ty chứng khoán được Thuonggia trích dẫn nguyên văn chỉ có giá trị như một nguồn thông tin tham khảo. Các công ty chứng khoán có thể có những xung đột lợi ích đối với các nhà đầu tư khi đưa ra nhận định.