Dòng tiền vào thị trường mới nổi sụt giảm mạnh

Phân bổ dòng tiền vào các tài sản tài chính yếu dần trong tháng 12 sau giai đoạn bùng nổ vào tháng 10 và 11 khi các yếu tố hỗ trợ việc giải ngân suy yếu. Trong khi đó triển vọng về kinh tế toàn cầu kém tích cực trong năm 2023 và trong cuộc họp FOMC tháng 12, Fed vẫn chưa cho thấy tín hiệu rõ ràng nào sẽ đảo chiều chính sách tiền tệ.

Điểm sáng duy nhất trong tháng đến từ chính sách nới lỏng mở cửa của Trung Quốc. Các quỹ cổ phiếu rút ròng 32,7 tỷ USD, mức rút ròng cao nhất kể từ tháng 3/2020 trong khi dòng tiền vào các quỹ trái phiếu và tiền tệ cũng đảo chiều rút ròng nhẹ trong tháng 12. Tính chung cho năm 2022, phân bổ dòng tiền chủ yếu vẫn vào các quỹ cổ phiếu (+174 tỷ USD) trong khi đó các quỹ trái phiếu rút ròng 258 tỷ USD.

Dòng vốn vào các quỹ cổ phiếu thị trường phát triển (DM) giảm mạnh trước triển vọng kém tích cực của kinh tế trong năm 2023. Dòng vốn DM rút ròng hơn 33 tỷ USD, mức cao nhất kể từ tháng 4/2022, trong đó dòng vốn vào thị trường Mỹ đảo chiều rút ròng 19,1 tỷ USD. Với phát biểu cứng rắn của Fed trong cuộc họp tháng 12, môi trường USD yếu đi và triển vọng suy thoái rõ nét hơn, các nhà đầu tư thận trọng hơn trong việc phân bổ vào các quỹ cổ phiếu thị trường phát triển.

Khảo sát từ BofA vẫn chưa cho thấy sự cải thiện về tâm lý từ các nhà quản lý quỹ và tỷ trọng tiền mặt vẫn ở mức cao (5,9% so với tỷ lệ trung bình dài hạn là 4,9%).

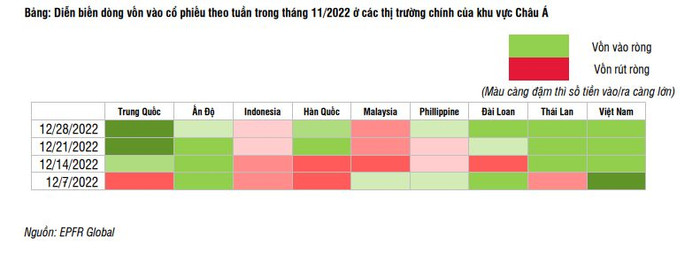

Dòng vốn vào cổ phiếu thị trường mới nổi (EM) cũng kém khả quan trong tháng 12 khi chỉ vào ròng nhẹ 877 triệu USD, với sự suy giảm đồng đều từ các quốc gia trong khu vực Châu Á. Trái với kỳ vọng, dòng vốn vào thị trường mới nổi sụt giảm khá mạnh trong tháng 12, khi tâm lý đầu tư vẫn phụ thuộc nhiều vào các động thái của Fed.

Xét riêng trong khu vực Châu Á, dòng tiền vào ròng ở các quốc gia như Trung Quốc (+4,3 tỷ USD), Ấn Độ (340 triệu USD), Việt Nam (+293 triệu USD), Đài Loan (80 triệu USD) và Thái Lan (+46 triệu USD).

Theo chứng khoán SSI, năm 2022 là một năm đầy khó khăn đối với thị trường tài chính toàn cầu khi các điều kiện tài chính thắt chặt và rủi ro địa chính trị đã tác động mạnh đến thị trường cổ phiếu, trái phiếu cũng như tiền tệ. Sang năm 2023, mặc dù thị trường đã phần nào định giá các rủi ro kể trên, phân bổ dòng vốn vào các tài sản tài chính phụ thuộc vào 2 yếu tố. Bao gồm động thái của Fed trong chu kỳ tăng lãi suất và tốc độ Trung Quốc mở cửa cùng với triển vọng tăng trưởng.

Trạng thái tâm lý sẽ chỉ trở nên tích cực và việc giải ngân diễn ra đồng đều hơn khi các lo ngại trên được giải tỏa. Điểm tích cực về triển vọng dòng vốn vào các quỹ cổ phiếu trong năm 2023 là chu kỳ trên thị trường chứng khoán thường đi trước chu kỳ kinh tế.

Nhìn chung, dòng vốn vào các quỹ cổ phiếu sẽ không có nhiều bứt phá trong thời gian tới, trừ khi việc đẩy mạnh mở cửa hơn nữa của Trung Quốc sẽ tác động tích cực đến dòng vốn vào thị trường mới nổi (EM).

Dòng tiền qua quỹ ETF vào Việt Nam khởi sắc

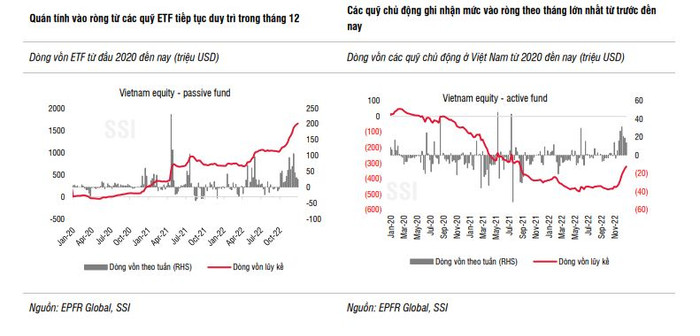

Tại Việt Nam, bất chấp diễn biến kém tích cực, dòng tiền từ các quỹ ETF và quỹ chủ động khởi sắc trong năm 2022, đặc biệt trong quý 4 sau sự kiện “thiên nga đen” liên quan đến thị trường bất động sản và trái phiếu doanh nghiệp.

Tiếp nối tháng 11, các quỹ ETF tiếp tục giao dịch tích cực trong tháng 12. Trong đó tổng cộng 14 quỹ có 8 quỹ nhận được dòng vốn tăng thêm trong tháng, với tổng giá trị 5.883 tỷ đồng.

Quỹ Fubon tiếp tục là quỹ nổi bật nhất (+2.230 tỷ), VanEck (+1.499 tỷ), VNDiamond (+1.264 tỷ), và FTSE Vietnam (+480 tỷ). Ngược lại, chỉ có 2 quỹ bị rút vốn với giá trị không đáng kể là SSIAM VNX50 (-58 tỷ) và Mirae Assets VN30 (-23 tỷ).

Như vậy, tổng giá trị vào ròng của các quỹ ETF đạt 5.800 tỷ đồng trong tháng 12, nâng tổng giá trị cả năm 2022 lên 24.220 tỷ đồng (so với mức 13.500 tỷ đồng trong năm 2021), trong đó riêng quý 4 ghi nhận mức vào ròng hơn 14,1 nghìn tỷ đồng. Năm 2022 đánh dấu là năm huy động thành công nhất của các quỹ ETF trên thị trường Việt Nam.

Đối với các quỹ chủ động, quán tính dòng tiền vào ròng trong tháng 12 rất tích cực, cường độ giải ngân đồng đều và ghi nhận là tháng vào ròng thứ 3 liên tiếp. Tổng giá trị vào ròng tháng ghi nhận hơn 2.500 tỷ đồng – mức cao nhất trong khoảng thời gian quan sát của chúng tôi (kể từ tháng 1/2010). Điều này đã giúp các quỹ chủ động đảo chiều vào ròng gần 2.000 tỷ đồng trong năm 2022, trong đó riêng quý 4 là vào ròng hơn 4.000 tỷ đồng.

Cùng với đó, khối ngoại tiếp tục là động lực của thị trường chứng khoán trong tháng 12, với việc mua ròng hơn 13 nghìn tỷ đồng (và 16,8 nghìn tỷ đồng – nếu loại bỏ giao dịch thỏa thuận đột biến của EIB và tương đương với mức mua ròng kỷ lục trong tháng 11). Tính chung trong năm 2022, khối ngoại mua ròng 29,3 nghìn tỷ đồng (trong đó riêng quý 4 là gần 29 nghìn tỷ đồng).

Như vậy, xu hướng dòng vốn vào thị trường chứng khoán Việt Nam trong tháng 12 tiếp tục quán tính tích cực, đặc biệt là nhóm quỹ chủ động khi các yếu tố về tâm lý được cải thiện, cũng như Chính phủ (và Ngân hàng Nhà nước) đã có những thông điệp rõ ràng hơn về mặt chính sách để duy trì sự ổn định của các cân đối vĩ mô của nền kinh tế.

Xét về chu kỳ kinh tế, năm 2023 được nhìn nhận là một năm Việt Nam sẽ gặp nhiều thách thức (và khó dự đoán), tuy nhiên đây cũng thường là thời kỳ các dòng tiền lớn giải ngân vào thị trường chứng khoán. Các yếu tố khác hỗ trợ thị trường mang tính chất dài hạn như việc Trung Quốc nới lỏng chính sách kiểm soát Covid-19 kích hoạt dòng tiền chảy vào các quốc gia sẽ được hưởng lợi về xuất khẩu và du lịch.

Ngoài ra, cơ quan quản lý đã bước đầu triển khai các biện pháp giúp Việt Nam có thể nâng hạng lên thị trường mới nổi. Theo đó, Chứng khoán SSI nhận định tích cực về dòng vốn các quỹ đầu tư vào thị trường chứng khoán Việt Nam trong năm 2023. Tuy nhiên, trong ngắn hạn, vẫn sẽ có độ trễ, tương đồng với các quốc gia trong khu vực (xu hướng bán ròng trong tháng 12 khi các quỹ chuyển hướng vào thị trường Trung Quốc).