Trên thế giới, các sự kiện biến động trên thị trường tài chính toàn cầu ngay đầu tháng 3 đã tác động mạnh tới phân bổ dòng vốn vào các tài sản tài chính, trong đó xu hướng vào các quỹ tiền tệ tăng mạnh. Cụ thể, trạng thái bất ổn xảy ra trên hệ thống ngân hàng tại Mỹ sau sự kiện SVB và ngân hàng Credit Suisse (Thụy Sĩ) phải chấp nhận sự tiếp quản của đối thủ UBS khiến cho làn sóng rút tiền ồ ạt.

Đặc biệt từ nhóm khách hàng tổ chức và chuyển dịch vào các quỹ tiền tệ (vào ròng tới 333 tỷ USD, chỉ sau mức vào ròng đột biến vào giai đoạn Covid tháng 3 và tháng 4/2020). Trong khi đó, các quỹ cổ phiếu tiếp tục trạng thái rút ròng 3 tỷ USD (thấp hơn so với mức rút 21 tỷ USD). Tốc độ giải ngân từ quỹ trái phiếu hạ nhiệt khi chỉ vào ròng 7 tỷ USD khi lợi suất trái phiếu chính phủ có bước giảm khá mạnh trong tháng 3.

Dòng vốn vào quỹ cổ phiếu thị trường phát triển (DM) ở trạng thái rút ròng tháng thứ 2 liên tiếp (-8,5 tỷ USD), chủ yếu do dòng vốn rút ra khỏi thị trường Mỹ (-9,0 tỷ).

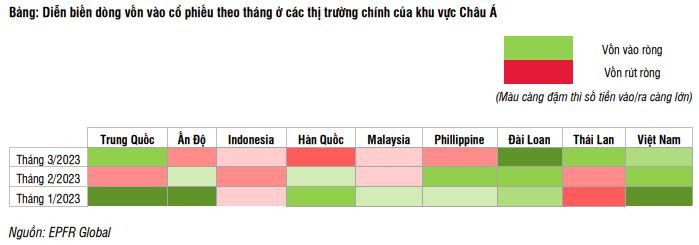

Dòng vốn vào cổ phiếu thị trường mới nổi (EM) thận trọng. Dòng vốn vào EM duy trì tháng vào ròng thứ 8 liên tiếp, tuy nhiên tốc độ giải ngân khá dè chừng (+5,4 tỷ USD). Dòng tiền đảo chiều vào ròng 4 tỷ USD vào Trung Quốc, sau những thông tin khá tích cực về dữ liệu kinh tế trong nước và việc Ngân hàng trung ương Trung Quốc tiếp tục duy trì chính sách tiền tệ nới lỏng (giảm 0,25% tỷ lệ dự trữ bắt buộc).

Đối với nhóm các quốc gia khác trong khu vực Châu Á, Đài Loan (+1,1 tỷ USD), Việt Nam (+62 triệu USD) và Thái Lan (+39,8 triệu USD) là 3 quốc gia ghi nhận dòng tiền vào ròng vào thị trường cổ phiếu.

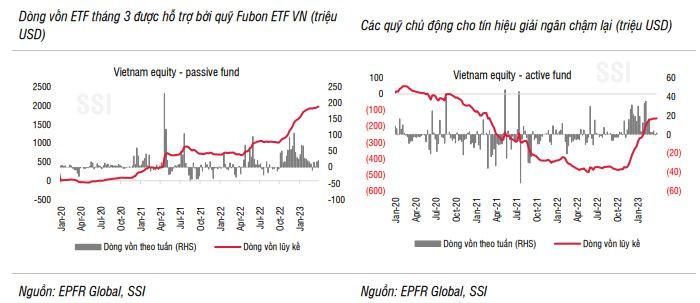

Tại thị trường trong nước, thống kê từ chứng khoán SSI cho thấy, dòng vốn ETF có sự phân hóa giữa nhóm quỹ ETF nội và ngoại trong tháng 3.

Cụ thể, nhóm quỹ ETF nội ghi nhận rút ròng 620 tỷ đồng, với lực rút rải đều trong tháng và đến từ nhóm 3 quỹ nội lớn nhất như VNDiamond (-345 tỷ đồng), VN Finlead (-129 tỷ đồng) và VFM VN30 (-102 tỷ đồng).

Ngược lại, nhóm quỹ ngoại vào ròng tổng cộng 1.789 tỷ đồng với sự quay trở lại của quỹ Fubon kể từ ngày 15/3. Cụ thể, với sự chấp thuận nâng hạn mức lần 5 từ Ủy ban quản lý và giám sát tài chính Đài Loan (tối đa huy động thêm 333,33 triệu CCQ, tương đương khoảng hơn 2.900 tỷ đồng), quỹ ETF Fubon Việt Nam đã vào ròng 1.528 tỷ đồng trong tháng 3, với cường độ phần nào giảm dần về cuối tháng.

Trong khi đó, dòng tiền từ nhóm quỹ ngoại còn lại như Vaneck (+122 tỷ) và DB FTSE (+121 tỷ) tập trung giải ngân trong nửa đầu tháng 3.

Như vậy, tổng dòng vốn ETF vào Việt Nam trong tháng 3 đạt 1.100 tỷ đồng, cải thiện so với tháng 2 nhưng vẫn thấp hơn so với giai đoạn trước đó. Tính chung quý 1/2023, tổng dòng vốn ETF đạt 6 nghìn tỷ đồng, với đóng góp chủ yếu từ VanEck (+2,2 nghìn tỷ đồng), Fubon (1,5 nghìn tỷ) và DB FTSE (+1,2 nghìn tỷ đồng).

Đối với các quỹ chủ động, tốc độ giải ngân đã chậm lại rõ rệt trong tháng 3 nhưng vẫn ghi nhận tháng vào ròng thứ 6 liên tiếp. Tổng giá trị vào ròng trong tháng đạt 201,8 tỷ đồng, thấp hơn nhiều so với giai đoạn trước.

Tốc độ giải ngân chậm lại đồng đều giữa các quỹ, và thậm chí một số quỹ đã đảo chiều rút ròng. Đây là tín hiệu thận trọng cho triển vọng dòng vốn khối ngoại trong thời gian tới, đặc biệt là trong quá khứ, các quỹ chủ động thường ghi nhận chuỗi vào ròng liên tục trong vòng 3-6 tháng. Tính chung trong quý 1/2023, các quỹ chủ động đã vào ròng 3 nghìn tỷ đồng.

Khối ngoại mua ròng 3.037 tỷ đồng trong tháng 3 và 6.962 tỷ đồng trong quý 1/2023, trong đó mua ròng 10.053 tỷ đồng trên kênh khớp lệnh. Giao dịch khả quan của khối ngoại trong tháng 3 chủ yếu đến từ dòng tiền tích cực của các quỹ ETF (nhờ dòng tiền từ Fubon Việt Nam ETF) và việc giải ngân dòng tiền từ các quỹ chủ động vào thị trường chứng khoán thường có độ trễ.

Xét về nhóm ngành, ngành mang tính chu kỳ như tài chính - ngân hàng và thép thu hút nhiều sự quan tâm nhất, có thể đến từ mức định giá hấp dẫn và yếu tố đáp ứng được điều kiện về mặt thanh khoản từ nhóm cổ phiếu này.

Mặc dù, Chính phủ và Ngân hàng Nhà nước đã liên tục ra các chính sách nhằm tháo gỡ phần nào những nút thắt trên thị trường thị trường và bất động sản, tuy nhiên triển vọng kết quả kinh doanh dự kiến không quá tích cực trong nửa đầu năm 2023.

Áp lực chốt lời hoặc tái cơ cấu danh mục đầu tư từ nhóm quỹ chủ động sẽ cao hơn trong thời gian tới sau 6 tháng vào ròng liên tục hay xu hướng mùa vụ giải ngân giai đoạn đầu năm từ nhóm quỹ ETF sẽ không còn quá mạnh mẽ.

Tuy nhiên, việc đảo chiều hạ lãi suất trên thị trường lại được kỳ vọng sẽ kích thích trở lại phần nào dòng tiền từ nhóm nhà đầu tư cá nhân sau thời gian tận dụng mức lãi suất cao từ kênh tiền gửi ngân hàng.

Câu chuyện nâng hạng thị trường chưa cho thấy nhiều tiến triển, với việc FTSE Russell mới đây nhấn mạnh sự lo ngại liên quan tới thời điểm thực hiện cải cách thị trường hiện chưa được cụ thể hóa. Nếu điều này vẫn chưa rõ ràng hoặc thời gian thực hiện bị kéo dài, FTSE Russell cho biết có thể sẽ xem xét lại tư cách thành viên của Việt Nam trong danh sách theo dõi nâng hạng thị trường mới nổi loại 2 ở kỳ đánh giá tiếp theo diễn ra vào tháng 9/2023.