Mặc dù hiện tại chưa có nhiều ngân hàng công bố kết quả kinh doanh quý 3/2024, nhưng những số liệu ban đầu đã dần được tiết lộ. Nhìn chung, bức tranh lợi nhuận của ngành ngân hàng trong ba quý đầu năm cho thấy sự phân hóa ngày càng rõ rệt.

SỰ PHÂN HÓA VẪN TIẾP DIỄN

Mới đây, ngân hàng Saigonbank đã công bố kết quả kinh doanh 9 tháng đầu năm 2024. Đại diện ngân hàng này cho biết, mặc dù việc triển khai các chương trình hỗ trợ lãi suất đã làm giảm thu nhập lãi thuần 3%, kéo theo lợi nhuận giảm 18% so với cùng kỳ năm trước, nhưng lợi nhuận trước thuế 9 tháng của ngân hàng vẫn ước đạt hơn 200 tỷ đồng, tương đương khoảng 55% chỉ tiêu kế hoạch cả năm 2024.

Kết thúc quý 3/2024, dư nợ tín dụng của Saigonbank tăng 5% so với cùng kỳ năm ngoái và tăng 2% so với hồi đầu năm, chủ yếu tập trung vào các lĩnh vực sản xuất, kinh doanh và tiêu dùng. Điều này cho thấy Saigonbank đang duy trì chiến lược tăng trưởng bền vững, đồng thời tiếp tục đồng hành với doanh nghiệp và người dân trong quá trình phục hồi kinh tế.

Về phía Nam A Bank, tính đến tháng 8/2024, lợi nhuận trước thuế lũy kế của ngân hàng đã đạt hơn 75% kế hoạch mà Hội đồng quản trị giao cho cả năm 2024. Tỷ lệ ROE của ngân hàng đạt 21,46%, còn ROA ở mức 1,65%, kết quả này thể hiện ngân hàng không chỉ sự tăng trưởng về quy mô mà còn về khả năng sinh lời ấn tượng.

Tỷ lệ NIM (biên lãi ròng) của Nam A Bank tiếp tục được cải thiện, đạt 3,8% so với mức 3,6% vào cuối quý 2. Ngân hàng kỳ vọng tỷ lệ NIM sẽ duy trì trong khoảng 3,5 – 3,8% từ nay đến cuối năm 2024, trong bối cảnh lãi suất vẫn ở mức thấp nhằm hỗ trợ doanh nghiệp và cá nhân vượt qua các khó khăn kinh tế hiện tại.

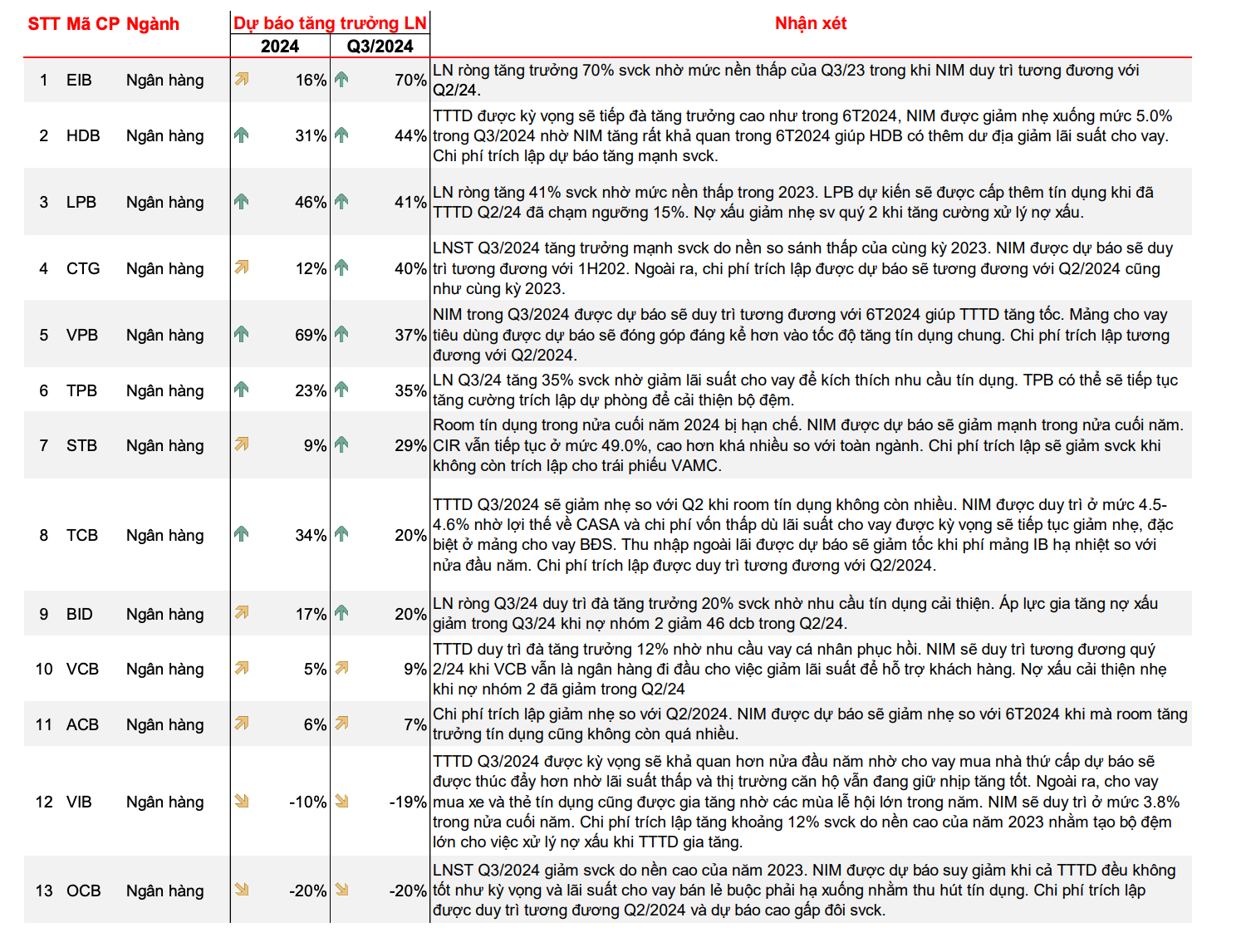

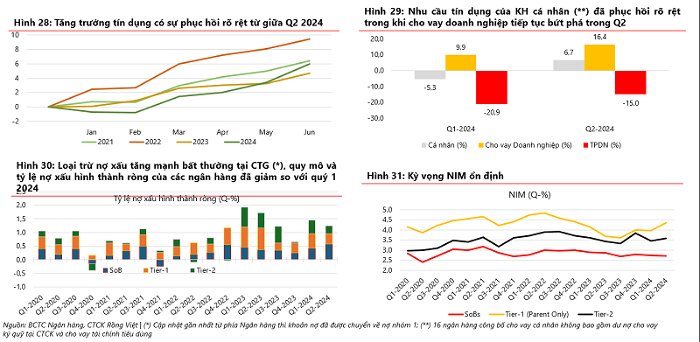

Trong báo cáo dự báo lợi nhuận sau thuế quý 3/2024 mới công bố, Công ty Chứng khoán MB (MBS) đặt kỳ vọng ngành ngân hàng sẽ duy trì mức tăng trưởng ổn định. Trong đó, tín dụng quý 3 tiếp tục cải thiện so với quý 2 nhờ sự phục hồi của hoạt động sản xuất và kinh doanh. Cập nhật đến ngày 17/9, tăng trưởng tín dụng đạt 7,38%, so với 6,1% vào cuối quý 2/2024.

Biên lãi thuần (NIM) quý 3 được dự báo sẽ đi ngang, hoặc giảm nhẹ so với đầu năm. Theo MBS, hầu hết các ngân hàng tăng dần lãi suất tiền gửi để đẩy mạnh hoạt động huy động vốn, trong khi lãi suất cho vay dự kiến vẫn sẽ duy trì ở mức thấp để hỗ trợ nền kinh tế.

Đội ngũ chuyên gia của MBS cho rằng, thu nhập ngoài lãi vẫn ảm đạm và chưa thể phục hồi khi vẫn chỉ dựa chủ yếu vào mảng thu phí và xử lý nợ. Hoạt động kinh doanh ngoại hối và chứng khoán dự báo sẽ không có tăng trưởng cao khi tình hình thị trường chưa có nhiều tín hiệu khởi sắc.

Về chất lượng tài sản, MBS cho rằng nợ xấu các ngân hàng niêm yết trong quý 3/2024 sẽ không tăng so với quý liền trước, bởi dư nợ từ nhóm khách hàng doanh nghiệp sẽ tiếp tục dẫn dắt tín dụng trong thời gian này.

Về kết quả kinh doanh, lợi nhuận ròng các ngân hàng có thể tăng 16,5% so với cùng kỳ trong quý 3 và là trụ đỡ quan trọng cho tăng trưởng lợi nhuận toàn thị trường chứng khoán. MBS đánh giá một số ngân hàng như HDBank, TPBank sẽ đạt được tăng trưởng lợi nhuận mạnh nhờ tăng trưởng tín dụng tốt.

Cụ thể, HDBank được kỳ vọng có tăng trưởng lợi nhuận 44% trong quý 3 và 31% cho cả năm 2024. TPBank lợi nhuận sau thuế được dự báo tăng trưởng 35% so với cùng kỳ trong quý 3 và 23% cho cả năm. VPBank được kỳ vọng có lợi nhuận tăng 37% trong quý 3 và 69% cho cả năm 2024. BIDV sẽ ghi nhận lợi nhuận tăng trưởng 20% trong quý 3/2024 và 17% cho cả năm nhờ tín dụng cải thiện.

Ở chiều ngược lại, Techcombank, Sacombank được MBS dự báo có mức tăng trưởng tín dụng chậm lại trong quý 3/2024. Với Techcombank, lợi nhuận trong quý 3 được dự báo tăng 20% so với cùng kỳ, lợi nhuận cả năm tăng 34%.

Trong khi đó, room tín dụng trong nửa cuối năm của Sacombank dự báo sẽ bị hạn chế. NIM được dự báo sẽ giảm mạnh trong nửa cuối năm. Tỷ lệ chi phí trên thu nhập (CIR) vẫn ở mức 49%, cao hơn khác nhiều so với toàn ngành. Tuy nhiên, chi phí dự phòng sẽ giảm khi không còn trích lập cho trái phiếu VAMC. Tăng trưởng lợi nhuận trong quý 3 của Sacombank dự báo ở mức 29% và cả năm là 9%.

Còn Eximbank và VietinBank được dự báo sẽ có tăng trưởng lợi nhuận cao nhờ mức nền thấp trong quý 3 năm ngoái. Lợi nhuận của Eximbank khả năng tăng trưởng 70% và NIM duy trì tương đương so với quý 2. Cả năm 2024, lợi nhuận Eximbank chỉ tăng 16%.

Tại VietinBank, lợi nhuận sẽ tăng 40% so với cùng kỳ trong bối cảnh NIM duy trì tương đương nửa đầu năm và chi phí trích lập đi ngang. Cả năm 2024, lợi nhuận VietinBank sẽ tăng trưởng 12%...

Ngoài ra, LPBank dự báo lợi nhuận tăng trưởng 41% so với cùng kỳ nhờ mức nền thấp trong năm 2024. Cả năm 2024, lợi nhuận LPBank sẽ tăng 46%.

Trong danh sách của MBS cũng có 4 ngân hàng dự báo có mức tăng trưởng lợi nhuận thấp hơn trung bình ngành hoặc tăng trưởng âm. Trong đó, lợi nhuận quý 3 của Vietcombank kỳ vọng sẽ tăng 9%, cả năm tăng 5%. ACB lợi nhuận quý 3 được dự báo tăng trưởng 7% và cả năm là 6% trong bối cảnh NIM được dự báo sẽ giảm nhẹ và room tín dụng không còn quá nhiều. Tuy nhiên, chi phí trích lập được dự báo sẽ giảm nhẹ so với quý liền trước.

VIB sẽ giảm 19% trong quý 3 và 10% cho cả năm. OCB lợi nhuận sẽ giảm do nền cao của năm 2023. NIM được dự báo suy giảm khi cả tăng trưởng tín dụng không tốt như kỳ vọng và lãi suất cho vay bán lẻ buộc phải hạ xuống nhằm thu hút tín dụng. Chi phí trích lập được duy trì tương đương quý 2 và dự báo cao gấp đôi so với cùng kỳ...

Tuy nhiên, giới phân tích tài chính cho rằng, 2024 sẽ tiếp tục là năm tương đối khó khăn với ngành ngân hàng, song một số tổ chức tín dụng sẽ có sự cải thiện về tăng trưởng lợi nhuận.

SÓNG LỚN Ở CỔ PHIẾU NGÂN HÀNG

Trong tháng qua, cổ phiếu ngân hàng đã trở thành tâm điểm chú ý của giới đầu tư chứng khoán. Làn sóng tăng giá của cổ phiếu ngân hàng đã làm gia tăng tâm lý lạc quan của nhà đầu tư, tạo kỳ vọng cho một cú bứt phá vượt mốc tâm lý 1.300 điểm của VN-Index.

Tính từ đầu tháng 9 đến phiên giao dịch ngày 3/10, nhiều đại diện trong ngành ngân hàng đã ghi nhận mức tăng giá đáng kể, như EIB (13%), STB (10%), OCB (7%), và VPB (6%). Tính từ đầu năm, những cổ phiếu có đà tăng ấn tượng nhất thuộc về LPB khi tăng gấp đôi, HDB (42%), và MBB (40%).

Đợt tăng giá cổ phiếu ngân hàng lần này khiến nhà đầu tư nhớ lại cú tăng hồi đầu năm, khi đó ngân hàng đã là động lực chính giúp VN-Index từ vùng 1.100 điểm tiến lên 1.200 điểm.

Hiện tại, ngân hàng đang dẫn dắt thị trường hướng tới vùng thách thức 1.300 điểm, mốc tâm lý mà VN-Index đã 5 lần trong năm nay hướng tới nhưng vẫn chưa thể chinh phục thành công.

Trong tháng qua, trong danh sách Top 10 mã cổ phiếu kéo tăng VN-Index nhiều nhất, có đến 9 mã thuộc nhóm ngân hàng, bao gồm VPB, TCB, CTG, TPB, STB, VCB, EIB, ACB và MBB.

Phần lớn các chuyên gia tài chính đều kỳ vọng thị trường sẽ tiếp tục nhận được sự hỗ trợ mạnh mẽ từ nhóm ngân hàng trong thời gian tới.

Theo dự báo của ông Huỳnh Hoàng Phương, Cố vấn Quản lý Gia sản Công ty Cổ phần FIDT, tổng lợi nhuận trước thuế ngành ngân hàng trong quý 3 sẽ tăng mạnh so với cùng kỳ năm trước, với mức phổ biến đạt từ 20 - 30%.

“Với tỷ trọng vốn hóa lớn, nhóm ngân hàng sẽ có tác động tích cực đến thị trường. Tuy nhiên, cần lưu ý rằng quý 3 năm ngoái là thời điểm trũng trong kết quả kinh doanh. Triển vọng lợi nhuận quý 3 đã được phản ánh đáng kể vào làn sóng tăng giá cổ phiếu gần đây. Hiện tại, nhà đầu tư không nên ra quyết định dựa vào yếu tố này mà nên chú ý hơn đến kết quả kinh doanh trong quý 4,” ông Phương phân tích.

Ở một góc nhìn khác, ông Đào Hồng Dương, Giám đốc Phân tích của Chứng khoán VPBank (VPBankS), cho rằng ngành ngân hàng luôn là lựa chọn hàng đầu của nhà đầu tư trong một xu hướng lớn. Nguyên nhân là vì ngân hàng chiếm trên 60% tổng vốn hóa thị trường.

Về giao dịch, cổ phiếu ngân hàng thường dẫn dắt thị trường, chiếm từ 28 - 42% tổng khớp lệnh của thị trường. Do đó, đây là lựa chọn tốt cho các quỹ đầu tư lớn, bởi họ có xu hướng rót tiền vào nhóm có thanh khoản cao. Hơn nữa, ngành ngân hàng chiếm khoảng 52% tổng lợi nhuận trước thuế của sàn niêm yết, vì vậy, đây là hàn thử biểu quan trọng cho thị trường chứng khoán.

Trong báo cáo chiến lược tháng 9, Chứng khoán Rồng Việt (VDSC) kỳ vọng ngân hàng sẽ là ngành dẫn dắt tăng trưởng lợi nhuận trong quý 3 của chỉ số VN-Index. Quý 3/2023 được xem là giai đoạn khó khăn nhất của ngành với nhiều yếu tố tiêu cực, như tăng trưởng tín dụng yếu, NIM ở mức thấp nhất, và chi phí tín dụng cùng nợ xấu ở mức cao.

Cho quý 3 năm nay, VDSC kỳ vọng tăng trưởng thu nhập lãi tích cực so với cùng kỳ, cùng với NIM ổn định, sẽ là động lực cho sự phục hồi tổng thu nhập hoạt động.

“Kỳ vọng nợ xấu toàn ngành đã đạt đỉnh vào quý 2, khi có các tín hiệu như hình thành nợ nhóm hai mới, cùng với nợ nhóm ba và bốn, và tỷ lệ nợ xấu hình thành ròng đã giảm so với quý trước. Ngoài ra, thu nhập từ thu hồi nợ xấu đã xử lý (chủ yếu là thanh lý tài sản đảm bảo là bất động sản) cũng có những tiến triển khả quan. Những diễn biến này là chỉ báo sớm mang nhiều hàm ý tích cực cho xu hướng hình thành nợ xấu và kéo theo chi phí tín dụng giảm dần trong các quý tiếp theo”, VDSC nhận định.