Tại buổi thảo luận, Chủ tịch Quốc hội Vương Đình Huệ cho biết, những đóng góp của ngành ngân hàng thời gian vừa qua là rất lớn. Tuy nhiên, thực tế đặt ra yêu cầu về tái cơ cấu, xử lý các tổ chức tín dụng yếu kém cũng như tình trạng sở hữu chéo trong các ngân hàng.

Theo Chủ tịch Quốc hội, đối với dự án Luật Các tổ chức tín dụng, Nghị quyết Trung ương lần này cũng đã nhấn mạnh phải chấm dứt sở hữu chéo; chấm dứt chứ không phải hạn chế.

Về dự thảo luật đề nghị giảm tỷ lệ sở hữu cổ phần của cổ đông lớn từ 5% xuống 3% để hạn chế cổ đông lớn chi phối trong hoạt động ngân hàng, Chủ tịch Quốc hội cho rằng: “Quan trọng không phải là 5% hay 3%. Trong một số luật của các nước, anh sở hữu trong các ngân hàng thương mại, các tổ chức tín dụng là phải có nghĩa vụ công khai, báo cáo công khai hết để người ta biết được nhóm người có liên quan và ai là người thực sự chi phối ngân hàng, tổ chức tín dụng”.

Theo Chủ tịch Quốc hội, tuy chưa có luật về tập đoàn tài chính nhưng trong thực tế, bắt đầu đã có hình thành những cái mô hình tổ chức như là tập đoàn tài chính. Hoặc mô hình công ty mẹ con nhưng công ty mẹ là một tổ chức tín dụng; hoặc là một tập đoàn nhưng trong đó có một ngân hàng thương mại của tổ chức tín dụng là một thành viên trong hệ sinh thái của các tập đoàn đó.

Chủ tịch Quốc hội cũng đề nghị quy định rõ, cụ thể hơn vấn đề tài chính của tổ chức tín dụng. "Trong dự thảo chỉ quy định mấy dòng thì không được", Chủ tịch Quốc hội nói.

Vấn đề tài chính của tổ chức tín dụng, cần quy định cụ thể các vấn đề về doanh thu, chi phí, trích lập dự phòng… để làm sao giải thích được câu hỏi vì sao lạm phát thấp mà lãi suất huy động lại cao như thế để xã hội khỏi thắc mắc.

"Lạm phát năm ngoái có 3,15% mà lãi suất huy động đến 9% thì vô lý quá. Thế bây giờ muốn giải đáp những câu hỏi đấy thì phải quy định ngay trong luật này", Chủ tịch Quốc hội nhấn mạnh.

Trao đổi thêm về vấn đề xử lý nợ xấu, Chủ tịch Quốc hội cho hay, Nghị quyết 42 về xử lý nợ xấu là tình huống đặc biệt, còn bây giờ tình huống bình thường phải khác. Ví dụ trước tình huống đặc biệt xử lý tài sản ưu tiên trả nợ trước, thuế sau, còn bây giờ bình thường thì thứ tự ưu tiên lại khác.

Ngoài ra là quyền định đoạt tài sản, có tranh chấp phải ra tòa, lúc đó giao cho ngân hàng quyền định đoạt, phát mại tài sản, nhưng bây giờ lập lại trạng thái bình thường, nội dung nào luật hóa được ta luật hóa. Theo đó, hết năm nay Nghị quyết 42 hết hiệu lực, luật này xử lý được thì nối tiếp Nghị quyết 42.

Ý kiến về dự luật này, đại biểu Nguyễn Hải Nam (đoàn Thừa Thiên – Huế) bày tỏ lo ngại tình trạng việc sở hữu chéo giữa ngân hàng và các công ty tài chính, thậm chí có sự "lách luật" cả tỷ lệ sở hữu, lách cả hạn mức tín dụng cho một đối tượng doanh nghiệp.

Ông Nam cho rằng, cần đánh giá rõ thực trạng sở hữu cổ phần tại các tổ chức tín dụng để xác định rõ mức độ, nguyên nhân của tình trạng sở hữu chéo để đề xuất giải pháp căn cơ, triệt để và xử lý được tình trạng sở hữu chéo như hiện nay.

Tại buổi thảo luận, đại biểu Nguyễn Hải Nam cho rằng, sở hữu chéo trong ngân hàng chính là lực cản trong năng lực cạnh tranh của các ngân hàng, cũng như lực cản đối với sự phát triển lành mạnh của hệ thống ngân hàng.

"Trên thị trường ngân hàng Việt Nam, cứ nhìn vào một ngân hàng thì sẽ thấy bóng dáng của một doanh nghiệp phía sau mà những doanh nghiệp này đều hoạt động trong lĩnh vực bất động sản", ông Nam nêu thực trạng.

Từ đó, để hạn chế sở hữu chéo trong các tổ chức tín dụng, đại biểu Nguyễn Hải Nam kiến nghị, cần tăng cường trách nhiệm của cơ quan quản lý Nhà nước, cơ quan thanh tra giám sát trong lĩnh vực ngân hàng.

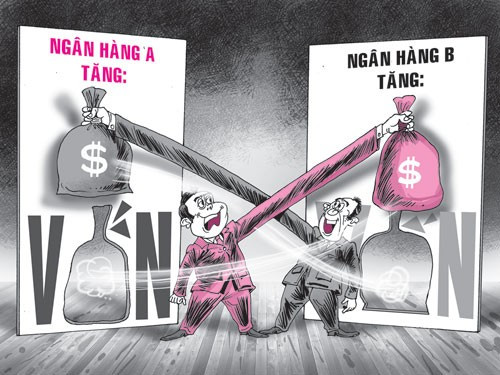

Cũng về nội dung này, đại biểu Hà Sỹ Đồng, Phó Chủ tịch Ủy ban Nhân dân tỉnh Quảng Trị cho rằng, sở hữu chéo trong hệ thống ngân hàng luôn tiềm ẩn rủi ro hệ thống, do làm gia tăng một số rủi ro chính.

Ông Đồng nhấn mạnh: "Điều này khiến vốn toàn hệ thống không gia tăng thực mà chỉ tăng trên sổ sách, kéo theo hệ lụy làm sai lệch về quản trị ngân hàng cũng như việc đánh giá rủi ro, trích lập dự phòng hay giám sát các hoạt động tài chính".