Tháng ba vừa qua đầy rẫy những “cơn gió ngược” toàn cầu. Sự sụp đổ của Silicon Valley Bank and Signature Bank, cùng với việc Ngân hàng First Republic và Credit Suisse bên bờ vực sụp đổ đã gây ra một đợt bán tháo cổ phiếu ngân hàng toàn cầu.

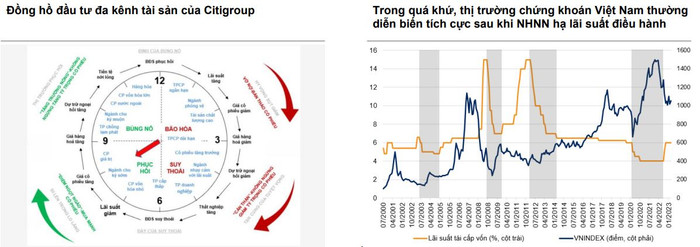

Trước tình hình bất lợi đó, Ngân hàng Nhà nước Việt Nam đã quyết định cắt giảm lãi suất điều hành hai lần liên tiếp trong tháng 3 (động thái cắt giảm lãi suất đầu tiên sau hai năm). Theo nhiều chuyên gia kinh tế, đây là hành động chủ động và quyết đoán, có thể là tín hiệu cho việc nới lỏng chính sách tiền tệ…

Thuận theo chiều gió

Nhờ quyết định chủ động của Ngân hàng Nhà nước và những nỗ lực không ngừng của Chính phủ nhằm hỗ trợ nền kinh tế đã tác động khá tích cực lên thị trường chứng khoán.

Trong tháng 3, VN-Index đóng cửa ở mức 1.052,3 điểm, tăng 2,7% so với đầu tháng và 4,5% so với đầu năm. Tương ứng, HNX-Index tăng 2,1% so với đầu tháng trong khi UPcoM-Index giảm 1,0% so với đầu tháng. Kể từ đầu năm 2023, HNX-Index tăng 0,7% và UPcoM-Index tăng 6,3%.

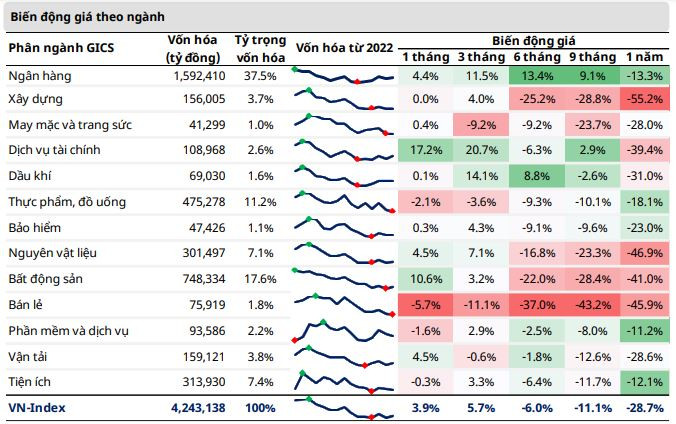

Các ngành nhạy cảm với lãi suất đã dẫn dắt đà phục hồi của VN-Index. Dịch vụ tài chính (+17,2% MoM), bất động sản (+10,6% MoM), nguyên vật liệu (+4,5% MoM) và ngân hàng (+4,4% MoM) tăng tốt trong tháng 3. Ngoài ra, vận tải có mức tăng 4,5% nhờ sự hồi phục của ngành du lịch và chính sách mở cửa trở lại của Trung Quốc.

Mặt khác, bán lẻ (-5,7%) giảm mạnh nhất. Nhu cầu thiết bị công nghệ thông tin yếu đi do lạm phát cao gần đây đã ảnh hưởng đến kết quả kinh doanh, cũng như triển vọng ngành này trong năm 2023.

Giữa những áp lực đến từ thế giới gần đây, Chứng khoán Mirae Asset cho rằng có 5 tia hy vọng hỗ trợ cho thị trường chứng khoán Việt Nam.

Thứ nhất, Nghị định số 08/2023/NĐ-CP, ngày 5/3/2023, Nghị quyết số 33/NQ-CP, ngày 12/3/2023, và gói tín dụng 120 nghìn tỷ đồng (với lãi suất cho vay thấp hơn 1,5–2% so với mức vay thông thường) mang đến hy vọng về việc “hạ cánh mềm” cho trái phiếu doanh nghiệp, cũng như cho các nhà phát triển bất động sản đang gặp khó khăn về thanh khoản trong thời gian gần đây.

Thứ hai, việc nới lỏng chính sách tiền tệ của Ngân hàng nhà nước là một phần trong những nỗ lực liên tiếp của Chính phủ nhằm hỗ trợ tăng trưởng kinh tế.

Thứ ba, động lực tăng trưởng mạnh mẽ đến từ giải ngân đầu tư công, sự trở lại của ngành du lịch và sản xuất trong nước.

Thứ tư, dòng vốn nước ngoài tiếp tục quay trở lại trong bối cảnh chỉ số USD giảm và các điều kiện vĩ mô thuận lợi hơn.

Thứ năm, những bất ổn gần đây trong hệ thống ngân hàng toàn cầu, bằng cách nào đó, đã hạ nhiệt khi các ngân hàng trung ương lớn đã chủ động và thận trọng thực hiện nhiều giải pháp giảm thiểu rủi ro từ các bất ổn tài chính.

Đồng quan điểm, nhóm chuyên gia của chứng khoán Rồng Việt (VDSC) nhận định, môi trường lãi suất và chính sách sẽ hỗ trợ thị trường trong bối cảnh tăng trưởng lợi nhuận yếu.

Môi trường pháp lý và lãi suất đã có những tín hiệu thay đổi. Ngân hàng Nhà nước đã ban hành quyết định giảm lãi suất tái chiết khấu (14/3) và tái cấp vốn (31/3) lần lượt xuống 3,5% và 5,5%, cùng với giảm trần lãi suất huy động ngắn hạn, nhằm tạo điều kiện hạ lãi suất cho vay, khơi thông dòng vốn tín dụng để hỗ trợ nền kinh tế.

Ngoài ra, sau khi Nghị định 08 được ban hành, dự thảo sửa đổi thông tư 16, với các điều kiện mới cũng được Ngân hàng Nhà nước đưa ra lấy ý kiến và kỳ vọng dự thảo này sẽ mở nút thắt về dòng tiền cho các doanh nghiệp bất động sản.

Đối với các yếu tố từ thị trường quốc tế, VDSC tin rằng tốc độ giảm của lạm phát trong các tháng tới sẽ có phần nhanh hơn do nền cao năm ngoái, và chính sách thắt chặt của Fed sẽ dần có tác động sâu rộng hơn tới nền kinh tế. Các rủi ro liên quan tới hệ thống ngân hàng tạm thời trong tầm kiểm soát khi Fed đã hút tiền trở lại trong tuần cuối tháng 3.

Ý tưởng đầu tư tháng 4

Xét bối cảnh tương đối thuận lợi trên cùng với việc thanh khoản đang có xu hướng cải thiện, các chuyên gia phân tích của VDSC kỳ vọng thị trường chứng khoán Việt Nam trong tháng 4 sẽ có xu hướng tăng và dao động trong biên độ 1.040-1.120 điểm.

“Thị trường đang mang lại các cơ hội giao dịch ngắn hạn, đặc biệt ở các nhóm ngành có độ nhạy cao với lãi suất như ngân hàng, chứng khoán, và bất động sản, xây dựng. Ngoài ra, các doanh nghiệp có kết quả kinh doanh quý 1/2023 tích cực hơn mặt bằng chung của thị trường cũng là những cơ hội giao dịch ngắn hạn đáng xem xét", VDSC nhấn mạnh.

Bên cạnh các cổ phiếu đã được khuyến nghị trong tháng 2 và tháng 3, gồm PVD, PVT, ACB, GMD, FPT, QNS, hai ý tưởng mới được bổ sung trong tháng 4 gồm VCB và KBC.

Trong báo cáo triển vọng thị trường tháng 4, nhóm phân tích chứng khoán VNDirect (VND) khuyến nghị nhà đầu tư nên ở trạng thái sẵn sàng giải ngân trở lại một phần vào cổ phiếu khi có dấu hiệu rõ ràng rằng Fed ngừng tăng lãi suất điều hành.

“Thống kê lịch sử cho thấy việc mua vào cổ phiếu ở thời điểm Fed ngừng tăng lãi suất thường cho hiệu quả đầu tư cao trong vòng 1 năm sau đó”, VNDirect nhận định.

Trong tháng 4,VN-Index được hỗ trợ bởi lãi suất trong nước giảm và dòng vốn từ các quỹ ETF nước ngoài. Tuy nhiên, triển vọng lợi nhuận quý 1/2023 kém khả quan là yếu tố cản trở đà tăng mạnh của thị trường. Do các yếu tố tác động trái ngược, đội ngũ phân tích kỳ vọng VN-Index sẽ duy trì xu hướng tăng từ từ trong tháng 4 với biên độ dao động trong khoảng 1.030-1.110 điểm.

Hiện nay, Chính phủ đang đẩy nhanh tiến độ các dự án hạ tầng trọng điểm để hoàn thành ít nhất 95% kế hoạch giải ngân vốn đầu tư công năm 2023. Dự án nhà ga T3 sân bay Tân Sơn Nhất chính thức được khởi công vào ngày 24/12/2022. Bên cạnh đó, xu hướng đầu tư xây dựng hạ tầng năng lượng sẽ được đẩy mạnh sau khi Quy hoạch điện 8 được phê duyệt chính thức.

VNDirect kỳ vọng đầu tư công sẽ là câu chuyện xuyên suốt năm 2023, nhóm cổ phiếu xây dựng hạ tầng, vật liệu xây dựng, cảng hàng không, bất động sản khu công nghiệp được hưởng lợi.

Ngoài ra, theo dự báo của VNDirect, ngành tiêu dùng/bán lẻ sẽ có mức tăng trưởng lợi nhuận năm 2023 cao nhất là 23,7%. Thêm vào đó, ngành ngân hàng cũng sẽ lạc quan bởi những khó khăn thanh khoản đã hạ nhiệt làm giảm chi phí vốn và thúc đẩy tăng trưởng.

Một số ngành cũng có thể chuyển sang tăng trưởng lợi nhuận dương trong năm 2023 từ mức nền thấp năm 2022, bao gồm nông nghiệp (+18,9%), điện (+18,7%), vật liệu xây dựng (+16,7%).