Chỉ số VN-Index kết thúc phiên cuối cùng tháng 6/2024 tại mức 1.245,32 điểm, tăng 10,2% so với cuối năm 2023. Song hành cùng đà tăng của chỉ số, thanh khoản thị trường chứng khoán cũng cải thiện. Tính chung 6 tháng đầu năm 2024, giá trị giao dịch bình quân đạt 24.598 tỷ đồng/phiên, tăng 39,9% so với bình quân năm 2023.

Tính đến hết tháng 6/2024, thị trường có hơn 8 triệu tài khoản của nhà đầu tư, tăng 10,32% so với cuối năm 2023. Trong đó, hơn 7,9 triệu tài khoản của nhà đầu tư trong nước. Trung bình, mỗi tháng nhà đầu tư mở mới 125.410 tài khoản trên thị trường.

Tính đến hết quý 2/2024, theo thống kê của FiinGroup, quy mô dư nợ margin của 62 công ty chứng khoán đạt gần 220.000 tỷ đồng. Đây là mức kỷ lục từ trước đến nay và vượt qua đỉnh quý 1/2021 (184.400 tỷ đồng). Tỷ lệ dư nợ cho vay margin trên tổng vốn hóa cũng cao kỷ lục, ở mức 9,4%. Dù vậy, tốc độ tăng về quy mô cho vay không đồng đều, chủ yếu ở nhóm các công ty chứng khoán lớn và một số đơn vị tầm trung.

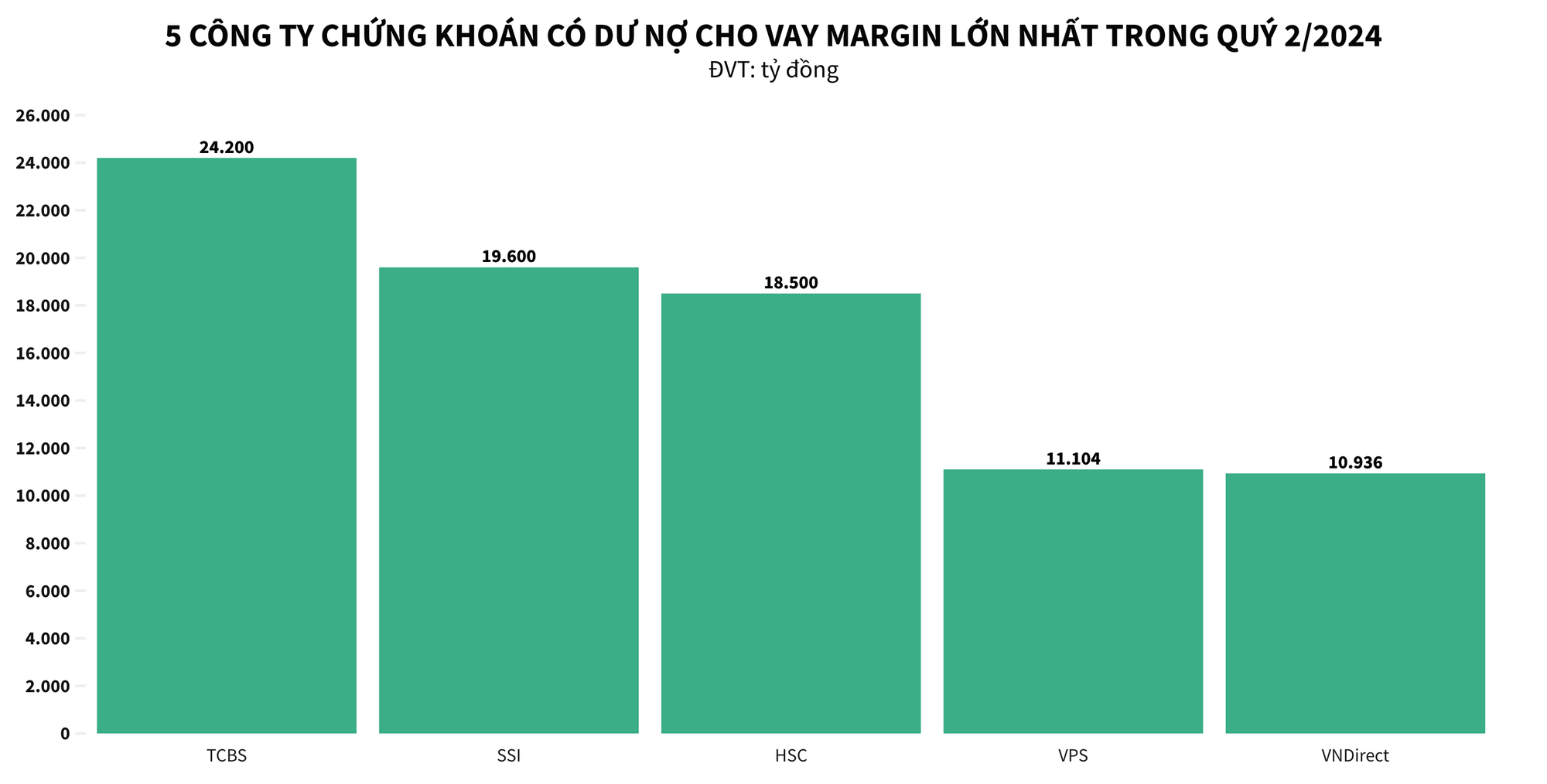

TOP 5 CÔNG TY CHỨNG KHOÁN CÓ DƯ NỢ MARGIN CAO NHẤT

Tính đến thời điểm hiện tại, hầu hết các công ty chứng khoán đều đã công bố báo cáo tài chính quý 2/2024. Khảo sát từ Thương Gia cho thấy, trên thị trường chỉ có 5 công ty chứng khoán ghi nhận giá trị dư nợ margin đạt trên 10.000 tỷ đồng. Đó là những cái tên quen thuộc như TCBS, SSI, HSC, VPS, VNDirect.

Trong đó, Chứng khoán Tecombank (TCBS) là công ty chứng khoán có dư nợ cho vay tăng mạnh nhất với giá trị hơn 5.100 tỷ đồng. Tính đến cuối quý 2/2024, dư nợ cho vay của TCBS lên đến 24.694 tỷ đồng, đứng vị trí thứ nhất trong nhóm chứng khoán. Trong đó, cho vay margin của TCBS đến cuối quý 2/2024 tăng lên gần 24.200 tỷ đồng, so với mức hơn 16.000 tỷ vào đầu năm.

Theo sau là Chứng khoán SSI (mã chứng khoán: SSI) với dư nợ cho vay margin đạt 19.600 tỷ đồng, tăng 16% so với quý liền trước và tăng 33,5% so với thời điểm cuối năm 2023 nhờ vào những biến động tích cực của thị trường. Đây là mức margin lớn nhất của hãng chứng khoán này kể từ đầu năm 2022.

Vị trí thứ 3 thuộc về Chứng khoán TP.HCM (mã chứng khoán: HSC) với dư nợ cho vay ký quỹ tăng hơn 50% so với đầu năm, đạt hơn 18.500 tỷ đồng thời điểm cuối quý 2/2024. Kế đến là Chứng khoán VPS hết quý 2/2024 ghi nhận dư nợ cho vay hơn 11.638,4 tỷ đồng, tăng 12 tỷ so với đầu năm. Trong đó chủ yếu là dư nợ cho vay ký quỹ với 11.104 tỷ đồng, đứng thứ 4 toàn ngành.

Mảng cho vay margin trong quý 2/2024 của Chứng khoán VNDirect khởi sắc với lãi đạt hơn 299 tỷ đồng, tăng 9% so với cùng kỳ. Dư nợ cho vay margin tăng 10,3% so với đầu năm, ghi nhận ở mức 10.936 tỷ đồng.

Trong kỳ qua, nhiều doanh nghiệp chứng khoán cũng công bố con số dư nợ cho vay ký quỹ đầy ấn tượng. Điển hình như, Chứng khoán VPBankS có dư nợ cho vay margin đạt 9.100 tỷ đồng. Dư nợ cho vay ký quỹ của Chứng khoán Vietcap (mã chứng khoán: VCI) tính đến cuối tháng 6/2024 đạt 7.947 tỷ đồng. Còn tại Chứng khoán Vietcombank (VCBS) dư nợ cho vay margin đã đạt đến 5.901 tỷ đồng.

Trong quý 2/2024, KBSV tăng thêm 1.264 tỷ đồng quy mô cho vay, lên gần 6.275 tỷ đồng, phần lớn là số tiền cho nhà đầu tư vay margin. Dư nợ cho vay cũng đang chiếm tỷ trọng lớn nhất trong tổng tài sản của KBSV, khoảng 65%. Còn tại Chứng khoán BIDV (BSC – mã chứng khoán: BID), dư nợ cho vay (hầu hết là cho vay margin) tính đến hết quý 2/2024 đạt hơn 5.200 tỷ đồng, tăng gần 1.000 tỷ đồng so với đầu năm.

Tương tự, quy mô cho vay của Chứng khoán Tiên Phong (TPS) - công ty chứng khoán trong hệ sinh thái của TPBank - tăng gấp đôi trong nửa đầu năm, đạt gần 2.200 tỷ đồng tới hết tháng 6.

“HẦU BAO” MARGIN TỪ CÁC CÔNG TY CHỨNG KHOÁN SẼ TIẾP TỤC MỞ RỘNG

Trong quá khứ, dư nợ margin thường tăng mạnh khi thị trường đạt đỉnh, nên bất ngờ ở chỗ, trong quý vừa qua, vay margin tăng nhanh diễn ra trong giai đoạn thị trường chứng khoán biến động mạnh, thanh khoản không đột biến, thậm chí giảm.

Đầu tháng 4, VN-Index rơi từ vùng 1.280 xuống dưới 1.180 điểm. Chỉ số chung của thị trường được kéo lại trong tháng 5, nhưng vẫn thất bại khi chinh phục ngưỡng tâm lý 1.300 điểm. Cuối tháng 6, thị trường tiếp tục điều chỉnh về 1.250 điểm với thanh khoản sụt giảm.

Theo ông Nguyễn Quang Thuân, Chủ tịch kiêm CEO FiinGroup đánh giá: "Sự tăng trưởng của dư nợ margin phần lớn liên quan đến các giao dịch cổ đông lớn và lãnh đạo doanh nghiệp, để mua lại các lô cổ phiếu thông qua thỏa thuận".

Ông Thuân phân tích, quy mô cho vay ký quỹ đạt kỷ lục vào quý 2 nhưng diễn ra trong bối cảnh thanh khoản bình quân ngày không tăng so với 3 tháng đầu năm. Nhà đầu tư cá nhân vẫn mua ròng nhiều, nhưng không thể hấp thụ quy mô cho vay margin tăng trong quý 2.

Trong khi đó, số dư tiền gửi của nhà đầu tư tại các công ty chứng khoán giảm gần 10% so với quý trước. Những thay đổi này cho thấy vấn đề là quy mô dư nợ margin tăng cao không đến từ giao dịch của nhà đầu tư cá nhân.

Chia sẻ với các nhà đầu tư, ông Nguyễn Thế Minh, Giám đốc khối Nghiên cứu và Phân tích của Chứng khoán Yuanta cho rằng lượng margin tăng một phần quy mô nhà đầu tư tăng, số lượng nhà đầu tư vay tăng lên.

Tuy nhiên, ở thời điểm hiện tại các công ty chứng khoán đã tăng vốn đáng kể. Vấn đề nhà đầu tư đang quan ngại margin tăng cao nhưng thanh khoản mất hút mà VN-Index lại không lên. Tuy nhiên, không thể so với thời điểm 2021, VN-Index khi đó margin tăng mạnh lên đỉnh 1.500 vì bây giờ số lượng nhà đầu tư tăng lên rất nhiều. Số lượng tài khoản chứng khoán của nhà đầu tư tiếp tục tăng trưởng, đạt hơn 8 triệu tài khoản vào cuối tháng 6/2024.

Cũng theo ông Minh, quy mô vốn chủ sở hữu tăng lên dẫn đến nhà đầu tư được vay nhiều hơn so với thời điểm 2021 khi đó các công ty chứng khoán chưa tăng nhiều vốn chủ, vốn điều lệ. Đoạn này margin thị trường chưa tăng full ở các công ty chứng khoán nên dư địa cho vay thêm rất nhiều.

"Đặc biệt, danh mục cho vay margin ở công ty chứng khoán bây giờ rất lành, trước đây dư nợ căng nhất chủ yếu ở bất động sản, đây là nhóm rủi ro nhưng bây giờ dư nợ ở các công ty bất động sản không nhiều, không ai dám cho vay, danh mục margin công ty chứng khoán chủ yếu là cho vay nhóm sản xuất, ngân hàng. Margin thậm chí còn lên cao nữa chứ không chỉ thấp ở mức này, còn lập kỷ lục nữa nhưng rất lành, không phải lúc để lo", ông Minh nhấn mạnh.

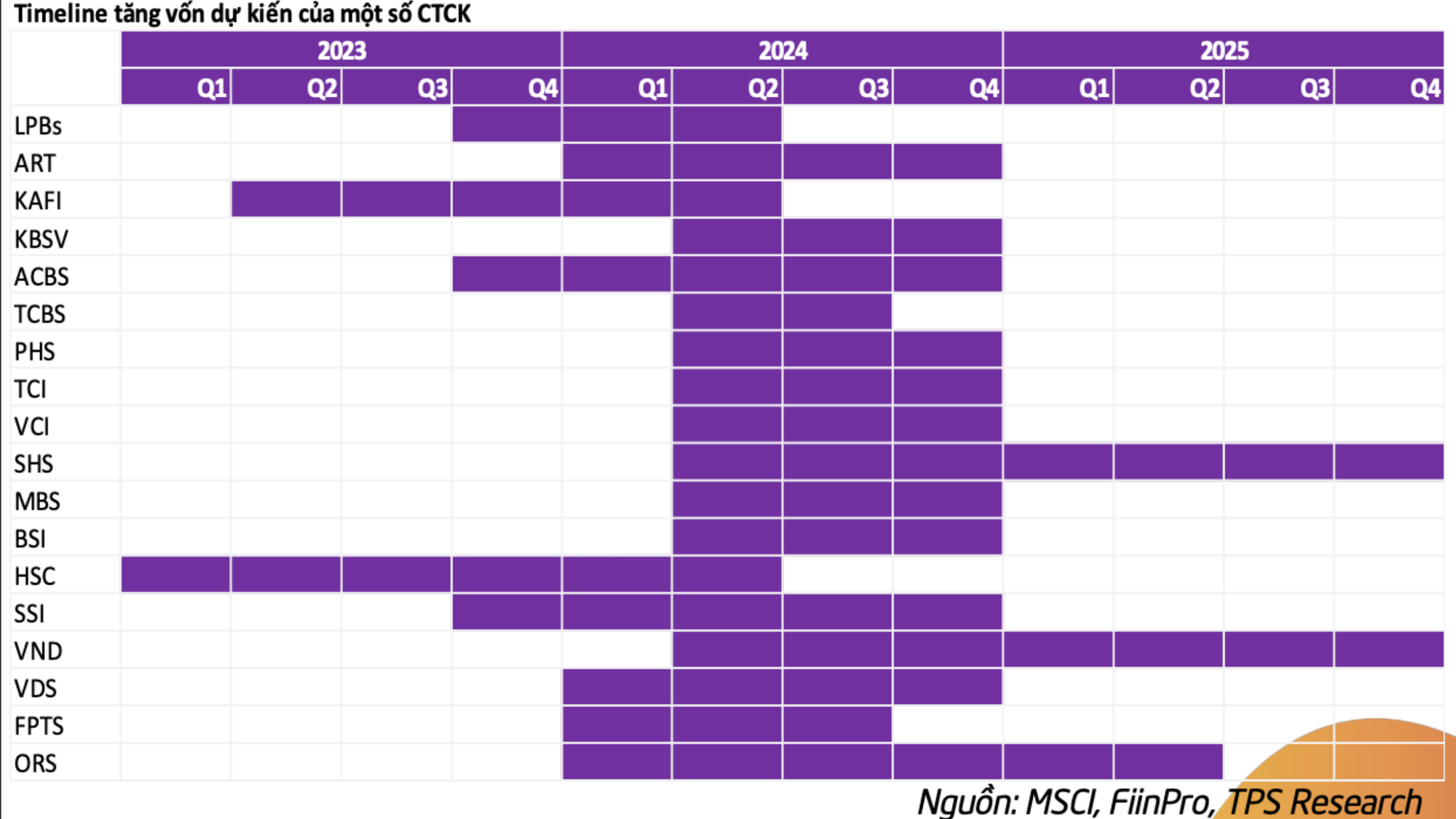

Trong báo cáo chiến lược của TPS cũng cho rằng hầu bao margin từ các công ty chứng khoán sẽ được mở rộng trong nửa sau năm 2024 và 2025. Tỷ lệ dư nợ cho vay margin trên vốn chủ sở hữu vẫn thấp hơn nhiều mức an toàn theo quy định.

Dự kiến lượng vốn vay margin trong nửa cuối năm nay sẽ tăng lên đáng kể khi trong giai đoạn cuối 2023 và nửa đầu 2024, hàng loạt các công ty chứng khoán đều đã thông qua kế hoạch tăng vốn mạnh mẽ như ACBS, HSC, SSI, SHS, Vietcap,… Điều đó cho thấy dư địa cho vay margin trong thời gian tới sẽ còn rất lớn và sẽ hỗ trợ cho đà tăng thị trường chứng khoán.

Theo TPS, nửa cuối năm 2024 sẽ là giai đoạn tiền đề cho xu hướng "uptrend" của thị trường từ câu chuyện nâng hạng thị trường đang sáng hơn khi báo cáo đánh giá của MSCI tháng 6/2024 cho thấy Việt Nam đã cải thiện được tiêu chí khả năng chuyển nhượng. Đồng thời, hệ thống KRX đang gấp rút hoàn thiện, kỳ vọng được triển khai từ tháng 9/2024, củng cố cho khả năng nâng hạng của thị trường. Bên cạnh đó, các bộ luật quan trọng như Luật Đất đai, Kinh doanh bất động sản,... có hiệu lực từ quý 3/2024 sẽ tạo động lực tăng điểm cho thị trường.